LG, 구주 매출로 최대 5000억 확충 가능…'밸류업' 필요

작년 EBITDA 기반 EV 3.3조 가정, 2020년 맥쿼리 지분 매각 당시와 큰 차이 없어

LG CNS의 기업공개(IPO) 과정에서 구주 매출과 신주 발행이 이뤄질 경우 LG와 LG CNS의 자본 확충이 가능하다. IPO 이전인 현재 기준 양 사 모두 재무구조는 비교적 우수한 편이다. 특히 모회사 LG의 경우 현금성자산도 매우 풍부한 상태다.

다만 IPO 과정에서 LG CNS의 주주인 LG와 사모펀드 맥쿼리PE 등 모든 이해관계자들이 웃기 위해서는 LG CNS의 수익가치와 시장 환경 개선이 필요하다. 시장 일각에서는 LG CNS의 몸 값으로 7조원을 거론하지만 달성이 쉽지 않아 보인다.

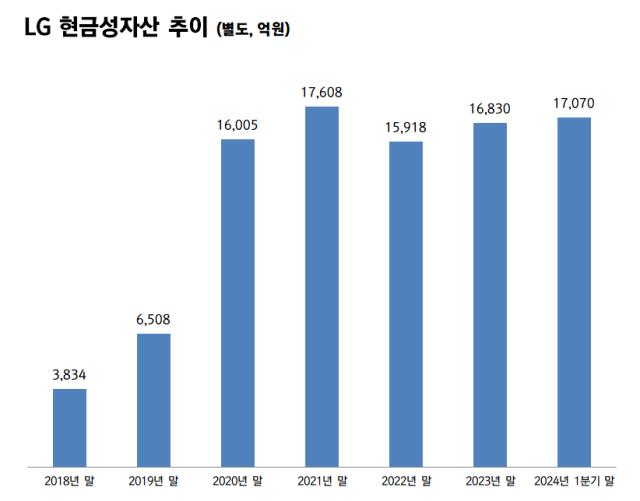

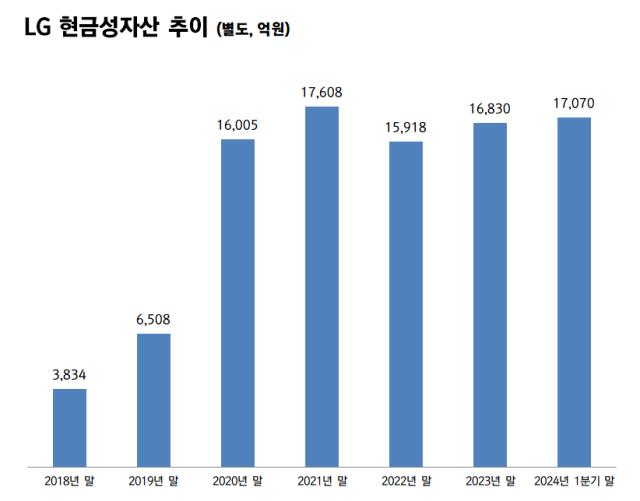

16일 관련 업계에 따르면 올해 1분기 말 별도 기준 지주사 LG의 현금성자산은 1조7070억원이다. 2020년 전까지만 하더라도 보유 현금이 1조원 미만이었던 LG는 2020년 LG CNS의 지분 35%를 맥쿼리코리아 오퍼튜니티즈 사모투자합자회사 제5호가 설립한 투자목적회사(SPC)인 '크리스탈코리아 유한회사'에 1조19억원에 매각하면서 대량의 현금이 유입됐다.

지주사 LG의 1분기 말 별도 기준 부채비율은 9.3%에 불과하다. 그만큼 부채 비중이 적다. 특히 금융기관차입금은 작년 말 기준 12억원 수준으로 사실상의 무차입 상태다.

만약 LG가 IPO를 통해 LG CNS의 지분 30%를 남기고 모두 구주 매출에 나선다면 현금을 얼마나 확보할 수 있을까. LG가 만약 위 과정을 밟는다면 IPO 과정에서 총 1739만6727주를 매각하게 된다.

THE CFO가 집계한 LG CNS의 적정 밸류에이션은 3조3630억원이다. 이는 작년 LG CNS의 상각전영업이익(EBITDA, 5613억원)에 삼성SDS의 기업가치(EV)/EBITDA 배수 5.89배를 곱한 값에 순현금 569억원을 더한 값이다. LG CNS의 총 유통 주식 수로 나누면 3만8568원이 나온다.

주당 가격을 적용하면 LG에 유입될 현금은 약 6710억원이다. 이는 평가가액에 할인율을 적용하지 않은 값이다. 통상 공모가 산정 과정에서 할인율이 20~30% 적용된다는 점을 고려하면 약 5000억원 안팎의 현금 유입이 가능해보인다.

이 경우 자회사나 손자회사 등이 유상증자에 나설 경우 지주사 LG의 자금 기여도가 훨씬 높아질 수 있다. 만일 자회사 등이 증자에 나서도 지분 희석의 우려 없이 증자에 참여할 수 있는 융통성이 늘어나는 셈이다. 물론 LG CNS의 밸류에이션과 구주 매출 시나리오 모두 현재 시점에서는 '가정'에 불과하다.

위 수준의 몸값으로는 맥쿼리의 경우 엑시트(Exit)가 용이하지 않을 수도 있다. 할인율이 20%라고 가정해 평가액이 주당 약 3만원이라고 가정하면 맥쿼리의 보유 지분 가치는 약 9200억원으로 2020년 당시 지분 매입가보다 오히려 적은 결과가 나온다. IPO로 모든 이해관계자가 웃기 위해서는 기업의 수익 가치와 더불어 시장 환경도 개선돼야 한다는 이야기가 나오는 배경이다.

LG CNS도 신주 발행이 이뤄지면 자본 확충을 통해 추가 재무 개선이 가능하다. 작년 말 LG CNS의 별도 기준 부채비율은 118.6%로 이미 부채 부담이 높은 편은 아니다. 현금성자산 역시 작년 말 기준 5391억원으로 전체 자산 3조6894억원의 14.6%를 차지하고 있다.

다만 IPO 과정에서 LG CNS의 주주인 LG와 사모펀드 맥쿼리PE 등 모든 이해관계자들이 웃기 위해서는 LG CNS의 수익가치와 시장 환경 개선이 필요하다. 시장 일각에서는 LG CNS의 몸 값으로 7조원을 거론하지만 달성이 쉽지 않아 보인다.

16일 관련 업계에 따르면 올해 1분기 말 별도 기준 지주사 LG의 현금성자산은 1조7070억원이다. 2020년 전까지만 하더라도 보유 현금이 1조원 미만이었던 LG는 2020년 LG CNS의 지분 35%를 맥쿼리코리아 오퍼튜니티즈 사모투자합자회사 제5호가 설립한 투자목적회사(SPC)인 '크리스탈코리아 유한회사'에 1조19억원에 매각하면서 대량의 현금이 유입됐다.

지주사 LG의 1분기 말 별도 기준 부채비율은 9.3%에 불과하다. 그만큼 부채 비중이 적다. 특히 금융기관차입금은 작년 말 기준 12억원 수준으로 사실상의 무차입 상태다.

만약 LG가 IPO를 통해 LG CNS의 지분 30%를 남기고 모두 구주 매출에 나선다면 현금을 얼마나 확보할 수 있을까. LG가 만약 위 과정을 밟는다면 IPO 과정에서 총 1739만6727주를 매각하게 된다.

THE CFO가 집계한 LG CNS의 적정 밸류에이션은 3조3630억원이다. 이는 작년 LG CNS의 상각전영업이익(EBITDA, 5613억원)에 삼성SDS의 기업가치(EV)/EBITDA 배수 5.89배를 곱한 값에 순현금 569억원을 더한 값이다. LG CNS의 총 유통 주식 수로 나누면 3만8568원이 나온다.

주당 가격을 적용하면 LG에 유입될 현금은 약 6710억원이다. 이는 평가가액에 할인율을 적용하지 않은 값이다. 통상 공모가 산정 과정에서 할인율이 20~30% 적용된다는 점을 고려하면 약 5000억원 안팎의 현금 유입이 가능해보인다.

이 경우 자회사나 손자회사 등이 유상증자에 나설 경우 지주사 LG의 자금 기여도가 훨씬 높아질 수 있다. 만일 자회사 등이 증자에 나서도 지분 희석의 우려 없이 증자에 참여할 수 있는 융통성이 늘어나는 셈이다. 물론 LG CNS의 밸류에이션과 구주 매출 시나리오 모두 현재 시점에서는 '가정'에 불과하다.

위 수준의 몸값으로는 맥쿼리의 경우 엑시트(Exit)가 용이하지 않을 수도 있다. 할인율이 20%라고 가정해 평가액이 주당 약 3만원이라고 가정하면 맥쿼리의 보유 지분 가치는 약 9200억원으로 2020년 당시 지분 매입가보다 오히려 적은 결과가 나온다. IPO로 모든 이해관계자가 웃기 위해서는 기업의 수익 가치와 더불어 시장 환경도 개선돼야 한다는 이야기가 나오는 배경이다.

LG CNS도 신주 발행이 이뤄지면 자본 확충을 통해 추가 재무 개선이 가능하다. 작년 말 LG CNS의 별도 기준 부채비율은 118.6%로 이미 부채 부담이 높은 편은 아니다. 현금성자산 역시 작년 말 기준 5391억원으로 전체 자산 3조6894억원의 14.6%를 차지하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >