현금 창출력은 회귀, 순현금은 유지

[레버리지·커버리지/차입 부담]⑦지난해 EBITDA 1.5조, 보유 현금은 총차입 3.9배

편집자주

기업은 숫자로 말한다. 매출과 영업이익 기반의 영업활동과 유·무형자산 처분과 매입의 투자활동, 차입과 상환, 배당 등 재무활동의 결과물이 모두 숫자로 나타난다. THE CFO는 기업 집단이 시장과 투자자에 전달하는 각종 숫자와 지표(Financial Index)들을 분석했다. 숫자들을 통해 기업집단 내 주목해야 할 개별 기업들을 가려보고 기업집단의 재무 현황을 살펴본다. 이를 넘어 숫자를 기반으로 기업집단과 기업집단 간의 비교도 실시해봤다.

파이낸셜 인덱스(Financial Index)란?

[레버리지·커버리지]

⑦현금 창출력 대비 차입 부담

순차입금/상각 전 영업이익(EBITDA)은 현금 창출력과 순차입금 규모를 비교해 차입금 상환 능력을 가늠하는 기준이다. 실제 현금흐름에서 EBITDA를 전부 상환 재원으로 쓰진 않지만 본원적 영업에서 창출되는 이익의 대표적 지표이기 때문에 활용되고 있다. HMM의 차입 부담을 EBITDA 대비 순차입금 배율을 통해 살펴본다.

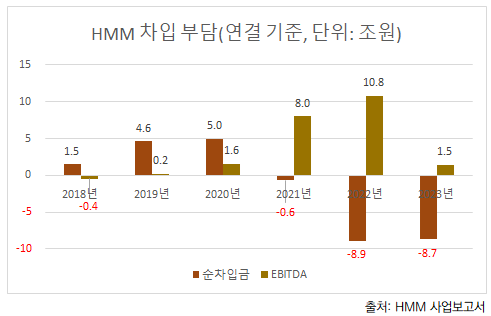

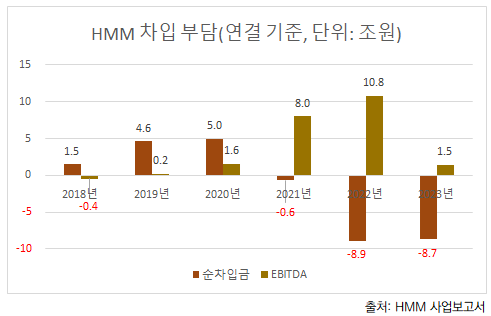

HMM을 비롯한 해운사들은 선종별 시황 변동성에 대응할 완충력 확보가 주요 재무 과제다. 차입 상환 부담이 커지는 업황 하강기에 재무구조가 급격하게 악화하는 걸 막기 위해서다. HMM은 직전 호황기에 벌어들인 현금으로 업황 대응력을 갖췄다. 코로나 특수가 끝나며 현금 창출력은 떨어졌지만, 차입금보다 현금이 4배 이상 많은 순현금 상태를 유지했다.

HMM은 지난해 연결 기준(이하 동일) 순차입금이 마이너스(-)8조7298억원이다. 단기금융상품 등을 포함한 현금성 자산(11조7568억원)이 리스부채를 포함한 총차입금(3조270억원)보다 많아 당장 상환 부담이 크지 않다.

유동성 대응 능력이 커진 건 2021년부터다. 그해 HMM은 순차입에서 순현금 상태로 전환했다. 2020년 말에는 순차입금이 4조9578억원이었지만, 이듬해에는 순현금이 6435억원이었다. 순현금 규모는 2022년 말 8조9222억원으로 커졌다.

코로나 기간 현금 창출력이 커지면서 재무 구조가 180도 달라졌다. HMM은 2021~2022년 항만 하역 적체 현상이 심화하며 전례 없는 고운임 특수를 누렸다. 코로나 발발 전인 2019년 2053억원이었던 EBITDA는 △2020년 1조5670억원 △2021년 8조301억원 △2022년 10조7910억원으로 불어났다.

HMM은 벌어들인 초과 이익을 유동성으로 쌓아뒀다. 2020년 말 1조1563억원이었던 현금성 자산은 △2021년 말 6조4632억원 △2022년 말 12조8000억원으로 증가했다. 지난해 차입금을 8508억원 순상환하면서 현금성 자산은 전년 대비 1조432억원 감소했다.

HMM은 유동성 장기부채와 리스부채를 상환해 총차입금을 줄였다. 2020년 말 6조1141억원이었던 총차입금은 △2021년 5조8197억원 △2022년 3조8778억원으로 줄었다. 지난해 차입금 순상환액(8508억원)은 대부분 선박금융 리스부채 감소분(5204억원)다.

지난해 현금 창출력은 제자리로 돌아갔다. 그해 EBITDA는 호황 초입이었던 2020년(1조5670억원) 수준인 1조4577억원이다. 컨테이너선 시장을 대표하는 운임 지수인 상하이컨테이너운임지수(SCFI) 종합지수는 2020년 전년 대비 56% 상승한 1265포인트였다. 2021년 3792포인트까지 상승했던 SCFI는 △2022년 3410포인트 △지난해 1006포인트로 하락했다.

현금 창출력은 약화했지만 코로나 기간 축적해 둔 유동성이 재무 안정성을 지지하고 있다. HMM의 순차입금/EBITDA 지표는 순현금 상태로 전환한 2020년부터 마이너스다. 분자인 순차입금이 음수이기 때문이다.

HMM은 2015~2018년에도 순차입금/EBITDA 지표가 마이너스였다. 당시에는 분모인 EBITDA가 적자였다. 2011년 유럽발 금융위기 이후 이어진 부진한 경기 흐름과 선박 공급 과잉에 따른 낮은 운임 등으로 수익성이 침체했다.

HMM은 2016년 채권 금융기관 공동 관리(자율 협약)를 신청해 구조조정에 들어갔다. 출자 전환을 포함한 유상증자, 신종자본증권 발행, 자산 매각 등을 병행해 차입 부담을 낮췄다. 채권 금융기관 협의회 자율 협약은 2018년 11월 끝났다. 2015년 말 4조4839억원이었던 HMM 순차입금은 2018년 말 1조4663억원으로 감소했다.

2019년 새로운 리스 회계 기준을 적용하면서 차입 부담이 커졌다. 그해 순차입금/EBITDA 지표는 22.5배였다. EBITDA(2053억원)는 흑자로 전환했지만, 순차입금이 전년 대비 3조1448억원 증가한 4조6111억원을 기록했다. 운용리스로 분류하던 리스 약정 3조1977억원 중 2조1279억원을 리스부채로 인식하면서 재무 안정성 지표가 저하됐다.

[레버리지·커버리지]

⑦현금 창출력 대비 차입 부담

순차입금/상각 전 영업이익(EBITDA)은 현금 창출력과 순차입금 규모를 비교해 차입금 상환 능력을 가늠하는 기준이다. 실제 현금흐름에서 EBITDA를 전부 상환 재원으로 쓰진 않지만 본원적 영업에서 창출되는 이익의 대표적 지표이기 때문에 활용되고 있다. HMM의 차입 부담을 EBITDA 대비 순차입금 배율을 통해 살펴본다.

HMM을 비롯한 해운사들은 선종별 시황 변동성에 대응할 완충력 확보가 주요 재무 과제다. 차입 상환 부담이 커지는 업황 하강기에 재무구조가 급격하게 악화하는 걸 막기 위해서다. HMM은 직전 호황기에 벌어들인 현금으로 업황 대응력을 갖췄다. 코로나 특수가 끝나며 현금 창출력은 떨어졌지만, 차입금보다 현금이 4배 이상 많은 순현금 상태를 유지했다.

HMM은 지난해 연결 기준(이하 동일) 순차입금이 마이너스(-)8조7298억원이다. 단기금융상품 등을 포함한 현금성 자산(11조7568억원)이 리스부채를 포함한 총차입금(3조270억원)보다 많아 당장 상환 부담이 크지 않다.

유동성 대응 능력이 커진 건 2021년부터다. 그해 HMM은 순차입에서 순현금 상태로 전환했다. 2020년 말에는 순차입금이 4조9578억원이었지만, 이듬해에는 순현금이 6435억원이었다. 순현금 규모는 2022년 말 8조9222억원으로 커졌다.

코로나 기간 현금 창출력이 커지면서 재무 구조가 180도 달라졌다. HMM은 2021~2022년 항만 하역 적체 현상이 심화하며 전례 없는 고운임 특수를 누렸다. 코로나 발발 전인 2019년 2053억원이었던 EBITDA는 △2020년 1조5670억원 △2021년 8조301억원 △2022년 10조7910억원으로 불어났다.

HMM은 벌어들인 초과 이익을 유동성으로 쌓아뒀다. 2020년 말 1조1563억원이었던 현금성 자산은 △2021년 말 6조4632억원 △2022년 말 12조8000억원으로 증가했다. 지난해 차입금을 8508억원 순상환하면서 현금성 자산은 전년 대비 1조432억원 감소했다.

HMM은 유동성 장기부채와 리스부채를 상환해 총차입금을 줄였다. 2020년 말 6조1141억원이었던 총차입금은 △2021년 5조8197억원 △2022년 3조8778억원으로 줄었다. 지난해 차입금 순상환액(8508억원)은 대부분 선박금융 리스부채 감소분(5204억원)다.

지난해 현금 창출력은 제자리로 돌아갔다. 그해 EBITDA는 호황 초입이었던 2020년(1조5670억원) 수준인 1조4577억원이다. 컨테이너선 시장을 대표하는 운임 지수인 상하이컨테이너운임지수(SCFI) 종합지수는 2020년 전년 대비 56% 상승한 1265포인트였다. 2021년 3792포인트까지 상승했던 SCFI는 △2022년 3410포인트 △지난해 1006포인트로 하락했다.

현금 창출력은 약화했지만 코로나 기간 축적해 둔 유동성이 재무 안정성을 지지하고 있다. HMM의 순차입금/EBITDA 지표는 순현금 상태로 전환한 2020년부터 마이너스다. 분자인 순차입금이 음수이기 때문이다.

HMM은 2015~2018년에도 순차입금/EBITDA 지표가 마이너스였다. 당시에는 분모인 EBITDA가 적자였다. 2011년 유럽발 금융위기 이후 이어진 부진한 경기 흐름과 선박 공급 과잉에 따른 낮은 운임 등으로 수익성이 침체했다.

HMM은 2016년 채권 금융기관 공동 관리(자율 협약)를 신청해 구조조정에 들어갔다. 출자 전환을 포함한 유상증자, 신종자본증권 발행, 자산 매각 등을 병행해 차입 부담을 낮췄다. 채권 금융기관 협의회 자율 협약은 2018년 11월 끝났다. 2015년 말 4조4839억원이었던 HMM 순차입금은 2018년 말 1조4663억원으로 감소했다.

2019년 새로운 리스 회계 기준을 적용하면서 차입 부담이 커졌다. 그해 순차입금/EBITDA 지표는 22.5배였다. EBITDA(2053억원)는 흑자로 전환했지만, 순차입금이 전년 대비 3조1448억원 증가한 4조6111억원을 기록했다. 운용리스로 분류하던 리스 약정 3조1977억원 중 2조1279억원을 리스부채로 인식하면서 재무 안정성 지표가 저하됐다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >