조달 고민 하림지주, 제일사료 활용 여부 주목

매출 1조 돌파, 안정적 현금창출력…IPO 유입 공모자금 이용 가능

하림지주가 HMM 인수자금 마련을 위해 팬오션에 유상증자로 자금을 투입할 가능성이 커지면서 계열사 기업공개(IPO) 카드를 활용할지 주목된다. IPO는 완료까지 기간이 소요돼 당장 활용 가능성은 떨어지지만 우량 계열사를 상장할 경우 대규모 공모자금을 모을 수 있는 만큼 배제할 수 없는 선택지다.

IPO 여지가 큰 계열사로는 제일사료가 꼽힌다. 계열 내 지배력이 높은 데다 현금도 안정적으로 창출하고 있는 덕분이다. 엔에스쇼핑의 IPO 활용 가능성도 배제할 수는 없지만 한 차례 자진 상장폐지한 이력이 있어 재상장 여지는 낮게 전망된다.

◇팬오션 유상증자 가능성 증대…하림지주 조달전략 관심

하림그룹이 6조4000억원 규모 HMM 경영권 지분 57.9%에 대한 인수주체로 내세운 곳은 팬오션이다. 팬오션은 보유 현금성자산과 영구채 발행, 선박 유동화 등으로 자체 조달하고 인수금융도 일으킬 것으로 예상된다.

팬오션의 별도 기준 현금성자산 4600억원과 영구채 예상 발행액 5000억원에 더해 선박 유동화 가능액이 선박 장부금액 5조2000억원 중 이미 담보(BBCHP에 따른 차입)로 제공된 4조2000억원을 제외한 1조원으로 가정하면 자체 조달액은 2조원 안팎으로 추산된다. 여기에 HMM 지분을 담보로 한 인수금융은 3조원 안팎으로 예상된다.

나머지 필요 자금은 하림지주의 팬오션에 대한 유상증자로 충당할 가능성이 높다. 인수총액에서 팬오션 자체 조달과 인수금융을 제외하면 유상증자 필요액은 2조원 안팎이 될 전망이다.

하지만 하림지주의 별도 기준 현금성자산이 600억원 수준에 불과해 팬오션 유상증자를 위해서는 추가 조달이 요구된다. 부채비율이 72%로 타인자본 조달시 지주사의 부채 부담이 과도해지므로 결국 현재 보유한 자산을 최대한 활용해 현금을 만들어낼 공산이 크다.

향후 하림지주의 자금 마련 시나리오에 2015년 팬오션 인수에서 발생한 인수금융을 상환하는 과정이 참고가 될 만하다. 하림지주는 2016년 농업회사법인선진한마을 등 복수 자회사 지분을 당시 자금력이 풍부했던 선진 등 또 다른 자회사에 매각하는 방식으로 948억원을 만들어내 인수금융 총액 5680억원 중 2380억원을 먼저 상환하는 데 충당했다.

나머지 인수금융 3300억원을 상환한 수단이 2017년 하림지주 스스로를 상장시킨 것이다. 당시 상장으로 하림지주는 공모자금 4219억원을 확보해 잔여 인수금융을 일시 상환했다.

◇계열사 IPO로 현금 확보 여지…제일사료 활용 여부 주목

이미 하림그룹이 HMM 인수 우선협상대상자로 선정된 상황에서 IPO는 당장 자금을 마련하는 데 효과적인 수단은 아니다. IPO가 속전속결로 진행될 가능성을 배제할 수는 없지만 완료까지 적어도 1년의 기간이 소요되는 탓이다. 하지만 다른 수단으로 당장 자금을 마련한 뒤 IPO에 따른 공모자금으로 1년 이내에 앞선 자금을 상환하는 형태로 활용 가능하다. 하림그룹으로서는 배제할 수 없는 선택지인 셈이다.

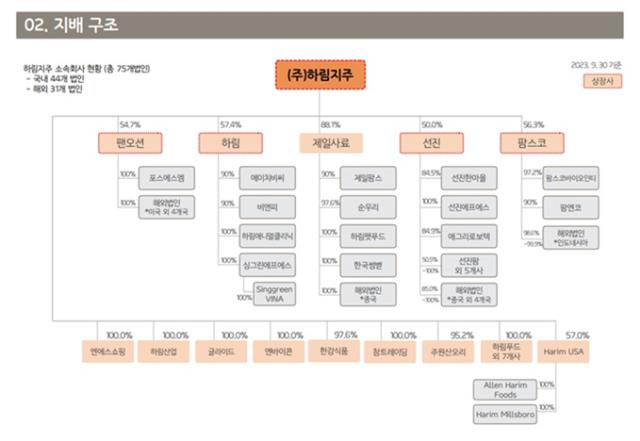

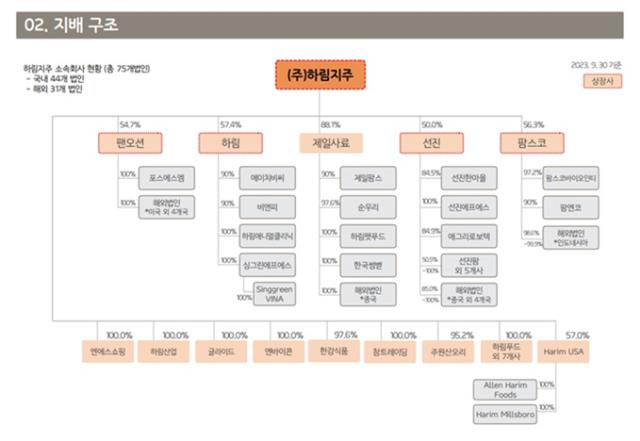

다만 하림그룹이 상장시킬 수 있는 계열사가 많지는 않다. 하림지주는 팬오션 인수에서 발생한 인수금융을 상환하기 위해 이미 상장했고 계열 내 자산규모가 큰 ㈜하림, 선진, 팜스코도 이미 상장했다. 이외 글라이드, 하림푸드, 엔바이콘 등 계열사는 비상장사이지만 자산규모가 애초 작아 매력이 없거나 상장해도 끌어들일 수 있는 자금이 많지 않다.

이런 상황에서 IPO 후보로 지목되는 곳이 축산용 배합사료 제조사인 제일사료다. 옛 제일사료는 1962년 설립돼 하림그룹의 근간을 이룬 회사 중 한 곳이다. 옛 제일사료가 2011년 1월 사료사업부문을 물적분할해 신설된 곳이 현재의 제일사료다. 당시 존속한 옛 제일사료는 제일홀딩스로 사명을 변경하고 단계적으로 곡산홀딩스, 천하홀딩스, 맥시칸홀딩스 등 그룹 주요 계열사의 투자사업부문을 흡수합병하면서 현재의 하림지주로 거듭났다.

제일사료 지분은 하림지주가 88.1%를, 올품이 11.9%를 각각 보유하고 있다. 올품은 김홍국 하림그룹 회장의 장남인 김준영 JKL파트너스 수석운용역이자 엔에스쇼핑 이사가 지분 100%를 보유한 개인회사다. 하림그룹이 사실상 제일사료 지분 100%를 보유해 상장에 따른 지배력 위축 우려가 적다. 펫푸드 제조사 하림펫푸드, 동물약품 제조사 한국썸벧 등을 자회사로 두고있어 사업구조도 탄탄한 편이다.

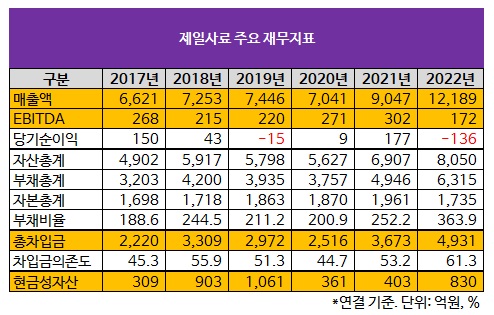

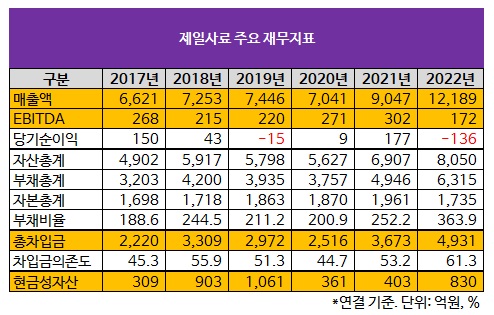

제일사료의 가장 큰 매력은 안정적인 현금창출력이다. 연결 기준 매출액이 코로나19 시기였던 2020년 제외하면 꾸준히 늘어 지난해 1조원을 넘겼다. 5년 만에 약 두 배가 됐다. 지난해 특수관계자에 대한 매출이 1400억원 정도로 계열 의존도도 작다. 상각전영업이익(EBITDA)은 매년 200억원 안팎을 창출하고 있으며 현금성자산도 830억원으로 여유가 있다.

지난해말 총차입금이 5000억원에 육박하면서 부채비율이 300%를 넘겼지만 총차입금 중 절반이 사료용 곡물 수입에 따른 유산스(usance)로 실질적인 상환 부담이 큰 편은 아니다.

◇엔에스쇼핑 상장폐지 이력…활용 가능성 미지수

자산규모나 현금창출력, 지배력 측면에서 엔에스쇼핑도 IPO 카드로 활용 가능성을 배제할 수 없다. 엔에스쇼핑은 하림그룹이 2001년 6월 출범시킨 홈쇼핑사다. 지난해 10월 투자사업부문을 엔에스지주로 인적분할하면서 엔에스쇼핑은 현재의 사업회사 형태로 축소됐다. 엔에스지주는 지난해 12월 하림지주에 흡수합병됐다. 엔에스쇼핑 자회사였던 하림산업, 글라이드, 엔바이콘 등이 하림지주 자회사로 재편된 것도 이 시기다.

하지만 엔에스쇼핑은 한 차례 자진 상장폐지한 이력이 있다. 앞서 지난해 3월 하림지주가 주식교환을 거쳐 엔에스쇼핑을 완전자회사(지분율 100%)화하면서 유가증권시장에 상장돼있던 엔에스쇼핑을 상폐했다. 엔에스쇼핑 소수지분 매각 등 다른 방법을 이용할 수는 있지만 재상장 여지는 크지 않을 전망이다.

IPO 여지가 큰 계열사로는 제일사료가 꼽힌다. 계열 내 지배력이 높은 데다 현금도 안정적으로 창출하고 있는 덕분이다. 엔에스쇼핑의 IPO 활용 가능성도 배제할 수는 없지만 한 차례 자진 상장폐지한 이력이 있어 재상장 여지는 낮게 전망된다.

◇팬오션 유상증자 가능성 증대…하림지주 조달전략 관심

하림그룹이 6조4000억원 규모 HMM 경영권 지분 57.9%에 대한 인수주체로 내세운 곳은 팬오션이다. 팬오션은 보유 현금성자산과 영구채 발행, 선박 유동화 등으로 자체 조달하고 인수금융도 일으킬 것으로 예상된다.

팬오션의 별도 기준 현금성자산 4600억원과 영구채 예상 발행액 5000억원에 더해 선박 유동화 가능액이 선박 장부금액 5조2000억원 중 이미 담보(BBCHP에 따른 차입)로 제공된 4조2000억원을 제외한 1조원으로 가정하면 자체 조달액은 2조원 안팎으로 추산된다. 여기에 HMM 지분을 담보로 한 인수금융은 3조원 안팎으로 예상된다.

나머지 필요 자금은 하림지주의 팬오션에 대한 유상증자로 충당할 가능성이 높다. 인수총액에서 팬오션 자체 조달과 인수금융을 제외하면 유상증자 필요액은 2조원 안팎이 될 전망이다.

하지만 하림지주의 별도 기준 현금성자산이 600억원 수준에 불과해 팬오션 유상증자를 위해서는 추가 조달이 요구된다. 부채비율이 72%로 타인자본 조달시 지주사의 부채 부담이 과도해지므로 결국 현재 보유한 자산을 최대한 활용해 현금을 만들어낼 공산이 크다.

향후 하림지주의 자금 마련 시나리오에 2015년 팬오션 인수에서 발생한 인수금융을 상환하는 과정이 참고가 될 만하다. 하림지주는 2016년 농업회사법인선진한마을 등 복수 자회사 지분을 당시 자금력이 풍부했던 선진 등 또 다른 자회사에 매각하는 방식으로 948억원을 만들어내 인수금융 총액 5680억원 중 2380억원을 먼저 상환하는 데 충당했다.

나머지 인수금융 3300억원을 상환한 수단이 2017년 하림지주 스스로를 상장시킨 것이다. 당시 상장으로 하림지주는 공모자금 4219억원을 확보해 잔여 인수금융을 일시 상환했다.

◇계열사 IPO로 현금 확보 여지…제일사료 활용 여부 주목

이미 하림그룹이 HMM 인수 우선협상대상자로 선정된 상황에서 IPO는 당장 자금을 마련하는 데 효과적인 수단은 아니다. IPO가 속전속결로 진행될 가능성을 배제할 수는 없지만 완료까지 적어도 1년의 기간이 소요되는 탓이다. 하지만 다른 수단으로 당장 자금을 마련한 뒤 IPO에 따른 공모자금으로 1년 이내에 앞선 자금을 상환하는 형태로 활용 가능하다. 하림그룹으로서는 배제할 수 없는 선택지인 셈이다.

다만 하림그룹이 상장시킬 수 있는 계열사가 많지는 않다. 하림지주는 팬오션 인수에서 발생한 인수금융을 상환하기 위해 이미 상장했고 계열 내 자산규모가 큰 ㈜하림, 선진, 팜스코도 이미 상장했다. 이외 글라이드, 하림푸드, 엔바이콘 등 계열사는 비상장사이지만 자산규모가 애초 작아 매력이 없거나 상장해도 끌어들일 수 있는 자금이 많지 않다.

이런 상황에서 IPO 후보로 지목되는 곳이 축산용 배합사료 제조사인 제일사료다. 옛 제일사료는 1962년 설립돼 하림그룹의 근간을 이룬 회사 중 한 곳이다. 옛 제일사료가 2011년 1월 사료사업부문을 물적분할해 신설된 곳이 현재의 제일사료다. 당시 존속한 옛 제일사료는 제일홀딩스로 사명을 변경하고 단계적으로 곡산홀딩스, 천하홀딩스, 맥시칸홀딩스 등 그룹 주요 계열사의 투자사업부문을 흡수합병하면서 현재의 하림지주로 거듭났다.

제일사료 지분은 하림지주가 88.1%를, 올품이 11.9%를 각각 보유하고 있다. 올품은 김홍국 하림그룹 회장의 장남인 김준영 JKL파트너스 수석운용역이자 엔에스쇼핑 이사가 지분 100%를 보유한 개인회사다. 하림그룹이 사실상 제일사료 지분 100%를 보유해 상장에 따른 지배력 위축 우려가 적다. 펫푸드 제조사 하림펫푸드, 동물약품 제조사 한국썸벧 등을 자회사로 두고있어 사업구조도 탄탄한 편이다.

제일사료의 가장 큰 매력은 안정적인 현금창출력이다. 연결 기준 매출액이 코로나19 시기였던 2020년 제외하면 꾸준히 늘어 지난해 1조원을 넘겼다. 5년 만에 약 두 배가 됐다. 지난해 특수관계자에 대한 매출이 1400억원 정도로 계열 의존도도 작다. 상각전영업이익(EBITDA)은 매년 200억원 안팎을 창출하고 있으며 현금성자산도 830억원으로 여유가 있다.

지난해말 총차입금이 5000억원에 육박하면서 부채비율이 300%를 넘겼지만 총차입금 중 절반이 사료용 곡물 수입에 따른 유산스(usance)로 실질적인 상환 부담이 큰 편은 아니다.

◇엔에스쇼핑 상장폐지 이력…활용 가능성 미지수

자산규모나 현금창출력, 지배력 측면에서 엔에스쇼핑도 IPO 카드로 활용 가능성을 배제할 수 없다. 엔에스쇼핑은 하림그룹이 2001년 6월 출범시킨 홈쇼핑사다. 지난해 10월 투자사업부문을 엔에스지주로 인적분할하면서 엔에스쇼핑은 현재의 사업회사 형태로 축소됐다. 엔에스지주는 지난해 12월 하림지주에 흡수합병됐다. 엔에스쇼핑 자회사였던 하림산업, 글라이드, 엔바이콘 등이 하림지주 자회사로 재편된 것도 이 시기다.

하지만 엔에스쇼핑은 한 차례 자진 상장폐지한 이력이 있다. 앞서 지난해 3월 하림지주가 주식교환을 거쳐 엔에스쇼핑을 완전자회사(지분율 100%)화하면서 유가증권시장에 상장돼있던 엔에스쇼핑을 상폐했다. 엔에스쇼핑 소수지분 매각 등 다른 방법을 이용할 수는 있지만 재상장 여지는 크지 않을 전망이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >