차입 축소 이수화학, 이자수지 방어책 '단기금융상품'

단기차입금 증가에 금리상승 유탄…단기금융상품 투자로 이자수익 보강

편집자주

미국의 기준금리는 2022년 초 0%였지만 연말에는 4.5%까지 치솟았다. 국내 기준금리 역시 연초 1.25%에서 1년 만에 3.5%까지 상승했다. 기준금리와 함께 시장금리도 급격히 상승하자 저금리에 익숙해져 있던 기업들은 상상 이상의 비용 상승을 감내해야 했다. 차환이냐 상환이냐를 놓고 이전보다 더욱 깊은 고민에 빠질 수밖에 없기도 했다. 신용등급이 낮은 기업들은 금리 상승의 압박이 더욱 심각하게 다가온다. 이를 슬기롭게 대처한 기업들도 있다. THE CFO가 2023년 현재 이자비용에 대응하는 기업들의 현실을 조명해본다.

이수화학이 지난해 총차입금을 줄이는 데 성공했지만 늘어난 단기차입금을 중심으로 조달금리가 상승하면서 이자수지 악화를 피하지 못했다. 하지만 은행예금을 줄이고 단기금융상품을 늘리는 방법으로 이자수익을 끌어올리면서 이자수지 방어를 꾀했다.

◇총차입금 감소에도 금리부담 가중…이자비용 상승

이수화학은 이수그룹의 모태이자 핵심 계열사다. 연결 매출액의 77%를 차지하는 석유화학사업부문을 책임지고 있다. 합성세제에 이용되는 계면활성제의 주원료인 연성알킬벤젠(LAB)과 LAB의 기본원료인 노말파라핀(NP)을 국내에서 유일하게 생산하는 업체다.

최근 이수화학은 정밀화학 및 전고체전지소재 사업부문을 인적분할하기로 결정하면서 증시에서 주목을 받기도 했다. 인적분할로 다음달 출범하는 이수스페셜티케미컬이 전고체전지 원료인 황화리튬(Li2S)을 생산하기 때문이다.

이수화학의 지난해 연결 기준 이자비용은 232억원이었다. 2021년(186억원)보다 46억원 늘어난 것이며 2020년(233억원) 수준으로 다시 상승한 것이다.

이수화학의 리스부채(유동성·비유동성 합산)는 2021년 203억원, 지난해 207억원으로 전체 금융부채에서 차지하는 비중이 크지 않다. 이 때문에 이수화학의 이자비용은 차입금 규모와 차입금리 변동의 영향을 크게 받는다.

이수화학의 지난해말 총차입금은 4543억원이다. 이수화학은 부채비율(부채총계/자본총계)이 193.0%로 높은 편이며 차입금의존도(총차입금/자산총계)도 38.2%로 과중한 편이다. 하지만 지난해만 보면 총차입금이 2021년보다 204억원 오히려 줄었다.

자회사 이수건설이 지난해 회사채 발행을 줄인 것이 한몫했다. 이수화학이 이수건설 지분 84.7%를 보유하고 있어 이수건설 발행분은 이수화학 연결 총차입금에 포함된다. 이수건설은 2021년까지만 해도 만기가 1~2년인 사모채를 다수 발행해 일부 자금을 조달해왔다.

이수건설의 2021년말 사모채 미상환잔액은 520억원이었지만 지난해말은 260억원이었다. 기존 사모채를 상환하면서 신규 발행은 줄였다. 지난해 신규발행한 사모채의 경우 금리가 6.50%로 예년에 비해 상승해 부담이 따른 것으로 보인다. 이수화학도 2020년과 2021년 사모채를 발행했지만 지난해에는 발행하지 않았다.

장기차입금(유동성·비유동성 합산)도 2021년말 376억원에서 지난해말 227억원으로 줄었다. 하지만 KDB산업은행으로부터 빌린 일반자금대출 금리가 2021년말 2.17~2.75%에서 지난해말 5.02~5.05%로 상승하는 등 일부 장기차입금에 대해서는 금리가 상승하기도 했다.

이자비용 증가의 핵심 원인은 단기차입금(단기사채·기업어음 포함) 증가와 차입금리 상승에 있다. 단기차입금은 2021년말 2454억원에서 지난해말 2590억원으로 늘었다. 증가폭은 136억원으로 큰 편은 아니지만 금리가 상승하면서 이자비용 증가를 부채질했다.

NH농협은행 일반자금대출 금리가 2021년말 3.45%에서 지난해말 6.52%로 상승했다. 이외에도 IBK기업은행 금리가 3.71%에서 6.19%로, 수협은행 금리가 3.29%에서 6.05%로 각각 상승하는 등 일반자금대출에서의 금리 부담이 가중됐다.

◇단기금융상품 투자로 이자수익 증가…이자수지는 악화

이자수익도 지난해 37억원으로 2021년(22억원)보다 14억원 늘었다. 하지만 이자비용 증가폭이 더 크게 나타나면서 지난해 순이자손익(이자수익-이자비용)은 마이너스(-) 195억원으로 2021년(-164억원)보다 적자폭이 확대됐다.

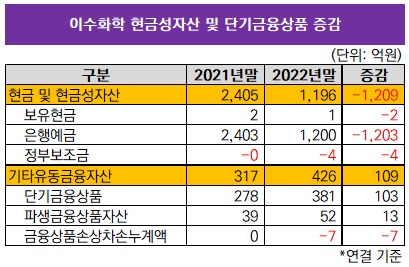

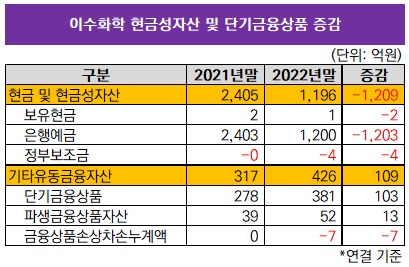

현금성자산은 은행예금을 이용해 이자수익을 창출하는 주요 재원이 된다. 하지만 현금성자산은 2021년말 2405억원에서 지난해말 1196억원으로 오히려 줄었다.

이 때문에 이자수익 증가에는 기타유동금융자산 증가가 주효했던 것으로 보인다. 2021년말 317억원이었던 기타유동금융자산은 지난해말 426억원으로 늘었다. 기타유동금융자산의 대부분을 차지하는 것이 이자를 수취할 수 있는 단기금융상품이다.

단기금융상품은 같은 기간 278억원에서 381억원으로 확대됐다. 금리 인상에 따라 은행예금보다 높은 이자수익을 기대할 수 있는 단기금융상품에 대한 투자를 늘린 것으로 풀이된다.

순이자손익 적자폭이 확대된 만큼 커버리지 능력이 중요해졌다. 하지만 지난해 이수화학의 커버리지 지표는 주력제품 시황호조와 이수건설 흑자전환 등에 힘입어 우수한 실적을 기록했던 2021년보다는 부진했다.

현금흐름의 근간이 되는 상각전영업이익(EBITDA)이 2021년 1057억원에서 지난해 603억원으로 감소했다. 이에 따라 이자비용 감내능력을 나타내는 이자보상배율(EBITDA/총금융비용)은 2021년 5.7배에서 지난해 2.6배로 하락했다.

◇총차입금 감소에도 금리부담 가중…이자비용 상승

이수화학은 이수그룹의 모태이자 핵심 계열사다. 연결 매출액의 77%를 차지하는 석유화학사업부문을 책임지고 있다. 합성세제에 이용되는 계면활성제의 주원료인 연성알킬벤젠(LAB)과 LAB의 기본원료인 노말파라핀(NP)을 국내에서 유일하게 생산하는 업체다.

최근 이수화학은 정밀화학 및 전고체전지소재 사업부문을 인적분할하기로 결정하면서 증시에서 주목을 받기도 했다. 인적분할로 다음달 출범하는 이수스페셜티케미컬이 전고체전지 원료인 황화리튬(Li2S)을 생산하기 때문이다.

이수화학의 지난해 연결 기준 이자비용은 232억원이었다. 2021년(186억원)보다 46억원 늘어난 것이며 2020년(233억원) 수준으로 다시 상승한 것이다.

이수화학의 리스부채(유동성·비유동성 합산)는 2021년 203억원, 지난해 207억원으로 전체 금융부채에서 차지하는 비중이 크지 않다. 이 때문에 이수화학의 이자비용은 차입금 규모와 차입금리 변동의 영향을 크게 받는다.

이수화학의 지난해말 총차입금은 4543억원이다. 이수화학은 부채비율(부채총계/자본총계)이 193.0%로 높은 편이며 차입금의존도(총차입금/자산총계)도 38.2%로 과중한 편이다. 하지만 지난해만 보면 총차입금이 2021년보다 204억원 오히려 줄었다.

자회사 이수건설이 지난해 회사채 발행을 줄인 것이 한몫했다. 이수화학이 이수건설 지분 84.7%를 보유하고 있어 이수건설 발행분은 이수화학 연결 총차입금에 포함된다. 이수건설은 2021년까지만 해도 만기가 1~2년인 사모채를 다수 발행해 일부 자금을 조달해왔다.

이수건설의 2021년말 사모채 미상환잔액은 520억원이었지만 지난해말은 260억원이었다. 기존 사모채를 상환하면서 신규 발행은 줄였다. 지난해 신규발행한 사모채의 경우 금리가 6.50%로 예년에 비해 상승해 부담이 따른 것으로 보인다. 이수화학도 2020년과 2021년 사모채를 발행했지만 지난해에는 발행하지 않았다.

장기차입금(유동성·비유동성 합산)도 2021년말 376억원에서 지난해말 227억원으로 줄었다. 하지만 KDB산업은행으로부터 빌린 일반자금대출 금리가 2021년말 2.17~2.75%에서 지난해말 5.02~5.05%로 상승하는 등 일부 장기차입금에 대해서는 금리가 상승하기도 했다.

이자비용 증가의 핵심 원인은 단기차입금(단기사채·기업어음 포함) 증가와 차입금리 상승에 있다. 단기차입금은 2021년말 2454억원에서 지난해말 2590억원으로 늘었다. 증가폭은 136억원으로 큰 편은 아니지만 금리가 상승하면서 이자비용 증가를 부채질했다.

NH농협은행 일반자금대출 금리가 2021년말 3.45%에서 지난해말 6.52%로 상승했다. 이외에도 IBK기업은행 금리가 3.71%에서 6.19%로, 수협은행 금리가 3.29%에서 6.05%로 각각 상승하는 등 일반자금대출에서의 금리 부담이 가중됐다.

◇단기금융상품 투자로 이자수익 증가…이자수지는 악화

이자수익도 지난해 37억원으로 2021년(22억원)보다 14억원 늘었다. 하지만 이자비용 증가폭이 더 크게 나타나면서 지난해 순이자손익(이자수익-이자비용)은 마이너스(-) 195억원으로 2021년(-164억원)보다 적자폭이 확대됐다.

현금성자산은 은행예금을 이용해 이자수익을 창출하는 주요 재원이 된다. 하지만 현금성자산은 2021년말 2405억원에서 지난해말 1196억원으로 오히려 줄었다.

이 때문에 이자수익 증가에는 기타유동금융자산 증가가 주효했던 것으로 보인다. 2021년말 317억원이었던 기타유동금융자산은 지난해말 426억원으로 늘었다. 기타유동금융자산의 대부분을 차지하는 것이 이자를 수취할 수 있는 단기금융상품이다.

단기금융상품은 같은 기간 278억원에서 381억원으로 확대됐다. 금리 인상에 따라 은행예금보다 높은 이자수익을 기대할 수 있는 단기금융상품에 대한 투자를 늘린 것으로 풀이된다.

순이자손익 적자폭이 확대된 만큼 커버리지 능력이 중요해졌다. 하지만 지난해 이수화학의 커버리지 지표는 주력제품 시황호조와 이수건설 흑자전환 등에 힘입어 우수한 실적을 기록했던 2021년보다는 부진했다.

현금흐름의 근간이 되는 상각전영업이익(EBITDA)이 2021년 1057억원에서 지난해 603억원으로 감소했다. 이에 따라 이자비용 감내능력을 나타내는 이자보상배율(EBITDA/총금융비용)은 2021년 5.7배에서 지난해 2.6배로 하락했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >