HMM 곳간에 쌓인 '11조의 유혹'을 이기려면

SPC 인수 유력, 인수금융 부담 전가 우려…에퀴티 밸류 관건

하림은 보유자금이 많지 않은 그룹이다. 계열 전체를 털어야 1조원대 중반을 간신히 채울 수 있다. HMM을 삼키면 사실상 무자본 인수와 다름없다는 일각의 의구심이 괜하다고 보기 어렵다.

그런 만큼 HMM 곳간에 쌓인 10조원은 하림으로선 사막에 나타난 오아시스와 마찬가지다. 문제는 이 돈이 해운 하강기를 견디기 위한 버팀목이라는 점에 있다. 함부로 빼 썼다간 HMM의 자생력을 깎아먹는데 문제는 손대지 않기엔 당장 가깝고 탐스럽다. 그림의 떡이 무사할 방법은 없을까.

◇조 단위 인수금융, 지급이자 재원은

하림그룹은 6조4000억원의 인수대금을 팬오션 증자와 선박 유동화, 인수금융으로 채우겠다는 입장이다. 인수금융 규모는 2조~3조원 수준으로 예상된다. 하지만 이번 인수합병(M&A)의 주포로 나선 팬오션이 직접 인수금융을 일으키키엔 사정이 여의치 않다. 이미 차입이 너무 많기 때문이다.

팬오션은 9월 말 별도 기준으로 총차입금이 약 2조4000억원, 단기성차입금은 6000억원 있다. 반면 현금성자산은 단기성차입금을 밑도는 4600억원에 불과한 데다 일부는 HMM 인수에 써야한다. 여기서 차입을 더 확대하면 신용등급에 문제가 생길 수 있다. 해운사는 신용이 떨어지면 물동량을 받아오기 힘들기 때문에 등급에 민감하다.

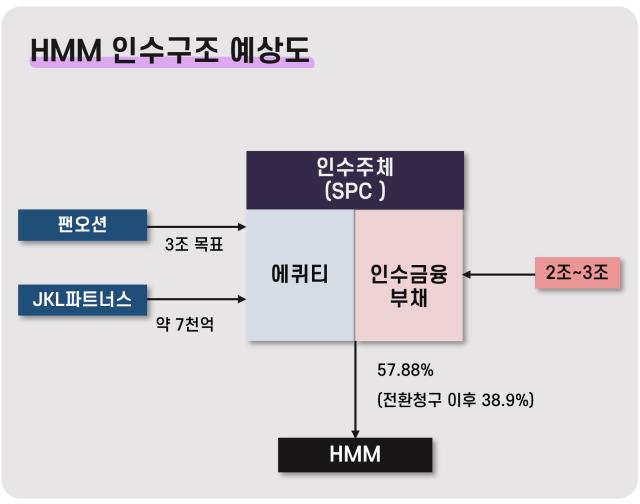

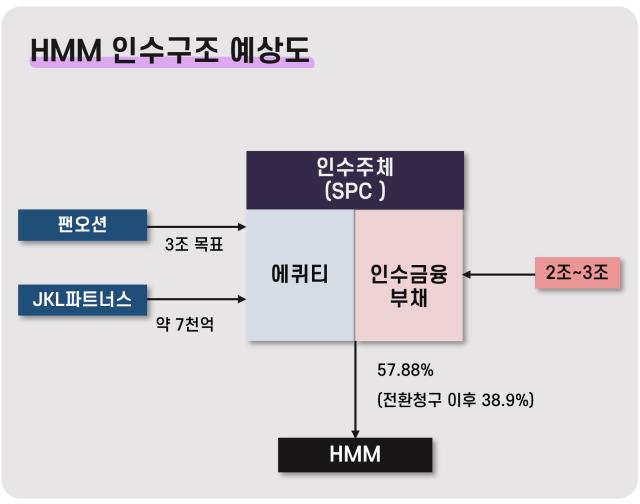

따라서 하림이 특수목적법인(SPC)를 세워 인수금융을 일으키는 방안이 유력해 보인다. 하림지주→팬오션→SPC→HMM으로 이어지는 구조를 점칠 수 있다. 공정거래법상 증손회사를 두려면 손자회사가 증손회사 지분을 100% 보유해야 하지만 2년의 유예기간 안에 해소하면 된다.

SPC가 금리 8%에 약 2~3조원의 인수금융을 끌어온다고 가정했을 때 발생하는 이자비용은 연 1600억원에서 2400억원 남짓, HMM으로부터 배당을 받지 않으면 자체적으로 감당하기 힘들다. 김홍국 회장이 HMM 배당을 낮추겠다고 했으나 이자를 내기 위한 수준 만큼, 즉 2000억원 이상의 배당이 이뤄질 공산이 크다.

◇불황 드리운 해운업, HMM 생명줄 '비상금'

이자비용이 HMM 지갑에서 나가는 정도는 어쩔 수 없다 치더라도, 더 중요한 문제는 원금이다. 하림 측은 유예기간이 다가오면 SPC-HMM, 또는 SPC-HMM-팬오션의 3사 합병을 추진할 가능성이 높다. 이 경우 HMM 인수로 인한 팬오션의 재무불안을 희석할 수 있지만 인수금융 원금에 대한 부담을 HMM이 같이 지는 결과가 된다.

HMM은 올 9월 말 기준 11조원(단기금융상품 9조5700억원 포함)을 넘는 현금성자산을 보유하고 있다. 2019년 1조원이 채 안됐는데 단기간 어마어마하게 불었다. 하지만 해운사들은 재무구조가 아무리 튼튼해도 안심할 바가 못 된다. 경기 변동 폭이 너무 크다 보니 침체가 길어질수록 기댈 언덕은 두둑한 비상금이기 때문이다.

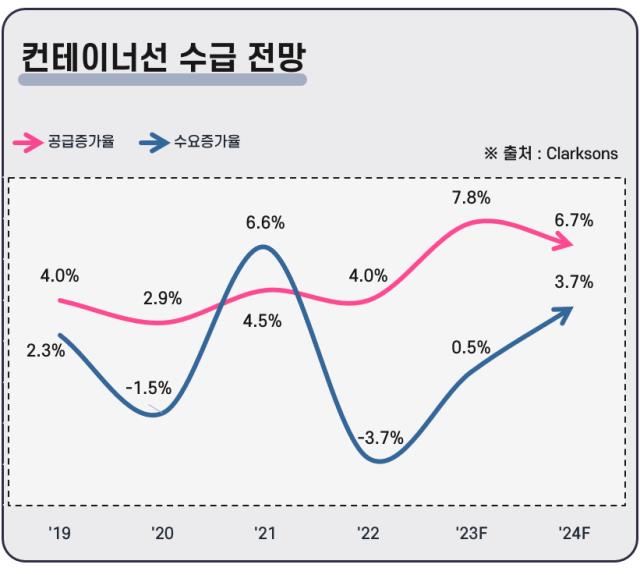

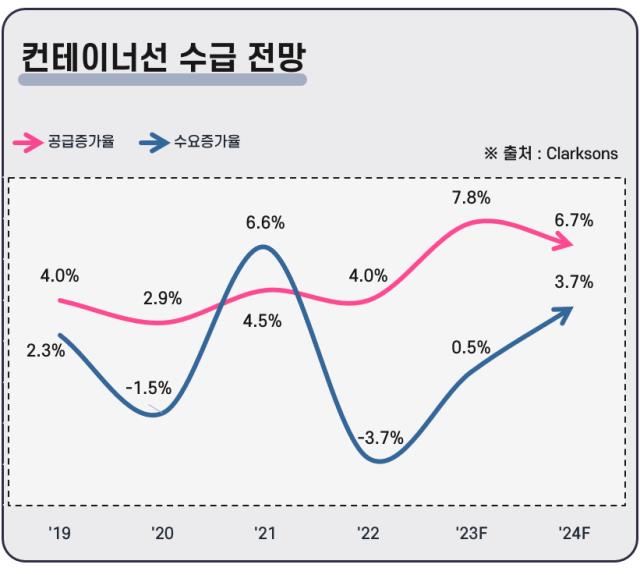

게다가 해운업은 지금 먹구름이 드리웠다. 컨테이너선사들의 실적 하락 추세도 이어지고 있다. 고운임으로 체결됐던 운송계약이 호황이 끝나자 떨어진 운임으로 갱신되고 있어서다. 특히 HMM같은 컨테이너선사들은 정기선 사업의 특성상 업황에 더 취약하다.

그 와중에 해운사들이 호황기 시절 대규모 발주했던 선박들까지 차례로 인도되면서 당분간 물동량은 둔화하고 공급은 넘치는 시황이 예상된다. 지금 당장은 HMM의 보유현금이 넉넉해 보여도 금방 보릿고개가 올 수 있다는 뜻이다.

◇키워드는 'HMM 주가'

그렇다면 인수금융을 메우느라 HMM에서 수조원이 빠져나가는 찜찜한 엔딩을 피할 방안은 없을까. 관건은 HMM의 기업가치에 있다. SPC가 세워질 경우 이 SPC는 재무적투자자(FI)인 JKL파트너스와 팬오션이 출자한 에퀴티(Equity), 그리고 HMM 주식을 담보로 빌린 인수금융으로 자금을 조달해 HMM을 인수하는 그림이 된다. 자연히 HMM 주가와 SPC의 에퀴티 가치가 함께 움직인다.

주가가 올랐을 때 리캡(Recapitalization, 자본재조정)을 진행해 JKL이 엑시트하고 SPC가 HMM 주식을 일부 매각하면 인수금융은 상당부분 상환이 가능하다. 하림 컨소시엄이 이번에 인수하는 HMM 지분은 57.88%. 산업은행이 보유한 HMM의 영구전환사채(CB)가 주식으로 전환될 경우 38.9%로 줄어든다.

하림 측이 30% 이상만 보유하면 되니 9%가 좀 안되는 주식을 팔 수 있다는 얘기다. 현재 시가 기준으로 가치를 따지면 1조원을 조금 넘는다. JKL 역시 HMM 주가가 올라야 리캡 과정에서 SPC 지분을 비싸게 팔고 나갈 수 있다.

이 시나리오가 이뤄지려면 HMM 주가가 떨어지는 일은 반드시 피해야 한다. 하림 컨소시엄이 산업은행에 영구CB 전환청구 유예를 요청한 것도 이런 일련의 이슈와 무관치 않다.

우선 전환청구가 이뤄져 보통주 물량이 대거 들어오면 그만큼 SPC(또는 인수주체)로 들어오는 배당 몫은 축소된다. 이자를 내야 하는데 배당이 줄면 난감한 일이다. 리캡을 추진하기 전에 주가가 떨어져도 곤란하다.

업계 관계자는 “매각 측과 인수금융 부담 전가나 배당 제한 등의 문제를 두고 현재 협상을 하고 있을 것"이라며 "하림 컨소시엄 입장에선 주가에 방해되는 요소가 사라져야 하니 전환청구 유예가 절실한텐데 쉽지 않다고 본다"고 말했다.

그런 만큼 HMM 곳간에 쌓인 10조원은 하림으로선 사막에 나타난 오아시스와 마찬가지다. 문제는 이 돈이 해운 하강기를 견디기 위한 버팀목이라는 점에 있다. 함부로 빼 썼다간 HMM의 자생력을 깎아먹는데 문제는 손대지 않기엔 당장 가깝고 탐스럽다. 그림의 떡이 무사할 방법은 없을까.

◇조 단위 인수금융, 지급이자 재원은

하림그룹은 6조4000억원의 인수대금을 팬오션 증자와 선박 유동화, 인수금융으로 채우겠다는 입장이다. 인수금융 규모는 2조~3조원 수준으로 예상된다. 하지만 이번 인수합병(M&A)의 주포로 나선 팬오션이 직접 인수금융을 일으키키엔 사정이 여의치 않다. 이미 차입이 너무 많기 때문이다.

팬오션은 9월 말 별도 기준으로 총차입금이 약 2조4000억원, 단기성차입금은 6000억원 있다. 반면 현금성자산은 단기성차입금을 밑도는 4600억원에 불과한 데다 일부는 HMM 인수에 써야한다. 여기서 차입을 더 확대하면 신용등급에 문제가 생길 수 있다. 해운사는 신용이 떨어지면 물동량을 받아오기 힘들기 때문에 등급에 민감하다.

따라서 하림이 특수목적법인(SPC)를 세워 인수금융을 일으키는 방안이 유력해 보인다. 하림지주→팬오션→SPC→HMM으로 이어지는 구조를 점칠 수 있다. 공정거래법상 증손회사를 두려면 손자회사가 증손회사 지분을 100% 보유해야 하지만 2년의 유예기간 안에 해소하면 된다.

SPC가 금리 8%에 약 2~3조원의 인수금융을 끌어온다고 가정했을 때 발생하는 이자비용은 연 1600억원에서 2400억원 남짓, HMM으로부터 배당을 받지 않으면 자체적으로 감당하기 힘들다. 김홍국 회장이 HMM 배당을 낮추겠다고 했으나 이자를 내기 위한 수준 만큼, 즉 2000억원 이상의 배당이 이뤄질 공산이 크다.

◇불황 드리운 해운업, HMM 생명줄 '비상금'

이자비용이 HMM 지갑에서 나가는 정도는 어쩔 수 없다 치더라도, 더 중요한 문제는 원금이다. 하림 측은 유예기간이 다가오면 SPC-HMM, 또는 SPC-HMM-팬오션의 3사 합병을 추진할 가능성이 높다. 이 경우 HMM 인수로 인한 팬오션의 재무불안을 희석할 수 있지만 인수금융 원금에 대한 부담을 HMM이 같이 지는 결과가 된다.

HMM은 올 9월 말 기준 11조원(단기금융상품 9조5700억원 포함)을 넘는 현금성자산을 보유하고 있다. 2019년 1조원이 채 안됐는데 단기간 어마어마하게 불었다. 하지만 해운사들은 재무구조가 아무리 튼튼해도 안심할 바가 못 된다. 경기 변동 폭이 너무 크다 보니 침체가 길어질수록 기댈 언덕은 두둑한 비상금이기 때문이다.

게다가 해운업은 지금 먹구름이 드리웠다. 컨테이너선사들의 실적 하락 추세도 이어지고 있다. 고운임으로 체결됐던 운송계약이 호황이 끝나자 떨어진 운임으로 갱신되고 있어서다. 특히 HMM같은 컨테이너선사들은 정기선 사업의 특성상 업황에 더 취약하다.

그 와중에 해운사들이 호황기 시절 대규모 발주했던 선박들까지 차례로 인도되면서 당분간 물동량은 둔화하고 공급은 넘치는 시황이 예상된다. 지금 당장은 HMM의 보유현금이 넉넉해 보여도 금방 보릿고개가 올 수 있다는 뜻이다.

◇키워드는 'HMM 주가'

그렇다면 인수금융을 메우느라 HMM에서 수조원이 빠져나가는 찜찜한 엔딩을 피할 방안은 없을까. 관건은 HMM의 기업가치에 있다. SPC가 세워질 경우 이 SPC는 재무적투자자(FI)인 JKL파트너스와 팬오션이 출자한 에퀴티(Equity), 그리고 HMM 주식을 담보로 빌린 인수금융으로 자금을 조달해 HMM을 인수하는 그림이 된다. 자연히 HMM 주가와 SPC의 에퀴티 가치가 함께 움직인다.

주가가 올랐을 때 리캡(Recapitalization, 자본재조정)을 진행해 JKL이 엑시트하고 SPC가 HMM 주식을 일부 매각하면 인수금융은 상당부분 상환이 가능하다. 하림 컨소시엄이 이번에 인수하는 HMM 지분은 57.88%. 산업은행이 보유한 HMM의 영구전환사채(CB)가 주식으로 전환될 경우 38.9%로 줄어든다.

하림 측이 30% 이상만 보유하면 되니 9%가 좀 안되는 주식을 팔 수 있다는 얘기다. 현재 시가 기준으로 가치를 따지면 1조원을 조금 넘는다. JKL 역시 HMM 주가가 올라야 리캡 과정에서 SPC 지분을 비싸게 팔고 나갈 수 있다.

이 시나리오가 이뤄지려면 HMM 주가가 떨어지는 일은 반드시 피해야 한다. 하림 컨소시엄이 산업은행에 영구CB 전환청구 유예를 요청한 것도 이런 일련의 이슈와 무관치 않다.

우선 전환청구가 이뤄져 보통주 물량이 대거 들어오면 그만큼 SPC(또는 인수주체)로 들어오는 배당 몫은 축소된다. 이자를 내야 하는데 배당이 줄면 난감한 일이다. 리캡을 추진하기 전에 주가가 떨어져도 곤란하다.

업계 관계자는 “매각 측과 인수금융 부담 전가나 배당 제한 등의 문제를 두고 현재 협상을 하고 있을 것"이라며 "하림 컨소시엄 입장에선 주가에 방해되는 요소가 사라져야 하니 전환청구 유예가 절실한텐데 쉽지 않다고 본다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >