'LG화학-LG엔솔' 동일 행보…7년물로 '틈새 공략'

보험사 장기물 선호 투자자 타깃…원활한 '조단위' 자금조달 목적

편집자주

증권사 IB(investment banker)는 기업의 자금조달 파트너로 부채자본시장(DCM)과 주식자본시장(ECM)을 이끌어가고 있다. 더불어 인수합병(M&A)에 이르기까지 기업에서 일어나는 모든 일의 해결사 역할을 자처하고 있다. 워낙 비밀리에 딜들이 진행되기에 그들만의 리그로 치부되기도 한다. 더벨은 전문가 집단인 IB들의 주 관심사와 현안, 그리고 고민 등 그들의 생생한 이야기를 전달해 보고자 한다.

LG화학과 LG에너지솔루션 모두 올초 회사채 시장에서 7년물 카드를 꺼내들었다. 금리변동 불확실성 등으로 기관 투자자들의 '단기물' 선호 현상이 지속되고 있지만, '조 단위' 물량을 원활하게 소화하기 위해선 7년 만기 장기채도 필요하다고 판단했다. 두 회사 모두 대규모 투자를 지속하고 있는 가운데 차입 듀레이션(잔존만기)을 고려한 조치이기도 하다.

작년 첫 회사채 시장에 데뷔한 LG에너지솔루션은 모회사인 LG화학과 조달 전략을 비슷하게 가져가고 있는 상황이다. LG화학은 앞서 7~15년물의 장기채를 발행하며 오랜기간 보험사 등 듀레이션 관리가 중요한 기관 투자자들에게 눈도장을 찍어왔던 이슈어다. 양사 모두 장기채 품귀현상이 이어진 발행시장에서 틈새를 공략하겠다는 방침이다.

◇단기물 선호 현상 여전…7년물 추가, 틈새 시장 공략

6일 IB업계에 따르면 LG에너지솔루션과 LG화학은 오는 7일, 27일 각각 8000억원, 5000억원 회사채에 대한 프라이싱을 진행한다. 각각 수요예측 결과에 따라 모집액의 두배 수준인 1조6000억원, 1조원까지 증액한도를 열어뒀다.

주목할 건 트랜치(만기구조)다. 양사 모두 2, 3, 5, 7년물로 구성했다. 특히 7년 이상 만기의 채권물을 추가해 다양한 기관 투자자들의 수요도 충족시킨다. 장기물은 부채기간이 길어 듀레이션 관리가 중요한 '보험사'가 선호하며 주로 담는 편이다.

최근 회사채 시장에서 7년 이상 장기물은 귀해졌다. 시장은 2~5년물 위주로 재편됐다. LG화학도 작년부터 2, 3, 5년물 위주로 트랜치를 구성했던 이유다.

작년까지 금리인상 기조가 지속되면서 기관들의 단기물 선호 현상이 강해진 탓이다. 장기물 시장의 큰 손으로 꼽히는 보험사 등의 자금 사정이 예전처럼 원활하지 않은 것도 원인 중 하나다.

올들어서도 장기물은 거의 출현하지 않았다. 태영건설 사태 등이 겹치며 시장 불안감이 높아진 점을 감안한 조치다. 같은 회사채도 만기별로도 2~3년물과 5년물의 기관 투심이 확연하게 갈렸다. 에쓰오일이 발행한 7, 10년물 채권이 거의 유일했다. 일부 발행사들은 7년물을 계획했다가도 취소하는 경우도 꽤 있었던 것으로 알려진다.

이런 가운데 LG화학과 LG엔솔의 7년물 발행은 틈새를 공략하겠다는 전략으로도 읽힌다. IB업계 한 관계자는 "시장에 장기채가 드물다 보니 에쓰오일 채권물량을 가져가기 위한 시장의 눈치작전이 제법 치열했다"면서 "실제 10년물을 가져간 기관은 동양생명, 서울보증보험, KDB생명보험 등 보험사가 대부분을 차지했다"고 전했다.

아직 가시화되진 않았지만 금리인상 사이클 종결 관측이 힘을 받고 있는 점도 긍정적이다. 채권업계 한 관계자는 "금리 인상 속도가 둔화되는 등 안정화 단계에 들어서면 장기물 발행에 우호적인 여건이 다시 마련될 수 있다"며 "현재 5년물과 7년물의 금리차이도 꽤 나는 만큼 투자 니즈가 있을 수 있는 시기"라고 말했다.

◇LG화학 공모채 노하우 따라가는 LG엔솔

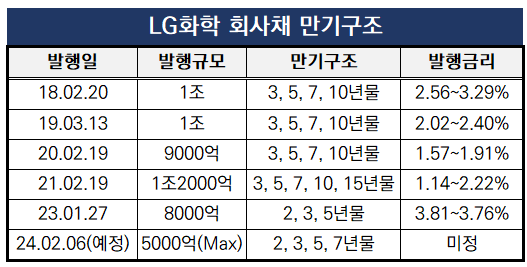

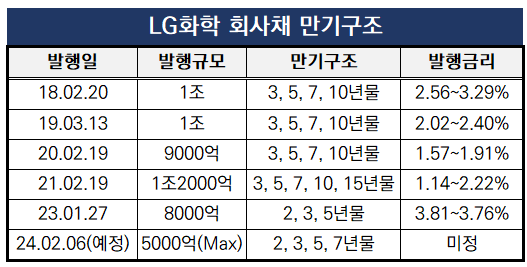

LG화학은 그간 회사채 시장에서 중·장기물을 주로 찍었던 이슈어다. 2021년에는 7~15년물의 장기채를 발행하며 보험사 등 듀레이션 관리가 중요한 기관 투자자들에게 눈도장을 찍기도 했다.

LG화학과 달리 LG에너지솔루션은 작년 원화 공모채 시장에 첫 데뷔한 케이스다. 2차전지 산업에 대한 기대감에 기관들의 관심을 한 몸에 받는다지만, 아직 LG화학 만큼 오랜 업력이 쌓이지 않은 상태다. 조달 전략수립 과정에서 LG화학의 영향을 크게 받을 수 밖에 없다.

지분 구조상 모회사이기에 떼려야 뗄 수 없는 관계이기도 하다. LG화학 입장에선 자회사인 LG에너지솔루션의 부채가 곧 신용도에 영향을 미칠 수 있는 요소로 작용한다. 작년에도 LG엔솔이 조단위의 녹색채권을 발행하자 연결기준으로 대규모 차입금이 늘어났다. 재무구조 안정을 위해 보유 지분 81.84% 중 1~2% 가량 지분 매각을 결정하기도 했다.

두 회사가 조달 전략을 비슷하게 가져가는 건 차입 듀레이션 관리를 원활하게 하려는 목적도 있다. 비교적 긴 기간 대규모 투자를 감행하는 2차전지, 양극재 사업의 특성상 차입구조를 길게 가져가는 게 유리하다. LG화학은 현재 석유화학 부문 대신 성장 가능성이 높은 양극재·분리막 사업 등 '첨단소재 부문'에 집중하고 있다.

LG화학의 장기채 발행은 투자 수익률에 대한 자신감이기도 하다. 작년 회사채 발행금리는 3%대다. 2019~2021년 저금리 기조가 이어졌던 때 1~2%대 금리로 조달이 가능했던 것과 확연히 다르다. 마찬가지로 올해도 장기채 조달을 하게 되면 이전에 조달했던 회사채에 비해 차환금리가 높을 수 밖에 없다.

IB업계 관계자는 "차입구조를 장기화하는 건 그만큼 사업에 대한 자신감의 표현이라고도 볼 수 있다"며 "양극재 투자에 대한 기대수익률이 장기채 조달에 따른 비용보다 높다고 판단한 것"이라고 말했다.

작년 첫 회사채 시장에 데뷔한 LG에너지솔루션은 모회사인 LG화학과 조달 전략을 비슷하게 가져가고 있는 상황이다. LG화학은 앞서 7~15년물의 장기채를 발행하며 오랜기간 보험사 등 듀레이션 관리가 중요한 기관 투자자들에게 눈도장을 찍어왔던 이슈어다. 양사 모두 장기채 품귀현상이 이어진 발행시장에서 틈새를 공략하겠다는 방침이다.

◇단기물 선호 현상 여전…7년물 추가, 틈새 시장 공략

6일 IB업계에 따르면 LG에너지솔루션과 LG화학은 오는 7일, 27일 각각 8000억원, 5000억원 회사채에 대한 프라이싱을 진행한다. 각각 수요예측 결과에 따라 모집액의 두배 수준인 1조6000억원, 1조원까지 증액한도를 열어뒀다.

주목할 건 트랜치(만기구조)다. 양사 모두 2, 3, 5, 7년물로 구성했다. 특히 7년 이상 만기의 채권물을 추가해 다양한 기관 투자자들의 수요도 충족시킨다. 장기물은 부채기간이 길어 듀레이션 관리가 중요한 '보험사'가 선호하며 주로 담는 편이다.

최근 회사채 시장에서 7년 이상 장기물은 귀해졌다. 시장은 2~5년물 위주로 재편됐다. LG화학도 작년부터 2, 3, 5년물 위주로 트랜치를 구성했던 이유다.

작년까지 금리인상 기조가 지속되면서 기관들의 단기물 선호 현상이 강해진 탓이다. 장기물 시장의 큰 손으로 꼽히는 보험사 등의 자금 사정이 예전처럼 원활하지 않은 것도 원인 중 하나다.

올들어서도 장기물은 거의 출현하지 않았다. 태영건설 사태 등이 겹치며 시장 불안감이 높아진 점을 감안한 조치다. 같은 회사채도 만기별로도 2~3년물과 5년물의 기관 투심이 확연하게 갈렸다. 에쓰오일이 발행한 7, 10년물 채권이 거의 유일했다. 일부 발행사들은 7년물을 계획했다가도 취소하는 경우도 꽤 있었던 것으로 알려진다.

이런 가운데 LG화학과 LG엔솔의 7년물 발행은 틈새를 공략하겠다는 전략으로도 읽힌다. IB업계 한 관계자는 "시장에 장기채가 드물다 보니 에쓰오일 채권물량을 가져가기 위한 시장의 눈치작전이 제법 치열했다"면서 "실제 10년물을 가져간 기관은 동양생명, 서울보증보험, KDB생명보험 등 보험사가 대부분을 차지했다"고 전했다.

아직 가시화되진 않았지만 금리인상 사이클 종결 관측이 힘을 받고 있는 점도 긍정적이다. 채권업계 한 관계자는 "금리 인상 속도가 둔화되는 등 안정화 단계에 들어서면 장기물 발행에 우호적인 여건이 다시 마련될 수 있다"며 "현재 5년물과 7년물의 금리차이도 꽤 나는 만큼 투자 니즈가 있을 수 있는 시기"라고 말했다.

◇LG화학 공모채 노하우 따라가는 LG엔솔

LG화학은 그간 회사채 시장에서 중·장기물을 주로 찍었던 이슈어다. 2021년에는 7~15년물의 장기채를 발행하며 보험사 등 듀레이션 관리가 중요한 기관 투자자들에게 눈도장을 찍기도 했다.

LG화학과 달리 LG에너지솔루션은 작년 원화 공모채 시장에 첫 데뷔한 케이스다. 2차전지 산업에 대한 기대감에 기관들의 관심을 한 몸에 받는다지만, 아직 LG화학 만큼 오랜 업력이 쌓이지 않은 상태다. 조달 전략수립 과정에서 LG화학의 영향을 크게 받을 수 밖에 없다.

지분 구조상 모회사이기에 떼려야 뗄 수 없는 관계이기도 하다. LG화학 입장에선 자회사인 LG에너지솔루션의 부채가 곧 신용도에 영향을 미칠 수 있는 요소로 작용한다. 작년에도 LG엔솔이 조단위의 녹색채권을 발행하자 연결기준으로 대규모 차입금이 늘어났다. 재무구조 안정을 위해 보유 지분 81.84% 중 1~2% 가량 지분 매각을 결정하기도 했다.

두 회사가 조달 전략을 비슷하게 가져가는 건 차입 듀레이션 관리를 원활하게 하려는 목적도 있다. 비교적 긴 기간 대규모 투자를 감행하는 2차전지, 양극재 사업의 특성상 차입구조를 길게 가져가는 게 유리하다. LG화학은 현재 석유화학 부문 대신 성장 가능성이 높은 양극재·분리막 사업 등 '첨단소재 부문'에 집중하고 있다.

LG화학의 장기채 발행은 투자 수익률에 대한 자신감이기도 하다. 작년 회사채 발행금리는 3%대다. 2019~2021년 저금리 기조가 이어졌던 때 1~2%대 금리로 조달이 가능했던 것과 확연히 다르다. 마찬가지로 올해도 장기채 조달을 하게 되면 이전에 조달했던 회사채에 비해 차환금리가 높을 수 밖에 없다.

IB업계 관계자는 "차입구조를 장기화하는 건 그만큼 사업에 대한 자신감의 표현이라고도 볼 수 있다"며 "양극재 투자에 대한 기대수익률이 장기채 조달에 따른 비용보다 높다고 판단한 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >