2010년대 후반부터 SK온을 관통하는 단어는 '악전고투'였다. 국내·외 배터리 시장에서 SK온의 객관적인 위치는 후발주자였다. 선발주자를 따라잡아야 하는 절박한 입장 속에서 치열한 경쟁과 냉혹한 자금시장 분위기 등 최근 몇 년간 SK온은 사업하기에 원활한 환경에 놓여있지 못했다. 이런 '악전고투'는 현재 진행형이다. SK온의 '투(鬪, 싸움)'에는 여러 가지가 있지만 지금 현재 핵심은 '자금 조달'과 관련된 것들이다.

SK온의 조달이 원활하게 이뤄지지 않았다는 증거는 작년 말 있었던 사건을 되돌아보면 알 수 있다. SK온은 작년 외부 투자자금을 8346억원밖에 유치하지 못했다. 이 역시 자본성과 부채성 중 어느 쪽의 성격이 큰 자금인지에 대해서는 명확성이 떨어진다. 이 금액은 올해 1조3200억원까지 늘어날 가능성이 있다. 이외 2조원은 모회사인 SK이노베이션이 수혈했다.

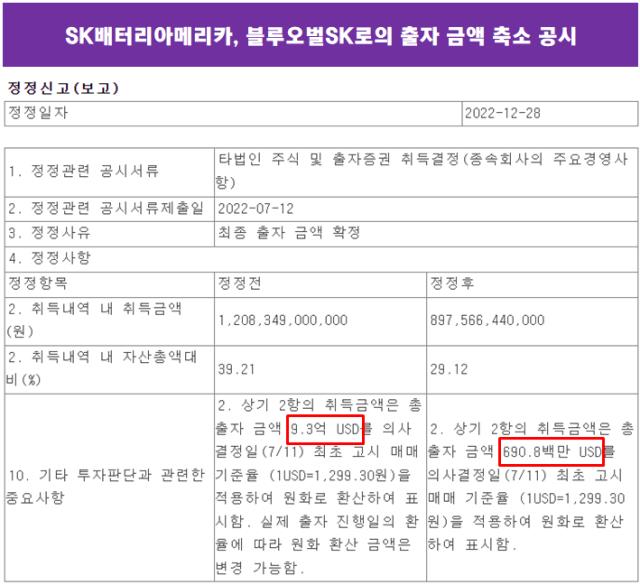

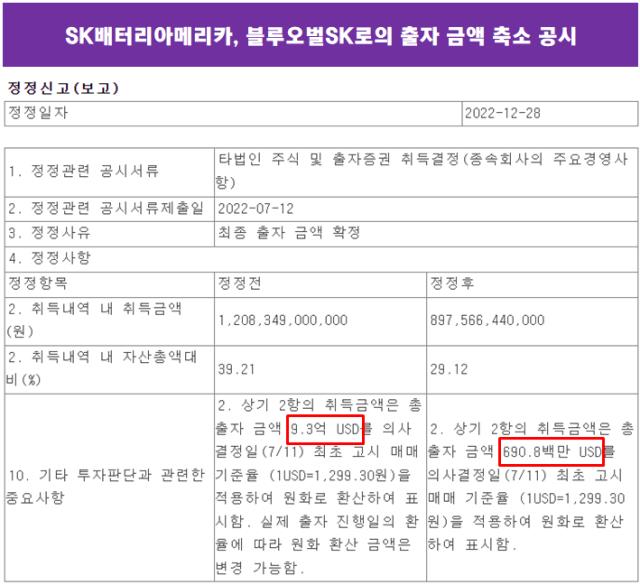

이보다 훨씬 많은 금액을 모집해야 했던 SK온은 결국 투자 계획을 변경할 수밖에 없었다. 작년 말 SK온과 포드와의 합작법인인 '블루오벌SK(BlueOval SK)'에 관한 공시에 따르면 SK온의 미국 자회사 SK배터리아메리카(SK Battery America)는 블루오벌SK에 출자할 금액을 9억3000만달러에서 6억9080만달러로 축소했다. 동시에 SK온이 SK배터리아메리카에 출자할 금액도 9억3000만달러에서 7억4480만달러로 축소했다.

사업 확장 시기에 투자 규모를 축소했다는 점은 조달이 시원치 않았다는 점을 보여주는 대목이다. 특히나 미국 사업은 SK온 배터리 사업의 바로미터이자 이정표와 같은 사업이었다. SK온의 모회사 SK이노베이션이 블루오벌SK 설립 결정 당시 포드와 포드 관계사에게 서준 출자 보증과 계약 이행 보증 금액만 무려 136억달러(한화 약 17조2000억원)다. 보증 금액만 봐도 미국 사업이 얼마나 큰 중요성을 띄는 지 알수 있다.

중요성이 컸던 만큼 SK이노베이션의 준비성도 철저했다. SK루브리컨츠 지분을 매각하고 SK아이이테크놀로지 상장을 통해 현금을 충전했다. 이중 대부분은 물적분할과 함께 SK온으로 향했다.

다만 사업의 향방을 가를 수 있는 중대한 시점에서 장애물도 있었다. 약 2년 여에 걸친 LG에너지솔루션과의 국제 분쟁의 결과 조원대 자금 출혈을 감수해야 했다. 특히 기업공개(IPO)를 단행하기 위해 물적분할을 시도했는데 하필 이 시점에 주요 사업을 물적분할하고 IPO하는 기업 행태에 대한 시장의 눈길이 거세졌다. 경쟁사인 LG에너지솔루션이 발 빠른 IPO로 지갑을 채울 때 SK온은 차선책인 '프리IPO'를 선택할 수밖에 없었다. 심지어 이마저 성공적이지 못했다.

관건은 앞으로 얼마가 필요한지다. SK온은 2021년 9월 말 포드와의 합작을 발표할 때 블루오벌SK에 2027년 12월까지 약 43억달러(5조1175억원)를 투자하겠다고 밝혔다. 작년 말 출자한 금액을 제외하면 목표 출자액을 채우기 위해 약 35억~36억 달러(원화 4조4000~4조5000억원)가 필요하다. 최대 5조원 모집이 목표였던 프리IPO가 부진한 성적을 거뒀다는 점이 더욱 아쉽게 다가오는 대목이다.

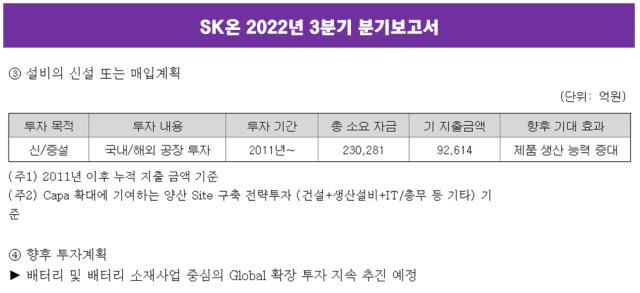

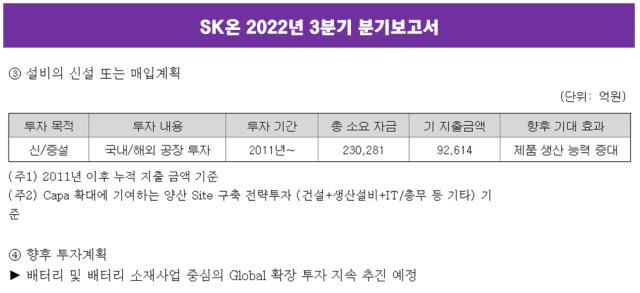

SK온이 미국 사업만 하는 것은 아니다. 헝가리 등 유럽 지역, 중국 등 아시아 시장에서의 투자 수요도 있다. 작년 3분기 분기보고서에 따르면 SK온은 향후 국내·해외 공장 투자에 13조7667억원을 더 써야 한다. 이중 올해 잡힌 자본적지출(CAPEX)만 7조원이다.

SK온의 작년 3분기 말 별도 현금성자산은 1조3544억원이다. 여기에 연말 유상증자로 들어온 2조8346억원과 작년 말 나섰던 재무적 투자자(FI)들 혹은 이외 투자자들이 추가 투자에 나서준다면 약 4조6000~4조7000억원의 현금을 보유하게 된다.

연결 기준으로 보면 여기에 약 1조원이 추가된다. 그러나 이는 4분기 중 현금 소요가 없었다는 가정이 붙는다. 실제 현금보유액은 더 낮을 가능성이 짙다. 결과적으로 원활한 자본적지출에 필요한 재원 마련이 필요한 상황이다.

최근 업계에서 언급된 3조원 규모의 신규 유상증자 설에 대해 SK온은 공식적으로 부인하고 있다. 다만 속사정을 들여다보면 자본확충은 '의무'에 가깝다. 업계에 따르면 SK온의 추가 투자에 국내외 대형 사모펀드(PEF) 등이 관심을 보이고 있다.

SK온의 조달이 원활하게 이뤄지지 않았다는 증거는 작년 말 있었던 사건을 되돌아보면 알 수 있다. SK온은 작년 외부 투자자금을 8346억원밖에 유치하지 못했다. 이 역시 자본성과 부채성 중 어느 쪽의 성격이 큰 자금인지에 대해서는 명확성이 떨어진다. 이 금액은 올해 1조3200억원까지 늘어날 가능성이 있다. 이외 2조원은 모회사인 SK이노베이션이 수혈했다.

이보다 훨씬 많은 금액을 모집해야 했던 SK온은 결국 투자 계획을 변경할 수밖에 없었다. 작년 말 SK온과 포드와의 합작법인인 '블루오벌SK(BlueOval SK)'에 관한 공시에 따르면 SK온의 미국 자회사 SK배터리아메리카(SK Battery America)는 블루오벌SK에 출자할 금액을 9억3000만달러에서 6억9080만달러로 축소했다. 동시에 SK온이 SK배터리아메리카에 출자할 금액도 9억3000만달러에서 7억4480만달러로 축소했다.

사업 확장 시기에 투자 규모를 축소했다는 점은 조달이 시원치 않았다는 점을 보여주는 대목이다. 특히나 미국 사업은 SK온 배터리 사업의 바로미터이자 이정표와 같은 사업이었다. SK온의 모회사 SK이노베이션이 블루오벌SK 설립 결정 당시 포드와 포드 관계사에게 서준 출자 보증과 계약 이행 보증 금액만 무려 136억달러(한화 약 17조2000억원)다. 보증 금액만 봐도 미국 사업이 얼마나 큰 중요성을 띄는 지 알수 있다.

중요성이 컸던 만큼 SK이노베이션의 준비성도 철저했다. SK루브리컨츠 지분을 매각하고 SK아이이테크놀로지 상장을 통해 현금을 충전했다. 이중 대부분은 물적분할과 함께 SK온으로 향했다.

다만 사업의 향방을 가를 수 있는 중대한 시점에서 장애물도 있었다. 약 2년 여에 걸친 LG에너지솔루션과의 국제 분쟁의 결과 조원대 자금 출혈을 감수해야 했다. 특히 기업공개(IPO)를 단행하기 위해 물적분할을 시도했는데 하필 이 시점에 주요 사업을 물적분할하고 IPO하는 기업 행태에 대한 시장의 눈길이 거세졌다. 경쟁사인 LG에너지솔루션이 발 빠른 IPO로 지갑을 채울 때 SK온은 차선책인 '프리IPO'를 선택할 수밖에 없었다. 심지어 이마저 성공적이지 못했다.

관건은 앞으로 얼마가 필요한지다. SK온은 2021년 9월 말 포드와의 합작을 발표할 때 블루오벌SK에 2027년 12월까지 약 43억달러(5조1175억원)를 투자하겠다고 밝혔다. 작년 말 출자한 금액을 제외하면 목표 출자액을 채우기 위해 약 35억~36억 달러(원화 4조4000~4조5000억원)가 필요하다. 최대 5조원 모집이 목표였던 프리IPO가 부진한 성적을 거뒀다는 점이 더욱 아쉽게 다가오는 대목이다.

SK온이 미국 사업만 하는 것은 아니다. 헝가리 등 유럽 지역, 중국 등 아시아 시장에서의 투자 수요도 있다. 작년 3분기 분기보고서에 따르면 SK온은 향후 국내·해외 공장 투자에 13조7667억원을 더 써야 한다. 이중 올해 잡힌 자본적지출(CAPEX)만 7조원이다.

SK온의 작년 3분기 말 별도 현금성자산은 1조3544억원이다. 여기에 연말 유상증자로 들어온 2조8346억원과 작년 말 나섰던 재무적 투자자(FI)들 혹은 이외 투자자들이 추가 투자에 나서준다면 약 4조6000~4조7000억원의 현금을 보유하게 된다.

연결 기준으로 보면 여기에 약 1조원이 추가된다. 그러나 이는 4분기 중 현금 소요가 없었다는 가정이 붙는다. 실제 현금보유액은 더 낮을 가능성이 짙다. 결과적으로 원활한 자본적지출에 필요한 재원 마련이 필요한 상황이다.

최근 업계에서 언급된 3조원 규모의 신규 유상증자 설에 대해 SK온은 공식적으로 부인하고 있다. 다만 속사정을 들여다보면 자본확충은 '의무'에 가깝다. 업계에 따르면 SK온의 추가 투자에 국내외 대형 사모펀드(PEF) 등이 관심을 보이고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >