오아시스, '제로 레버리지' 기조...유동성 보전 사활

①은행차입 대신 '유증·메자닌' 등 주식발행 등으로 조달, 금리변동 외풍 방어

편집자주

'유니콘(unicorn)'은 기업가치 1조원 이상의 비상장사를 뜻한다. 현재 국내에는 23곳의 유니콘 기업이 포진해 있다. 스타트업이 유니콘 기업으로 자리매김하는 데 혁신적 사업 아이템만 있었던 건 아니다. 자금을 확보하고 비용을 제어하는 최고재무책임자(CFO)의 분투도 유니콘 기업의 성공 신화를 뒷받침했다. THE CFO는 국내 유니콘 기업의 재무 구조와 CFO 면면을 살펴본다.

오아시스는 신선식품 새벽배송 서비스로 두각을 드러낸 유니콘 기업이다. 설립한지 10년 만에 밸류에이션(기업가치)이 1조원을 넘어섰다.

경영진은 일찌감치 금융권 차입을 자제하는 '제로 레버리지(zero leverage)' 기조를 설정했다. 대신 유상증자와 메자닌 발행 등의 방식으로 벤처캐피탈과 사모투자펀드(PEF) 운용사들의 자금을 1000억원 넘게 끌어모았다.

금리 상승기에 접어들면서 오아시스의 조달 전략이 빛나는 모양새다. 확보한 실탄을 급격히 소진하지 않고 단기금융상품에 투자하는 등 유동성 보전에 사활을 걸었다. 이자비용이 급증하는 부담에 직면한 기업들과 달리 금리 변동의 외풍을 순탄하게 넘어갔다.

◇안준형 대표 확립, 이자비용 리스크 회피

오아시스의 업력은 올해로 12년차에 접어들었다. 2011년에 우리생활소비자협동조합에 몸담았던 인물들이 뭉쳐 회사를 세웠다. 설립 초창기에는 수도권을 중심으로 오프라인 직영 매장을 운영하는 데 매진했다. 2018년에 온라인 쇼핑 플랫폼을 열고 새벽 배송 서비스를 선보이면서 사업 영역을 이커머스(전자상거래)로 한층 넓혔다.

경영진은 사업을 확장하면서 금융권으로부터 실탄을 빌리지 않는 원칙을 지켰다. 차입금에 의존하지 않는 기조는 최고재무책임자(CFO) 출신 안준형 대표가 확립했다. 안 대표는 한영회계법인에서 첫 경력을 쌓은 이래 파이텍, 지이테크 싱가포르 등에서 재무를 총괄한 경험을 갖췄다. 2018년에 CFO로 부임하면서 오아시스와 연을 맺었다.

경영진이 '제로 레버리지' 방침을 채택한 건 은행이 스타트업의 원리금 대응 능력을 보수적으로 판단하는 대목과 맞물렸다. 자연스레 일반 기업과 견줘 스타트업에 상대적으로 높은 이자율이 책정될 수밖에 없다.

과거 금융권에서 자금을 대출한 사례가 방증한다. 안 대표가 부임하기 직전 해인 2017년 오아시스가 보유한 차입금은 약 8억원이었다. 하나은행에서 실탄 1억원을 빌리고 기업은행에서 3억원을 얻었다. 책정된 연 이자율은 각각 4.55%, 4.92%였다.

이커머스 업계에서 실적 흑자를 실현하는 기업으로 자리매김했지만 본업의 현금 창출력이 아직 미약한 대목도 영향을 끼친 것으로 보인다. 매출은 2019년 1423억원에서 작년 4272억원으로 해마다 늘었지만 영업이익은 매년 수십억원 단위에 그쳤다.

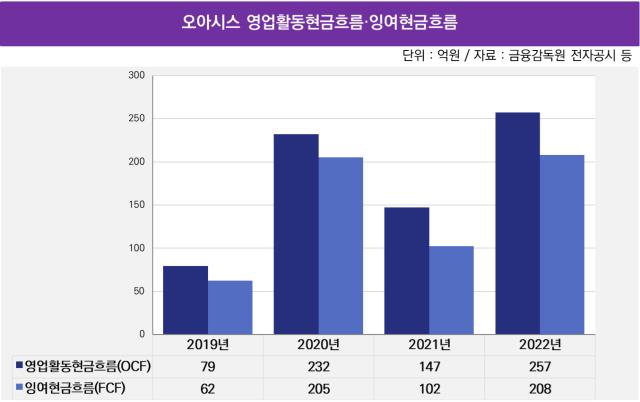

잉여현금흐름(FCF)은 △2019년 62억원 △2020년 205억원 △2021년 102억원 △2022년 208억원 등으로 변동성을 드러냈다. 상환 대응에 급급하다 자칫 재무 건전성을 저해할 수 있는 만큼 차입에 신중하게 접근할 수밖에 없었다.

차입을 실행하지 않는 방침은 금리 상승기에 접어든 지난해 진가를 드러냈다. 많은 기업들이 직면했던 '이자비용 급증' 리스크를 피해갔기 때문이다. 2022년 말 오아시스의 이자비용은 17억원이다. 부동산과 차량을 임차하면서 생긴 리스부채에 붙은 이자비용 11억원 등이 포함됐다. 지난해 이자비용은 2021년 말 23억원과 견줘보면 6억원가량 줄었다.

◇자금조달 파트너 'VC·PE', 여윳돈 70% '단기금융상품 투자'

오아시스는 신주를 발행하거나 주식 전환권을 설정한 메자닌을 찍어내는 방식으로 실탄을 조달하는 길을 택했다. 기업공개(IPO)를 발판 삼아 기관들이 투자금을 회수하는 경향에 주목했다. 증시 상장 이후 투자사들이 보유 주식을 처분해 수익을 실현하기 때문에 보유 현금 유출을 수반하는 차입금 상환보다 이점이 뚜렷하다고 판단했다.

사업 확장에 필요한 자금을 보태준 파트너들은 벤처캐피탈과 사모투자펀드(PEF) 운용사였다. 재무 지표 대신 미래 성장성에 방점을 찍고 투자를 결정하는 만큼 스타트업인 오아시스에 최적의 조달처였다.

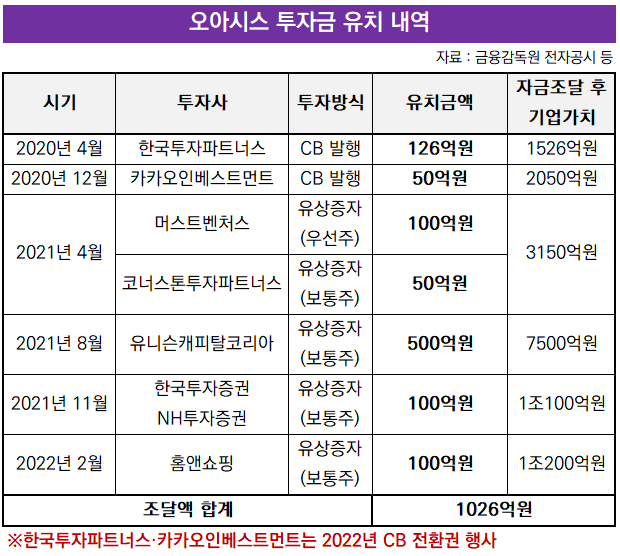

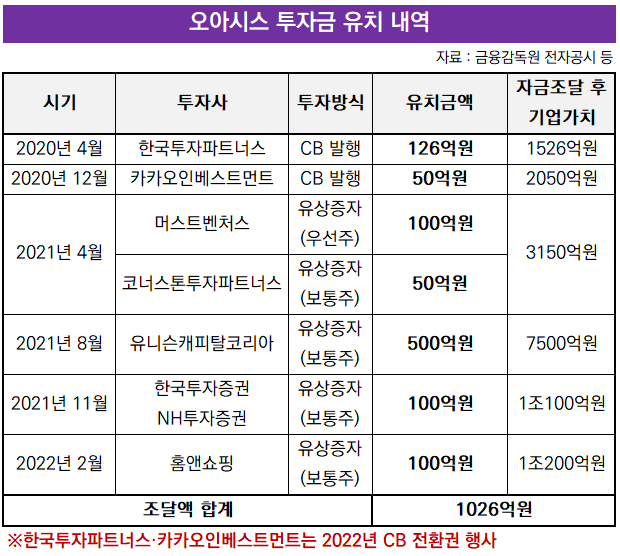

2020년 4월에 투자 유치의 첫 발을 뗐다. 당시 발행한 전환사채(CB)를 한국투자파트너스가 사들이면서 126억원을 조달했다. 같은 해 12월에는 카카오인베스트먼트도 CB를 매입한 덕분에 50억원을 얻었다. 이들 투자사는 지난해 보유한 CB 물량을 전부 오아시스 주식으로 바꿨다.

2021년부터는 자금 확보 수단이 '신주 발행'으로 굳어졌다. △유니슨캐피탈코리아(500억원) △머스트벤처스(100억원) △코너스톤투자파트너스(50억원) 등이 오아시스가 발행한 우선주나 보통주를 사들였다.

다만 투자사들의 자금 회수를 좌우할 IPO는 당분간 기대하기 어렵게 됐다. 올해 초 공모 수요예측 결과 상장 밸류에이션이 6000억~8000억원으로 기대치를 밑돌자 IPO를 철회하고 시장 상황이 개선됐을 때 다시 추진키로 결정했다.

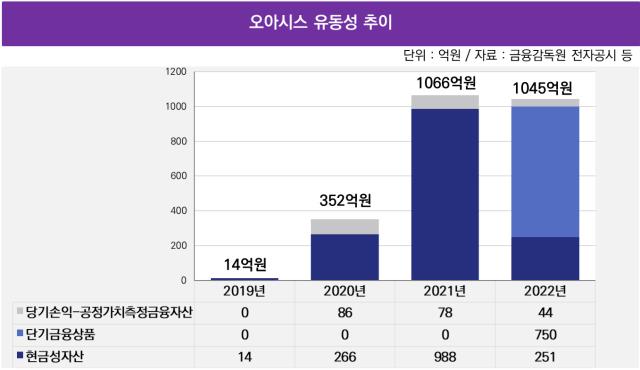

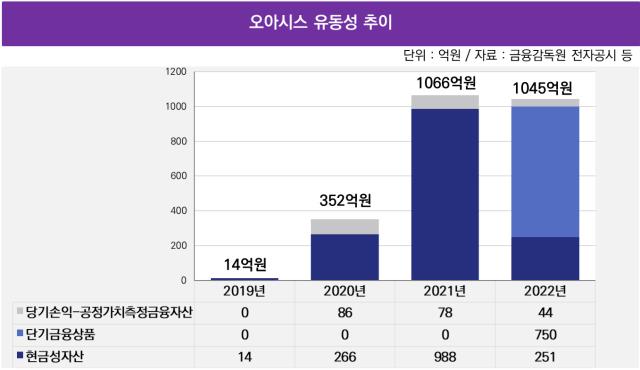

2020년 이래 지난해까지 3년 동안 1026억원을 확보했다. 보유한 유동성을 안정적으로 운용하는 취지에서 750억원을 정기 예·적금으로 예치했다. 여윳돈의 70% 넘는 금액을 단기금융상품에 투자한 셈이다. 덕분에 이자수익은 2021년 말 3억원에서 작년 말 16억원으로 1년새 5배 넘게 늘었다.

오아시스 관계자는 "차입보다 기관 투자 유치가 자금 조달비용 절감 측면에서 훨씬 유리한 수단이었다"며 "이익을 꾸준히 실현하되 유동성을 무리하게 소진하지 않는 방향으로 재무 정책을 수립했다"고 설명했다.

경영진은 일찌감치 금융권 차입을 자제하는 '제로 레버리지(zero leverage)' 기조를 설정했다. 대신 유상증자와 메자닌 발행 등의 방식으로 벤처캐피탈과 사모투자펀드(PEF) 운용사들의 자금을 1000억원 넘게 끌어모았다.

금리 상승기에 접어들면서 오아시스의 조달 전략이 빛나는 모양새다. 확보한 실탄을 급격히 소진하지 않고 단기금융상품에 투자하는 등 유동성 보전에 사활을 걸었다. 이자비용이 급증하는 부담에 직면한 기업들과 달리 금리 변동의 외풍을 순탄하게 넘어갔다.

◇안준형 대표 확립, 이자비용 리스크 회피

오아시스의 업력은 올해로 12년차에 접어들었다. 2011년에 우리생활소비자협동조합에 몸담았던 인물들이 뭉쳐 회사를 세웠다. 설립 초창기에는 수도권을 중심으로 오프라인 직영 매장을 운영하는 데 매진했다. 2018년에 온라인 쇼핑 플랫폼을 열고 새벽 배송 서비스를 선보이면서 사업 영역을 이커머스(전자상거래)로 한층 넓혔다.

경영진은 사업을 확장하면서 금융권으로부터 실탄을 빌리지 않는 원칙을 지켰다. 차입금에 의존하지 않는 기조는 최고재무책임자(CFO) 출신 안준형 대표가 확립했다. 안 대표는 한영회계법인에서 첫 경력을 쌓은 이래 파이텍, 지이테크 싱가포르 등에서 재무를 총괄한 경험을 갖췄다. 2018년에 CFO로 부임하면서 오아시스와 연을 맺었다.

경영진이 '제로 레버리지' 방침을 채택한 건 은행이 스타트업의 원리금 대응 능력을 보수적으로 판단하는 대목과 맞물렸다. 자연스레 일반 기업과 견줘 스타트업에 상대적으로 높은 이자율이 책정될 수밖에 없다.

과거 금융권에서 자금을 대출한 사례가 방증한다. 안 대표가 부임하기 직전 해인 2017년 오아시스가 보유한 차입금은 약 8억원이었다. 하나은행에서 실탄 1억원을 빌리고 기업은행에서 3억원을 얻었다. 책정된 연 이자율은 각각 4.55%, 4.92%였다.

이커머스 업계에서 실적 흑자를 실현하는 기업으로 자리매김했지만 본업의 현금 창출력이 아직 미약한 대목도 영향을 끼친 것으로 보인다. 매출은 2019년 1423억원에서 작년 4272억원으로 해마다 늘었지만 영업이익은 매년 수십억원 단위에 그쳤다.

잉여현금흐름(FCF)은 △2019년 62억원 △2020년 205억원 △2021년 102억원 △2022년 208억원 등으로 변동성을 드러냈다. 상환 대응에 급급하다 자칫 재무 건전성을 저해할 수 있는 만큼 차입에 신중하게 접근할 수밖에 없었다.

차입을 실행하지 않는 방침은 금리 상승기에 접어든 지난해 진가를 드러냈다. 많은 기업들이 직면했던 '이자비용 급증' 리스크를 피해갔기 때문이다. 2022년 말 오아시스의 이자비용은 17억원이다. 부동산과 차량을 임차하면서 생긴 리스부채에 붙은 이자비용 11억원 등이 포함됐다. 지난해 이자비용은 2021년 말 23억원과 견줘보면 6억원가량 줄었다.

◇자금조달 파트너 'VC·PE', 여윳돈 70% '단기금융상품 투자'

오아시스는 신주를 발행하거나 주식 전환권을 설정한 메자닌을 찍어내는 방식으로 실탄을 조달하는 길을 택했다. 기업공개(IPO)를 발판 삼아 기관들이 투자금을 회수하는 경향에 주목했다. 증시 상장 이후 투자사들이 보유 주식을 처분해 수익을 실현하기 때문에 보유 현금 유출을 수반하는 차입금 상환보다 이점이 뚜렷하다고 판단했다.

사업 확장에 필요한 자금을 보태준 파트너들은 벤처캐피탈과 사모투자펀드(PEF) 운용사였다. 재무 지표 대신 미래 성장성에 방점을 찍고 투자를 결정하는 만큼 스타트업인 오아시스에 최적의 조달처였다.

2020년 4월에 투자 유치의 첫 발을 뗐다. 당시 발행한 전환사채(CB)를 한국투자파트너스가 사들이면서 126억원을 조달했다. 같은 해 12월에는 카카오인베스트먼트도 CB를 매입한 덕분에 50억원을 얻었다. 이들 투자사는 지난해 보유한 CB 물량을 전부 오아시스 주식으로 바꿨다.

2021년부터는 자금 확보 수단이 '신주 발행'으로 굳어졌다. △유니슨캐피탈코리아(500억원) △머스트벤처스(100억원) △코너스톤투자파트너스(50억원) 등이 오아시스가 발행한 우선주나 보통주를 사들였다.

다만 투자사들의 자금 회수를 좌우할 IPO는 당분간 기대하기 어렵게 됐다. 올해 초 공모 수요예측 결과 상장 밸류에이션이 6000억~8000억원으로 기대치를 밑돌자 IPO를 철회하고 시장 상황이 개선됐을 때 다시 추진키로 결정했다.

2020년 이래 지난해까지 3년 동안 1026억원을 확보했다. 보유한 유동성을 안정적으로 운용하는 취지에서 750억원을 정기 예·적금으로 예치했다. 여윳돈의 70% 넘는 금액을 단기금융상품에 투자한 셈이다. 덕분에 이자수익은 2021년 말 3억원에서 작년 말 16억원으로 1년새 5배 넘게 늘었다.

오아시스 관계자는 "차입보다 기관 투자 유치가 자금 조달비용 절감 측면에서 훨씬 유리한 수단이었다"며 "이익을 꾸준히 실현하되 유동성을 무리하게 소진하지 않는 방향으로 재무 정책을 수립했다"고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >