'우려가 현실' 롯데 계열사 줄강등, '힘겨워진' 조달전선

한신평·나이스신평 계열사 등급 대거 조정, 추가 강등 가능성...롯데쇼핑 조달 앞두고 악재

롯데케미칼의 장기신용등급이 강등됐다. 그동안 롯데그룹의 신용등급을 떠받쳐 온 만큼 후폭풍이 거세다. 그동안 롯데케미칼의 지원 가능성으로 한 노치(notch) 높게 평가되던 롯데지주를 비롯한 그룹사의 신용등급이 줄강등됐다. 우려가 현실화된 셈이다.

이번 정기평정에서 롯데건설과 롯데하이마트에 대한 강등은 이뤄지지 않았다. 하지만 여전히 등급전망에 '부정적'을 달고 있는데다 하향조정 트리거를 충족하면서 안심할 수 없다. 당장 롯데쇼핑이 다음달초 회사채 수요예측을 앞둔 가운데 이번 결과로 롯데그룹의 조달 난이도는 더욱 높아질 것이란 전망이다.

◇케미칼 강등에 흔들리는 그룹 신용도

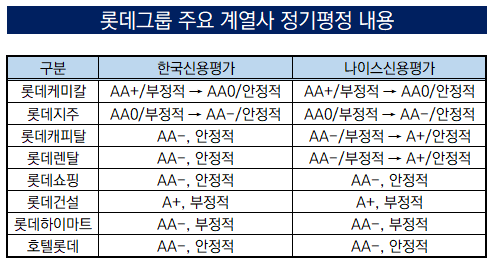

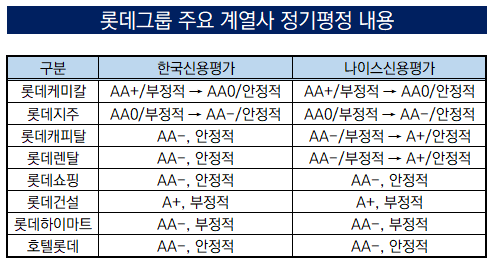

한국신용평가과 나이스신용평가는 20일 정기평정 결과 롯데케미칼의 신용등급과 등급전망을 'AA+, 부정적'에서 'AA0, 안정적'으로 조정했다. 지난해 11월 하향검토대상에 오른지 7개월만이다. 그동안 석유화학 업황 부진에 영업현금창출력은 줄어든데 반해 일진머티리얼즈 지분 인수 등 대규모 투자로 재무부담이 꾸준히 증가한 결과다.

롯데케미칼은 2019년부터 2021년까지 순현금 구조를 유지하며 차입부담이 낮은 수준을 보여왔다. 하지만 2021년 하반기부터 업황 저화로 인한 현금창출력이 약화된 가운데 계속된 대규모 투자로 지난 1분기말 기준 순차입금은 3조3000억원으로 빠르게 증가했다.

나이스신용평가는 "지난 1월 유상증자를 실시하고 투자재원을 마련하기 위해 일부 자산의 유동화를 계획하는 등 현금 확보 노력을 해왔다"며 "상당 부분을 차입 조달에 의존하고 있다는 점을 감안하면 차입금 부담이 증가할 것"이라고 내다봤다.

롯데케미칼의 신용등급이 강등되자 롯데지주를 비롯한 그룹사의 신용등급 신용등급도 대거 하향 조정됐다. 국내 3대 신용평가사는 그동안 롯데그룹 주요 계열사의 신용등급을 자체 신용도보다 한 노치 높여 제시해왔다. 유사시 롯데케미칼 등 그룹사에서 지원 받을 가능성을 감안했다.

이로써 나이스신용평가는 롯데지주의 신용등급을 'AA0, 부정적'에서 'AA-, 안정적'으로 조정됐다. 롯데캐피탈과 롯데렌탈은 각각 'AA-, 부정적'에서 'A+, 안정적'으로 변경되면서 AA등급에서 A등급으로 내몰렸다. 롯데캐피탈과 롯데렌탈의 단기신용등급도 'A1'에서 'A2+'로 하향 조정됐다.

롯데쇼핑의 경우 'AA-, 안정적'으로 신용도를 유지했다. 하지만 롯데지주 연대보증채는 'AA0'에서 'AA-'로 떨어졌다. 모두 제66-3회차, 제70-3회차, 제73-3회차다.

나이스신용평가는 "롯데케미칼의 높아진 재무부담 완화, 채무상환능력 개선에 다소 시일이 소요될 것"이라며 "롯데지주의 신용등급은 계열사의 자체신용도 가중평균을 중심으로 산출된다. 롯데케미칼은 핵심 자회사인 만큼 신용등급 하락이 계열통합 신용도에 부정적으로 작용하고 있다"고 평가했다.

◇건설·하이마트도 안심 못한다...조달 난이도 더 커졌다

나이스신용평가가 롯데케미칼를 비롯해 총 4개사의 신용등급을 하향 조정한 반면 한국신용평가는 롯데케미칼과 롯데지주의 신용등급만 조정했다. 신용평가사마다 평정 논리가 다르기 때문이다. 한국기업평가는 아직 롯데그룹에 대한 정기평정을 진행중으로 조만간 결과를 발표할 것으로 파악된다.

한국신용평가는 지난해 11월 롯데그룹의 등급전망을 조정하면서 "롯데케미칼의 신용도가 떨어지더라도 지원 주체와 객차 간의 신용도 및 규모 차이, 계열사에 대한 그룹의 지원의지 등에 변동이 없어 지원 가능성 판단에 즉각적 영향을 미치지 않을 것"이라고 밝혔다. 다만 그룹 전반의 재무부담 추이, 호텔롯데와 연계된 추가적인 지배구조 재편 여부 등을 집중적으로 모니터링하고 있다.

특히 롯데건설(A+), 롯데하이마트(AA-)도 등급전망에 '부정적'을 달고 있는 만큼 추가적인 조정 대상으로 거론된다. 한국신용평가와 나이스신용평가가 이번 정기평정에서 신용도를 유지했지만 모두 등급 하향 트리거를 충족시키면서 하향 압박이 거세지고 있다. 롯데케미칼이 지급보증한 롯데건설의 제142회차 회사채도 'AA+'에서 'AA0'으로 변경됐다.

투자은행(IB) 업계에서는 롯데그룹의 신용도 줄강등으로 향후 조달 난이도는 더욱 높아질 것으로 보고 있다. 당장 롯데쇼핑이 다음달 4일 2000억원 규모의 회사채 발행을 위한 수요예측을 실시한다. 수요예측 결과에 따라 최대 4000억원까지 발행한다는 계획이지만 큰 변수로 작용할 전망이다.

IB 업계 관계자는 "등급이 강등되면 투자자들이 기피하게 된다. 시장이 개선됐다 하더라도 결정하기 쉽지 않다"며 "특히 A등급으로 떨어진 롯데캐피탈과 롯데렌탈의 경우 조달 부담이 다른 그룹사보다 더욱 커질 수 밖에 없을 것"이라고 말했다.

이번 정기평정에서 롯데건설과 롯데하이마트에 대한 강등은 이뤄지지 않았다. 하지만 여전히 등급전망에 '부정적'을 달고 있는데다 하향조정 트리거를 충족하면서 안심할 수 없다. 당장 롯데쇼핑이 다음달초 회사채 수요예측을 앞둔 가운데 이번 결과로 롯데그룹의 조달 난이도는 더욱 높아질 것이란 전망이다.

◇케미칼 강등에 흔들리는 그룹 신용도

한국신용평가과 나이스신용평가는 20일 정기평정 결과 롯데케미칼의 신용등급과 등급전망을 'AA+, 부정적'에서 'AA0, 안정적'으로 조정했다. 지난해 11월 하향검토대상에 오른지 7개월만이다. 그동안 석유화학 업황 부진에 영업현금창출력은 줄어든데 반해 일진머티리얼즈 지분 인수 등 대규모 투자로 재무부담이 꾸준히 증가한 결과다.

롯데케미칼은 2019년부터 2021년까지 순현금 구조를 유지하며 차입부담이 낮은 수준을 보여왔다. 하지만 2021년 하반기부터 업황 저화로 인한 현금창출력이 약화된 가운데 계속된 대규모 투자로 지난 1분기말 기준 순차입금은 3조3000억원으로 빠르게 증가했다.

나이스신용평가는 "지난 1월 유상증자를 실시하고 투자재원을 마련하기 위해 일부 자산의 유동화를 계획하는 등 현금 확보 노력을 해왔다"며 "상당 부분을 차입 조달에 의존하고 있다는 점을 감안하면 차입금 부담이 증가할 것"이라고 내다봤다.

롯데케미칼의 신용등급이 강등되자 롯데지주를 비롯한 그룹사의 신용등급 신용등급도 대거 하향 조정됐다. 국내 3대 신용평가사는 그동안 롯데그룹 주요 계열사의 신용등급을 자체 신용도보다 한 노치 높여 제시해왔다. 유사시 롯데케미칼 등 그룹사에서 지원 받을 가능성을 감안했다.

이로써 나이스신용평가는 롯데지주의 신용등급을 'AA0, 부정적'에서 'AA-, 안정적'으로 조정됐다. 롯데캐피탈과 롯데렌탈은 각각 'AA-, 부정적'에서 'A+, 안정적'으로 변경되면서 AA등급에서 A등급으로 내몰렸다. 롯데캐피탈과 롯데렌탈의 단기신용등급도 'A1'에서 'A2+'로 하향 조정됐다.

롯데쇼핑의 경우 'AA-, 안정적'으로 신용도를 유지했다. 하지만 롯데지주 연대보증채는 'AA0'에서 'AA-'로 떨어졌다. 모두 제66-3회차, 제70-3회차, 제73-3회차다.

나이스신용평가는 "롯데케미칼의 높아진 재무부담 완화, 채무상환능력 개선에 다소 시일이 소요될 것"이라며 "롯데지주의 신용등급은 계열사의 자체신용도 가중평균을 중심으로 산출된다. 롯데케미칼은 핵심 자회사인 만큼 신용등급 하락이 계열통합 신용도에 부정적으로 작용하고 있다"고 평가했다.

◇건설·하이마트도 안심 못한다...조달 난이도 더 커졌다

나이스신용평가가 롯데케미칼를 비롯해 총 4개사의 신용등급을 하향 조정한 반면 한국신용평가는 롯데케미칼과 롯데지주의 신용등급만 조정했다. 신용평가사마다 평정 논리가 다르기 때문이다. 한국기업평가는 아직 롯데그룹에 대한 정기평정을 진행중으로 조만간 결과를 발표할 것으로 파악된다.

한국신용평가는 지난해 11월 롯데그룹의 등급전망을 조정하면서 "롯데케미칼의 신용도가 떨어지더라도 지원 주체와 객차 간의 신용도 및 규모 차이, 계열사에 대한 그룹의 지원의지 등에 변동이 없어 지원 가능성 판단에 즉각적 영향을 미치지 않을 것"이라고 밝혔다. 다만 그룹 전반의 재무부담 추이, 호텔롯데와 연계된 추가적인 지배구조 재편 여부 등을 집중적으로 모니터링하고 있다.

특히 롯데건설(A+), 롯데하이마트(AA-)도 등급전망에 '부정적'을 달고 있는 만큼 추가적인 조정 대상으로 거론된다. 한국신용평가와 나이스신용평가가 이번 정기평정에서 신용도를 유지했지만 모두 등급 하향 트리거를 충족시키면서 하향 압박이 거세지고 있다. 롯데케미칼이 지급보증한 롯데건설의 제142회차 회사채도 'AA+'에서 'AA0'으로 변경됐다.

투자은행(IB) 업계에서는 롯데그룹의 신용도 줄강등으로 향후 조달 난이도는 더욱 높아질 것으로 보고 있다. 당장 롯데쇼핑이 다음달 4일 2000억원 규모의 회사채 발행을 위한 수요예측을 실시한다. 수요예측 결과에 따라 최대 4000억원까지 발행한다는 계획이지만 큰 변수로 작용할 전망이다.

IB 업계 관계자는 "등급이 강등되면 투자자들이 기피하게 된다. 시장이 개선됐다 하더라도 결정하기 쉽지 않다"며 "특히 A등급으로 떨어진 롯데캐피탈과 롯데렌탈의 경우 조달 부담이 다른 그룹사보다 더욱 커질 수 밖에 없을 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >