편집자주

사업부는 기업을, 기업은 기업집단을 이룬다. 기업집단의 규모가 커질수록 영위하는 사업의 영역도 넓어진다. 기업집단 내 계열사들의 관계와 재무적 연관성도 보다 복잡해진다. THE CFO는 기업집단의 지주사를 비롯해 주요 계열사들을 재무적으로 분석하고, 각 기업집단의 재무 키맨들을 조명한다.

쿠팡은 지배기업(Coupang, Inc.) 출자금으로 부족한 현금흐름을 금융권 차입으로 해결하고 있다. 자체 차입 한도(크레딧 라인)를 열어둘 뿐만 아니라 모회사와 재무안정성이 열위한 자회사에 지급 보증도 선다. 쿠팡이 가진 담보 여력을 활용해 기업집단 전반의 자금 소요를 책임지고 있다.

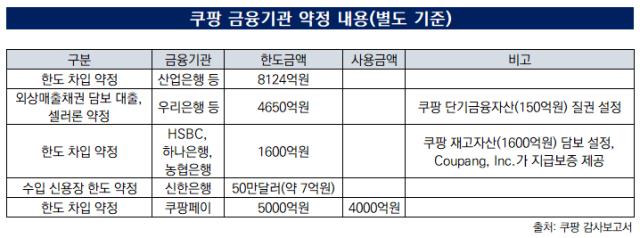

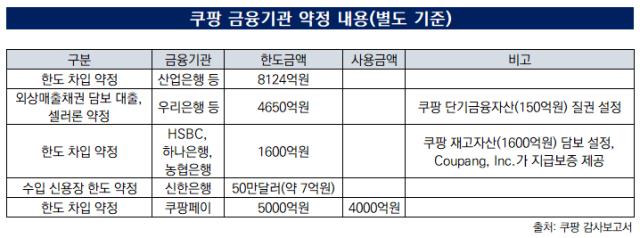

쿠팡은 지난해 말 별도 기준으로 금융기관과 총 2조원 규모 약정을 체결했다. 한도 차입 약정이 1조4723억원으로 절반 이상을 차지한다. 이밖에 4650억원 규모 외상매출채권 담보 대출·셀러론 약정과 50만달러(약 7억원) 규모 수입 신용장 한도 약정을 맺고 있다.

◇ 금융권 차입 위주 조달 전략, 쿠팡페이·산업은행·HSBC 등과 크레딧 라인 체결

쿠팡은 금융권 차입 위주로 조달 전략을 펴고 있다. 지난해 말 별도 기준 총차입금(1조1586억원)은 모두 금융권 장·단기차입금이다. 이 중 한도 차입 약정 실행금액은 4000억원(이자율 5.6%)이다. 쿠팡이 100% 자회사 쿠팡페이에서 차입한 금액이다. 쿠팡은 2021년 10월 쿠팡페이와 5000억원 규모 한도 차입 약정(만기 1년)을 체결한 뒤, 지난해 한 차례 상환 기한을 연장했다.

지난해에는 주요 크레딧 라인을 은행권으로 옮겼다. 쿠팡은 2021년까지 싱가포르 투자사 머서 인베스트먼트(Mercer Investments) 등과 8105억원 한도의 차입 약정을 체결했다. 지난해 이를 해지하고, 산업은행 등과 8124억원 규모 한도 차입 약정을 새로 맺었다. 해당 크레딧 라인의 실행 금액은 밝히지 않았다.

영국 투자은행 HSBC와는 크레딧 라인을 오랜 기간 유지하고 있다. 쿠팡은 2020년 1월 HSBC, JP모건과 체결한 크레딧 라인(1500억원)을 전액 실행했다가 이듬해 상환했다. 지난해에는 HSBC, 하나은행, 농협은행과 한도 금액 1600억원 규모 크레딧 라인을 형성했다. 지난해 말까지 실행금액은 없다. 쿠팡이 재고자산(1600억원)을 담보로 설정하고, Coupang, Inc.가 지급보증을 제공하고 있다.

우리은행과는 한도금액 3550억원 규모 외상매출채권 담보대출과 셀러론 약정을 체결하고 있다. 쿠팡의 거래처가 가지고 있는 매출(정산)채권을 할인할 수 있도록 하기 위해 맺은 약정이다. 쿠팡이 보유한 단기금융자산(150억원)을 질권으로 설정했다.

쿠팡은 그동안 손실을 감수하고 대규모 투자를 집행하며 이커머스 시장 점유율을 늘리는 사업 전략을 전개했다. Coupang, Inc. 출자금으로 영업활동현금흐름 적자를 메우고, 유형자산(물류창고 등) 취득자금으로 썼다. 크레딧 라인도 열어 현금흐름을 보충했다. 쿠팡은 사업 초기인 2014년 영업활동현금흐름(269억원)을 창출한 뒤, 2021년까지 적자를 지속했다. 지난해 당기순손실(1292억원) 폭을 줄이며, 별도 기준으로 9804억원 규모 영업활동현금흐름을 유입시켰다.

◇ 기업집단 자산총계 쿠팡에 집중, 담보 여력도 비례

연결 기준 크레딧 라인도 쿠팡에서 뻗어나간다. 기업집단 내 자산총계 대부분을 쿠팡이 보유하고 있어 담보 여력도 집중돼 있다. 지난해 말 Coupang, Inc. 연결 기준 자산총계는 95억1290만달러(약 12조3668억원)다. 같은 기간 쿠팡의 별도 기준 자산총계는 9조5460억원이다.

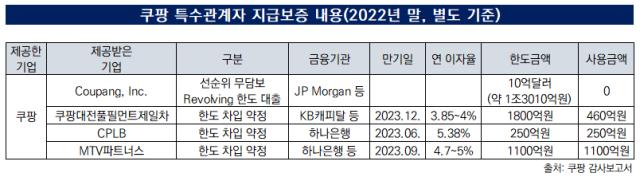

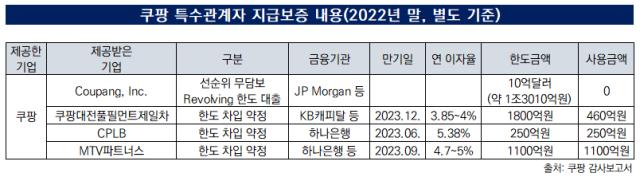

Coupang, Inc.도 쿠팡의 지급 보증을 받아 크레딧 라인을 형성했다. 쿠팡은 2021년부터 Coupang, Inc.가 JP모건 등과 체결한 10억달러(1조3010억원) 규모 선순위 무담보 리볼빙(Revolving) 한도 대출에 보증을 서고 있다. 지난해 말 기준 대출 실행금액은 없다.

쿠팡이 종속기업 크레딧 라인에도 지급 보증을 제공하고 있다. 재무안정성이 떨어지거나, 현금흐름을 창출하지 못하는 종속기업에 차입 여력을 만들어주는 재무 전략이다.

지급보증을 제공한 곳 중에서는 쿠팡대전풀필먼트제일차의 크레딧 라인 규모가 가장 크다. 쿠팡이 2020년 4월 물류창고를 조성하기 위해 설립한 자회사다. 지난해 말 KB캐피탈 등과 맺은 1800억원 규모 한도 차입 약정 중 460억원(이자율 3.85~4%)만 실행했다. 쿠팡은 지난해 12월 대전광역시 동구에 있는 남대전종합물류단지(약 9만㎡)에 풀필먼트 센터를 착공했다. 풀필먼트 센터는 내년부터 운영할 예정이다.

MTV파트너스 크레딧 라인(1100억원 한도 전액 실행, 이자율 3.85~4%)에는 쿠팡이 출자 주식(MTV파트너스 지분 전량)을 담보로 제공했다. MTV파트너스는 부동산 개발업체다. 지난해 1월 쿠팡이 물류센터 개발 사업을 위해 지분 100%(347억원)를 인수했다. MTV파트너스는 설립(2021년 1월) 이후 지난해까지 매출이 발생하지 않았다. 지난해 말 자산총계 중 95%(1366억원)가 투자부동산이다. 같은 기간 별도 기준 부채비율은 315%다.

쿠팡에서 물적분할(2020년 7월)한 CPLB(PB 상품 제작·판매)로도 지급 보증이 나갔다. CPLB가 별도 기준으로 영업활동현금흐름(지난해 423억원)을 창출하고 있어 지급 보증액은 크지 않다. CPLB는 지난해 말 기준으로 하나은행과 맺은 한도 차입 약정(250억원, 이자율 5.38%)을 전액 실행했다.

쿠팡은 지난해 말 별도 기준으로 금융기관과 총 2조원 규모 약정을 체결했다. 한도 차입 약정이 1조4723억원으로 절반 이상을 차지한다. 이밖에 4650억원 규모 외상매출채권 담보 대출·셀러론 약정과 50만달러(약 7억원) 규모 수입 신용장 한도 약정을 맺고 있다.

◇ 금융권 차입 위주 조달 전략, 쿠팡페이·산업은행·HSBC 등과 크레딧 라인 체결

쿠팡은 금융권 차입 위주로 조달 전략을 펴고 있다. 지난해 말 별도 기준 총차입금(1조1586억원)은 모두 금융권 장·단기차입금이다. 이 중 한도 차입 약정 실행금액은 4000억원(이자율 5.6%)이다. 쿠팡이 100% 자회사 쿠팡페이에서 차입한 금액이다. 쿠팡은 2021년 10월 쿠팡페이와 5000억원 규모 한도 차입 약정(만기 1년)을 체결한 뒤, 지난해 한 차례 상환 기한을 연장했다.

지난해에는 주요 크레딧 라인을 은행권으로 옮겼다. 쿠팡은 2021년까지 싱가포르 투자사 머서 인베스트먼트(Mercer Investments) 등과 8105억원 한도의 차입 약정을 체결했다. 지난해 이를 해지하고, 산업은행 등과 8124억원 규모 한도 차입 약정을 새로 맺었다. 해당 크레딧 라인의 실행 금액은 밝히지 않았다.

영국 투자은행 HSBC와는 크레딧 라인을 오랜 기간 유지하고 있다. 쿠팡은 2020년 1월 HSBC, JP모건과 체결한 크레딧 라인(1500억원)을 전액 실행했다가 이듬해 상환했다. 지난해에는 HSBC, 하나은행, 농협은행과 한도 금액 1600억원 규모 크레딧 라인을 형성했다. 지난해 말까지 실행금액은 없다. 쿠팡이 재고자산(1600억원)을 담보로 설정하고, Coupang, Inc.가 지급보증을 제공하고 있다.

우리은행과는 한도금액 3550억원 규모 외상매출채권 담보대출과 셀러론 약정을 체결하고 있다. 쿠팡의 거래처가 가지고 있는 매출(정산)채권을 할인할 수 있도록 하기 위해 맺은 약정이다. 쿠팡이 보유한 단기금융자산(150억원)을 질권으로 설정했다.

쿠팡은 그동안 손실을 감수하고 대규모 투자를 집행하며 이커머스 시장 점유율을 늘리는 사업 전략을 전개했다. Coupang, Inc. 출자금으로 영업활동현금흐름 적자를 메우고, 유형자산(물류창고 등) 취득자금으로 썼다. 크레딧 라인도 열어 현금흐름을 보충했다. 쿠팡은 사업 초기인 2014년 영업활동현금흐름(269억원)을 창출한 뒤, 2021년까지 적자를 지속했다. 지난해 당기순손실(1292억원) 폭을 줄이며, 별도 기준으로 9804억원 규모 영업활동현금흐름을 유입시켰다.

◇ 기업집단 자산총계 쿠팡에 집중, 담보 여력도 비례

연결 기준 크레딧 라인도 쿠팡에서 뻗어나간다. 기업집단 내 자산총계 대부분을 쿠팡이 보유하고 있어 담보 여력도 집중돼 있다. 지난해 말 Coupang, Inc. 연결 기준 자산총계는 95억1290만달러(약 12조3668억원)다. 같은 기간 쿠팡의 별도 기준 자산총계는 9조5460억원이다.

Coupang, Inc.도 쿠팡의 지급 보증을 받아 크레딧 라인을 형성했다. 쿠팡은 2021년부터 Coupang, Inc.가 JP모건 등과 체결한 10억달러(1조3010억원) 규모 선순위 무담보 리볼빙(Revolving) 한도 대출에 보증을 서고 있다. 지난해 말 기준 대출 실행금액은 없다.

쿠팡이 종속기업 크레딧 라인에도 지급 보증을 제공하고 있다. 재무안정성이 떨어지거나, 현금흐름을 창출하지 못하는 종속기업에 차입 여력을 만들어주는 재무 전략이다.

지급보증을 제공한 곳 중에서는 쿠팡대전풀필먼트제일차의 크레딧 라인 규모가 가장 크다. 쿠팡이 2020년 4월 물류창고를 조성하기 위해 설립한 자회사다. 지난해 말 KB캐피탈 등과 맺은 1800억원 규모 한도 차입 약정 중 460억원(이자율 3.85~4%)만 실행했다. 쿠팡은 지난해 12월 대전광역시 동구에 있는 남대전종합물류단지(약 9만㎡)에 풀필먼트 센터를 착공했다. 풀필먼트 센터는 내년부터 운영할 예정이다.

MTV파트너스 크레딧 라인(1100억원 한도 전액 실행, 이자율 3.85~4%)에는 쿠팡이 출자 주식(MTV파트너스 지분 전량)을 담보로 제공했다. MTV파트너스는 부동산 개발업체다. 지난해 1월 쿠팡이 물류센터 개발 사업을 위해 지분 100%(347억원)를 인수했다. MTV파트너스는 설립(2021년 1월) 이후 지난해까지 매출이 발생하지 않았다. 지난해 말 자산총계 중 95%(1366억원)가 투자부동산이다. 같은 기간 별도 기준 부채비율은 315%다.

쿠팡에서 물적분할(2020년 7월)한 CPLB(PB 상품 제작·판매)로도 지급 보증이 나갔다. CPLB가 별도 기준으로 영업활동현금흐름(지난해 423억원)을 창출하고 있어 지급 보증액은 크지 않다. CPLB는 지난해 말 기준으로 하나은행과 맺은 한도 차입 약정(250억원, 이자율 5.38%)을 전액 실행했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >