두산퓨얼셀, 영업이익 3배까지 늘어난 이자비용

이자보상배율 0.3으로 1배 하회…재고 증가·공장 증설 겹쳐 차입 급증

편집자주

기업의 재무건전성을 종합적으로 살펴보려면 레버리지 지표와 커버리지 지표를 함께 봐야 한다. 전자는 '빚의 규모와 질'을 보여준다. 자산에서 부채와 자본이 차지하는 비중을 비롯해 부채 내 차입금의 비중과 형태 등이 나타난다. 후자는 '빚을 갚을 능력'을 보여준다. 영업활동으로 창출한 현금을 통해 이자와 원금을 상환할 능력이 있는지 확인할 수 있다. THE CFO가 레버리지 지표와 커버리지 지표를 통해 기업의 재무 상황을 진단한다.

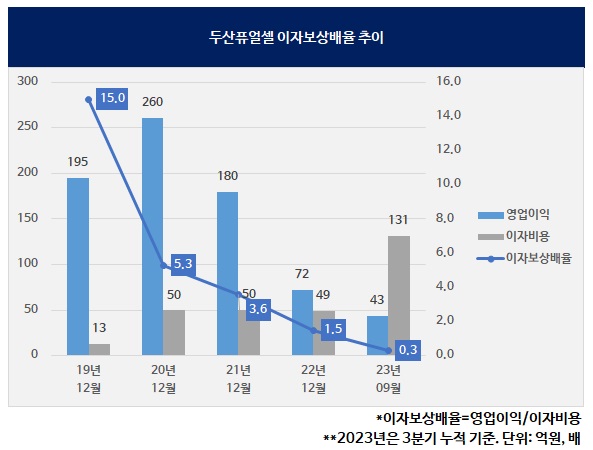

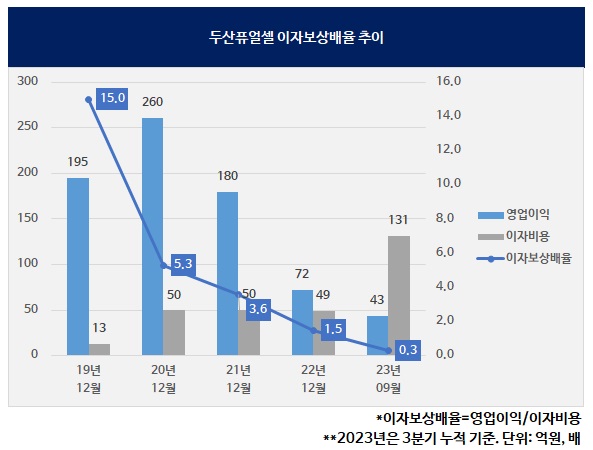

두산퓨얼셀은 지난해 3분기까지 내야하는 이자가 벌어들인 영업이익의 3배나 됐다. 재고자산 증가와 자본적지출(CAPEX) 소요로 차입금을 크게 늘린 반면 영업이익은 부진에서 벗어나지 못한 탓이다.

◇차입금 급증…재고자산 증가·CAPEX 소요 원인

두산퓨얼셀은 2019년 10월 그룹 지주사 두산이 연료전지 사업부문(퓨얼셀 비즈니스그룹·BG)을 인적분할해 출범했다. 두산은 원천기술 확보를 위해 2014년 7월 미국 하이엑시엄(HyAxiom·당시 Clear Edge Power)을 3240만달러에 인수하면서 발전용 연료전지 사업을 애지중지 키워왔다. 2021년 4월 두산이 두산에너빌리티 자본 확충을 위해 두산퓨얼셀 지분 16.78% 전량을 현물출자하면서 두산→두산에너빌리티→두산퓨얼셀의 현재 지배구조가 정착됐다.

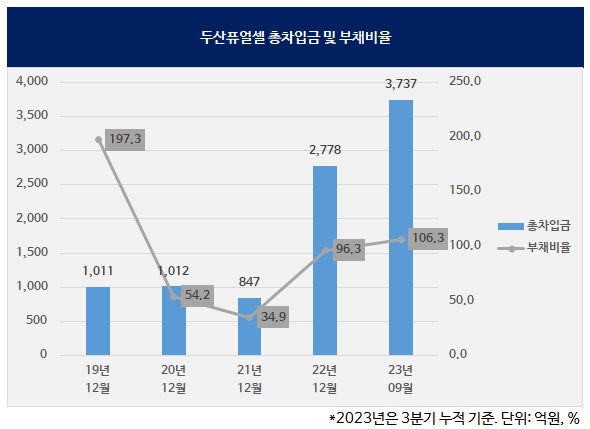

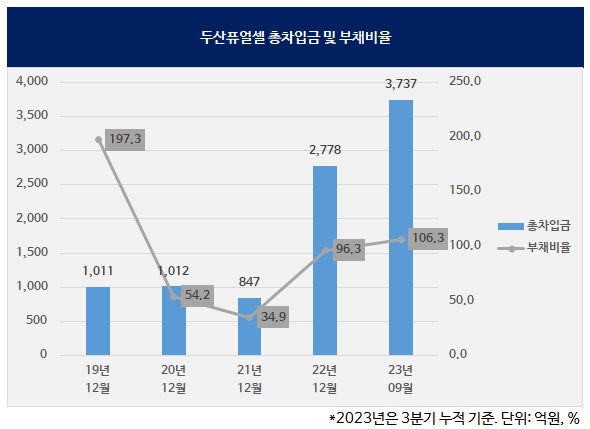

지배구조 개편과정이었던 2020년 12월 두산퓨얼셀은 주주배정 유상증자를 실시해 3360억원을 끌어들이는 데 성공했다. 당시 출자 책임이 있던 두산과 박정원 두산그룹 회장, 일부 특수관계인은 신주인수권을 국내외 기관투자자에 매각하면서 출자 책임에서 벗어났다. 흥행을 위해 할인율을 20%로 책정한 덕분이다. 당시 유입한 자본은 두산퓨얼셀을 떠받치는 버팀목이 됐다. 2021년말까지 부채비율을 34.9%까지 떨어뜨렸으며 총차입금은 847억원에 불과했다.

하지만 이후 차입 부담은 빠른 속도로 늘어나고 있다. 부채비율이 2022년말 96.3%에 이어 지난해 3분기말 106.3%로 상승했는데 총차입금이 같은 기간 2778억원에 이어 3737억원으로 늘어난 탓이다.

차입 부담이 늘어난 데는 재고자산이 급격히 늘어난 점이 주효했다. 연료전지 사업은 정부 에너지정책이 경쟁력에 미치는 영향이 크다. 2022년 6월 수소법이 개정되면서 청정수소 발전의무화제도(CHPS)가 그해 12월 시행되기 전까지 사전에 확보해둔 주기기 공급이 지연되면서 재고가 쌓였다. 재고자산이 늘어나면 현금흐름을 제약해 차입 요구가 커진다.

여기에 CAPEX 소요가 차입 증가를 부채질했다. 2022년 10월까지 익산공장 인산형 연료전지(PAFC) 생산설비 증설에 총액 494억원이 소요됐고 2025년 4월까지 새만금공장 고체산화물 연료전지(SOFC) 생산설비 신설에 총액 1558억원이 투입되는 등 CAPEX 부담이 이어지고 있는 탓이다.

◇이자보상배율 1배 하회…영업이익 부진

특히 지난해에는 두산퓨얼셀의 또 다른 핵심 매출원인 장기유지보수서비스(LTSA) 계약에 따라 장래 발생할 매출채권을 기초자산으로 조달한 장기차입금 성격의 유동화채무의 증가가 두드러졌다. 2022년말 300억원이었던 장기차입금(유동·비유동 합산)은 지난해 3분기말 995억원으로 늘었다. 사채는 주력 조달원 자리를 유지했지만 같은 기간 1746억원에서 1796억원으로 큰 변화는 없었다. 이중 대부분인 1500억원이 공모채다.

차입금이 증가했지만 재무지표상으로 아직 과도한 수준은 아니다. 부채비율이 106.3%로 상승했지만 여전히 100%를 소폭 웃돌며 차입금의존도(총차입금/자산총계)도 34.5%로 상승했지만 30%를 소폭 웃돈다.

문제는 차입금 증가로 급격히 불어난 이자다. 지난해 조달한 유동화채무 금리가 7% 안팎으로, 사채 금리가 6.28~6.47%로 각각 책정되면서 지난해 3분기 누적으로 131억원의 이자비용이 발생했다. 연간으로 2021년 50억원, 2022년 49억원이 각각 발생한 점을 고려하면 증가폭이 크다.

특히 이자비용 감내능력을 나타내는 이자보상배율(영업이익/이자비용)이 지난해 0.3배로 1배를 밑돌았다. 2021년 3.6배, 2022년 1.5배에서 갈수록 악화된 것이다. 이자보상배율이 1배보다 작다는 것은 벌어들인 영업이익이 차입에 따른 이자비용을 감당하기에도 모자라다는 의미다. 영업이익이 2021년 180억원, 2022년 72억원에서 지난해 3분기 누적 43억원으로 갈수록 감소한 탓이다.

차입 증가에도 현금성자산은 갈수록 줄어들고 있다. 2021년말 1870억원이었던 현금성자산은 2022년말 507억원으로, 지난해 3분기말 216억원으로 재차 감소했다.

◇차입금 급증…재고자산 증가·CAPEX 소요 원인

두산퓨얼셀은 2019년 10월 그룹 지주사 두산이 연료전지 사업부문(퓨얼셀 비즈니스그룹·BG)을 인적분할해 출범했다. 두산은 원천기술 확보를 위해 2014년 7월 미국 하이엑시엄(HyAxiom·당시 Clear Edge Power)을 3240만달러에 인수하면서 발전용 연료전지 사업을 애지중지 키워왔다. 2021년 4월 두산이 두산에너빌리티 자본 확충을 위해 두산퓨얼셀 지분 16.78% 전량을 현물출자하면서 두산→두산에너빌리티→두산퓨얼셀의 현재 지배구조가 정착됐다.

지배구조 개편과정이었던 2020년 12월 두산퓨얼셀은 주주배정 유상증자를 실시해 3360억원을 끌어들이는 데 성공했다. 당시 출자 책임이 있던 두산과 박정원 두산그룹 회장, 일부 특수관계인은 신주인수권을 국내외 기관투자자에 매각하면서 출자 책임에서 벗어났다. 흥행을 위해 할인율을 20%로 책정한 덕분이다. 당시 유입한 자본은 두산퓨얼셀을 떠받치는 버팀목이 됐다. 2021년말까지 부채비율을 34.9%까지 떨어뜨렸으며 총차입금은 847억원에 불과했다.

하지만 이후 차입 부담은 빠른 속도로 늘어나고 있다. 부채비율이 2022년말 96.3%에 이어 지난해 3분기말 106.3%로 상승했는데 총차입금이 같은 기간 2778억원에 이어 3737억원으로 늘어난 탓이다.

차입 부담이 늘어난 데는 재고자산이 급격히 늘어난 점이 주효했다. 연료전지 사업은 정부 에너지정책이 경쟁력에 미치는 영향이 크다. 2022년 6월 수소법이 개정되면서 청정수소 발전의무화제도(CHPS)가 그해 12월 시행되기 전까지 사전에 확보해둔 주기기 공급이 지연되면서 재고가 쌓였다. 재고자산이 늘어나면 현금흐름을 제약해 차입 요구가 커진다.

여기에 CAPEX 소요가 차입 증가를 부채질했다. 2022년 10월까지 익산공장 인산형 연료전지(PAFC) 생산설비 증설에 총액 494억원이 소요됐고 2025년 4월까지 새만금공장 고체산화물 연료전지(SOFC) 생산설비 신설에 총액 1558억원이 투입되는 등 CAPEX 부담이 이어지고 있는 탓이다.

◇이자보상배율 1배 하회…영업이익 부진

특히 지난해에는 두산퓨얼셀의 또 다른 핵심 매출원인 장기유지보수서비스(LTSA) 계약에 따라 장래 발생할 매출채권을 기초자산으로 조달한 장기차입금 성격의 유동화채무의 증가가 두드러졌다. 2022년말 300억원이었던 장기차입금(유동·비유동 합산)은 지난해 3분기말 995억원으로 늘었다. 사채는 주력 조달원 자리를 유지했지만 같은 기간 1746억원에서 1796억원으로 큰 변화는 없었다. 이중 대부분인 1500억원이 공모채다.

차입금이 증가했지만 재무지표상으로 아직 과도한 수준은 아니다. 부채비율이 106.3%로 상승했지만 여전히 100%를 소폭 웃돌며 차입금의존도(총차입금/자산총계)도 34.5%로 상승했지만 30%를 소폭 웃돈다.

문제는 차입금 증가로 급격히 불어난 이자다. 지난해 조달한 유동화채무 금리가 7% 안팎으로, 사채 금리가 6.28~6.47%로 각각 책정되면서 지난해 3분기 누적으로 131억원의 이자비용이 발생했다. 연간으로 2021년 50억원, 2022년 49억원이 각각 발생한 점을 고려하면 증가폭이 크다.

특히 이자비용 감내능력을 나타내는 이자보상배율(영업이익/이자비용)이 지난해 0.3배로 1배를 밑돌았다. 2021년 3.6배, 2022년 1.5배에서 갈수록 악화된 것이다. 이자보상배율이 1배보다 작다는 것은 벌어들인 영업이익이 차입에 따른 이자비용을 감당하기에도 모자라다는 의미다. 영업이익이 2021년 180억원, 2022년 72억원에서 지난해 3분기 누적 43억원으로 갈수록 감소한 탓이다.

차입 증가에도 현금성자산은 갈수록 줄어들고 있다. 2021년말 1870억원이었던 현금성자산은 2022년말 507억원으로, 지난해 3분기말 216억원으로 재차 감소했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >