HL만도, 약해진 '자율주행 모멘텀'…PBR 1배 미만 '늪'

지난해 순익·현금창출력 향상, "재무상황 검토 후 주주환원책 결정"

편집자주

금융당국은 2024년 1월 상장사 주주가치 제고 독려 및 정책적 지원을 위한 '기업 밸류업 프로그램' 도입을 발표했다. 미국, 일본 등 글로벌 증시 대비 유독 낮은 한국 주식 시장의 밸류에이션을 개선하겠다는 목적이다. 이와 맞물려 많은 상장사들은 대규모 주주 환원책을 내놓는 등 정부 정책에 부응하고 있다. 이같은 움직임을 보이는 종목들의 주가도 눈에 띄게 상승했다. 더벨은 주요 상장사들의 밸류업프로그램에 대해 리뷰해보고 단발성 이벤트에 그칠지, 지속적인 밸류업이 가능할지 점검해 본다. 이 과정에서 코리아디스카운트의 원인이 되는 거버넌스에 미칠 영향과 개선방안을 살펴본다.

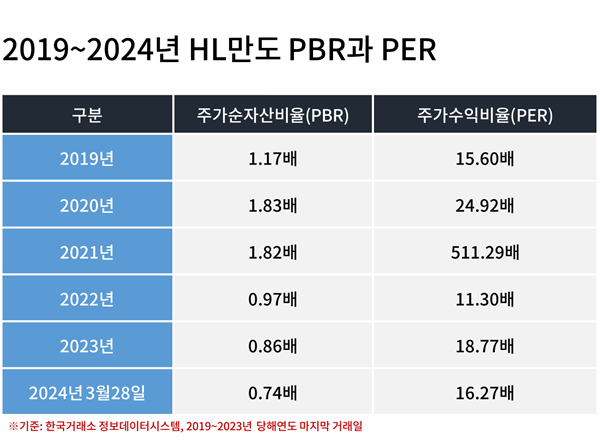

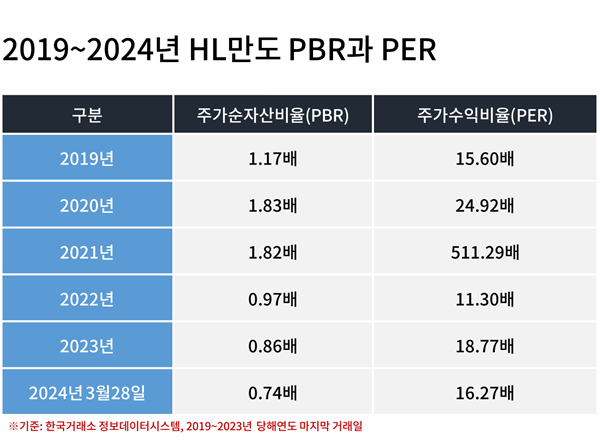

HL만도가 시장으로부터 지속해서 저평가를 받고 있다. 주가순자산비율(PBR)은 1배 미만이고 주가수익비율(PER)은 시장 평균보다 낮은 수준이다. 3년 전 자율주행 기술에 대한 기대감으로 두 지표가 급등하기도 했지만 오래가지 못했다.

단 HL만도의 현금창출력과 자율주행에 대한 관심과 투자가 줄어든 것은 아니다. 일각에서 지나치게 소외받고 있다는 평가가 나오는 배경이다. HL만도는 현재 주주환원 정책을 검토하고 있다.

한국거래소 정보데이터시스템에 따르면 HL만도의 지난 28일 기준 PBR은 0.74배, PER은 16.27배다. 모두 시장 평균보다 낮은 상태로 HL만도는저평가 상태다. 같은 날 HL만도가 소속된 코스피의 평균 PBR은 1배, PER은 20.2배다. HL만도가 구성 종목인 코스피200의 평균 PBR은 1.01배, PER은 19.37배다.

한때 HL만도는 자율주행 기술에 대한 투자자들의 큰 관심으로 많은 주목을 받은 적 있다. 전 세계적으로 대규모 유동성이 시장에 공급되면서 미래 기술 투자가 각광받은 코로나19 팬데믹 기간이다. 가령 2021년 마지막 거래일 기준 HL만도의 PBR은 1.82배, PER은 511.29배였다. 두 지표 모두 시장 평균을 크게 웃돌았다.

PER이 511.29배라는 건 시가총액이 연간 당기순이익(지배주주 지분 기준)의 511.29배라는 뜻이다. HL만도를 인수할 경우 이 회사에서 창출하는 순이익만으로 투자금을 회수하는 데 약 511년이 걸린다는 의미로도 인식된다. 고평가였다고도 볼 수 있지만 그만큼 HL만도의 성장성에 대한 투자자의 기대감이 컸다고 볼 수 있다.

하지만 이러한 평가와 기대감은 오래가지 못했다. 2022년 5월 들어 HL만도의 PBR과 PER은 급락했다. PBR은 1배 초반대로, PER은 10배 중반대로 떨어졌다. 통계적으로 보면 직전 사업연도의 재무제표가 PBR과 PER 산정에 반영되면서 주당순자산(BPS)과 주당순이익(EPS)이 증가했기 때문이다. 한국거래소는 직전 사업연도 실적을 매해 5월 초에 반영한다.

2022년에 HL만도의 BPS와 EPS가 증가한 건 직전 사업연도인 2021년에 호실적으로 자본(=순자산)과 순이익이 증가했기 때문이다. 바꿔 말해 PBR과 PER 기준으로 시장 평가는 뒤바뀌었지만 재무구조와 손익 측면에서 기업 경쟁력은 약해지지 않았다.

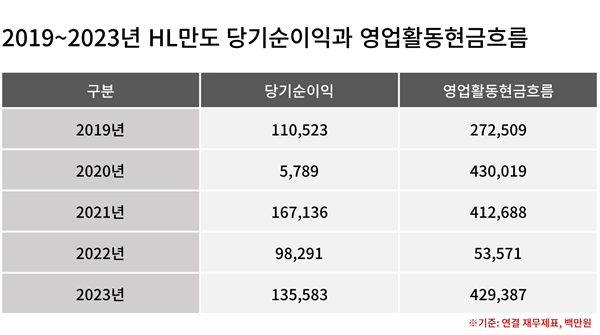

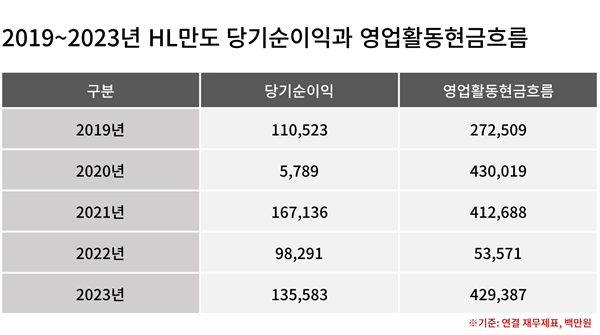

다만 이후에도 HL만도에 대한 시장 평가와 실적이 반대 양상을 보이는 모습은 계속되고 있다. 지난해 HL만도의 당기순이익은 1355억원으로 2021년보다는 줄었지만 전년 대비로는 37.9%(372억원) 늘었다. 영업활동현금흐름도 4293억원으로 전년 대비 8배 이상 향상됐다. 그런데도 PBR은 현재 1배 미만, PER은 코스피 평균에도 미치지 못하고 있다.

시장 관계자는 "HL만도를 포함한 대형 부품사들이 상대적으로 소외받고 있다"며 "그간 전방산업이 겪은 상승 사이클을 대형 부품사들이 올해 겪을 것으로 예상되지만 실적 개선 속도가 불투명하기 때문으로 보인다"고 분석했다. 이 관계자는 "안정적인 제품 포트폴리오를 바탕으로 올해 수익성 회복이 예상된다"고 덧붙였다.

물론 HL만도의 시장 평가가 낮아진 데에 또 다른 원인이 없는 건 아니다. PBR이 2배에 육박하고 PER이 500배를 넘어섰던 2021년 당시의 예상보다 자율주행 기술의 발전 속도는 더디다는 평가가 지배적이다. 자율주행 기술과 함께 발전하는 전기차의 시장 성장률도 둔화하고 있다. 시장 금리 인상으로 과거보다 유동성도 줄었다. 과거의 모멘텀이 약해졌다.

더불어 현재 HL만도가 자율주행 사업부를 물적분할해 완전 자회사(법인명 HL클레무브)로 보유하고 있는 점도 시장의 관심도를 떨어뜨린 원인으로 지목된다. 향후 HL클레무브가 상장하면 HL만도는 '더블 카운팅(기업가치 중복계산)' 문제를 겪게 된다. LG화학이 LG에너지솔루션 상장으로 겪은 문제와 같다.

HL만도 측은 "당사 실적과 재무 상황을 면밀히 검토한 뒤 (기업가치 제고를 위한) 주주환원 정책을 결정할 계획"이라고 전했다.

단 HL만도의 현금창출력과 자율주행에 대한 관심과 투자가 줄어든 것은 아니다. 일각에서 지나치게 소외받고 있다는 평가가 나오는 배경이다. HL만도는 현재 주주환원 정책을 검토하고 있다.

한국거래소 정보데이터시스템에 따르면 HL만도의 지난 28일 기준 PBR은 0.74배, PER은 16.27배다. 모두 시장 평균보다 낮은 상태로 HL만도는저평가 상태다. 같은 날 HL만도가 소속된 코스피의 평균 PBR은 1배, PER은 20.2배다. HL만도가 구성 종목인 코스피200의 평균 PBR은 1.01배, PER은 19.37배다.

한때 HL만도는 자율주행 기술에 대한 투자자들의 큰 관심으로 많은 주목을 받은 적 있다. 전 세계적으로 대규모 유동성이 시장에 공급되면서 미래 기술 투자가 각광받은 코로나19 팬데믹 기간이다. 가령 2021년 마지막 거래일 기준 HL만도의 PBR은 1.82배, PER은 511.29배였다. 두 지표 모두 시장 평균을 크게 웃돌았다.

PER이 511.29배라는 건 시가총액이 연간 당기순이익(지배주주 지분 기준)의 511.29배라는 뜻이다. HL만도를 인수할 경우 이 회사에서 창출하는 순이익만으로 투자금을 회수하는 데 약 511년이 걸린다는 의미로도 인식된다. 고평가였다고도 볼 수 있지만 그만큼 HL만도의 성장성에 대한 투자자의 기대감이 컸다고 볼 수 있다.

하지만 이러한 평가와 기대감은 오래가지 못했다. 2022년 5월 들어 HL만도의 PBR과 PER은 급락했다. PBR은 1배 초반대로, PER은 10배 중반대로 떨어졌다. 통계적으로 보면 직전 사업연도의 재무제표가 PBR과 PER 산정에 반영되면서 주당순자산(BPS)과 주당순이익(EPS)이 증가했기 때문이다. 한국거래소는 직전 사업연도 실적을 매해 5월 초에 반영한다.

2022년에 HL만도의 BPS와 EPS가 증가한 건 직전 사업연도인 2021년에 호실적으로 자본(=순자산)과 순이익이 증가했기 때문이다. 바꿔 말해 PBR과 PER 기준으로 시장 평가는 뒤바뀌었지만 재무구조와 손익 측면에서 기업 경쟁력은 약해지지 않았다.

다만 이후에도 HL만도에 대한 시장 평가와 실적이 반대 양상을 보이는 모습은 계속되고 있다. 지난해 HL만도의 당기순이익은 1355억원으로 2021년보다는 줄었지만 전년 대비로는 37.9%(372억원) 늘었다. 영업활동현금흐름도 4293억원으로 전년 대비 8배 이상 향상됐다. 그런데도 PBR은 현재 1배 미만, PER은 코스피 평균에도 미치지 못하고 있다.

시장 관계자는 "HL만도를 포함한 대형 부품사들이 상대적으로 소외받고 있다"며 "그간 전방산업이 겪은 상승 사이클을 대형 부품사들이 올해 겪을 것으로 예상되지만 실적 개선 속도가 불투명하기 때문으로 보인다"고 분석했다. 이 관계자는 "안정적인 제품 포트폴리오를 바탕으로 올해 수익성 회복이 예상된다"고 덧붙였다.

물론 HL만도의 시장 평가가 낮아진 데에 또 다른 원인이 없는 건 아니다. PBR이 2배에 육박하고 PER이 500배를 넘어섰던 2021년 당시의 예상보다 자율주행 기술의 발전 속도는 더디다는 평가가 지배적이다. 자율주행 기술과 함께 발전하는 전기차의 시장 성장률도 둔화하고 있다. 시장 금리 인상으로 과거보다 유동성도 줄었다. 과거의 모멘텀이 약해졌다.

더불어 현재 HL만도가 자율주행 사업부를 물적분할해 완전 자회사(법인명 HL클레무브)로 보유하고 있는 점도 시장의 관심도를 떨어뜨린 원인으로 지목된다. 향후 HL클레무브가 상장하면 HL만도는 '더블 카운팅(기업가치 중복계산)' 문제를 겪게 된다. LG화학이 LG에너지솔루션 상장으로 겪은 문제와 같다.

HL만도 측은 "당사 실적과 재무 상황을 면밀히 검토한 뒤 (기업가치 제고를 위한) 주주환원 정책을 결정할 계획"이라고 전했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >