흥국화재, 부메랑 된 만기보유증권…1.5조 평가손실

자산 비중 국내 손보사 최고 수준…RBC비율 관리 위해 늘렸으나 시가평가에 충격파

편집자주

보험업은 호황기를 맞은 것일까. 최근 저PBR주에 대한 재평가 논의가 활발해지면서 보험사 주가가 신고가를 갈아치우고 있다. 보험사 자본과 순이익 극대화로 주가도 힘을 받고 있다. 그러나 실질 자본이 늘고 수익이 불어난 것은 아니라는 지적이 나온다. IFRS17 도입에 따른 K-ICS 비율 개선 결과라는 평가다. 오히려 미래 이익은 당겨 쓰고 리스크는 이연하는 것이란 해석도 나온다. 킥스비율 개선과 맞물린 각 보험사별 자본 이슈를 점검해 본다.

흥국화재의 자본적정성을 받쳐주던 만기보유금융자산이 부메랑이 되어 돌아왔다. 새 회계제도(IFRS17) 도입으로 시가평가가 이루어지자 약 1.5조원의 손실을 인식하며 자산 가치가 하락했다. 그간 해당 자산 비중을 키우며 RBC비율을 관리했지만 IFRS17 도입에 대한 대비는 부족했다.

신지급여력제도(K-ICS) 도입 전 흥국화재의 지급여력비율은 당국의 권고수준을 간신히 웃돌았다. 경과조치 적용으로 숨을 돌렸으나 경과조치 미적용시 킥스 비율은 160%대로 제자리걸음이다. 지난 3월 1000억원 후순위채를 상환하며 자본 확충 부담은 지속될 전망이다.

◇자산 44% 시가평가…부채 재분류에도 자본 증대 효과 미미

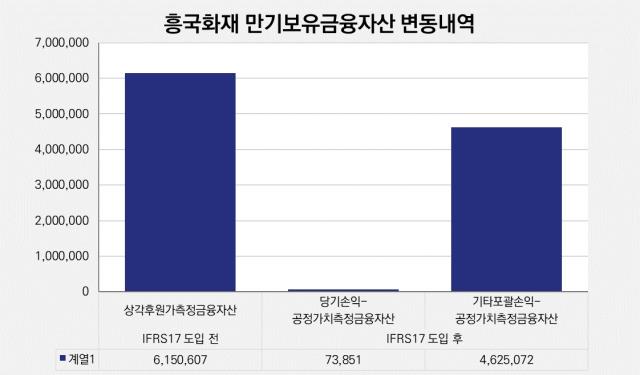

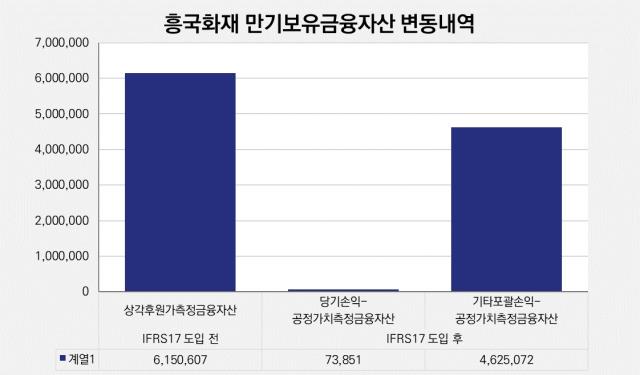

IFRS17 도입 후 흥국화재는 만기보유금융자산을 시가평가와 함께 재분류하면서 1조4516억원의 손실을 인식했다. 2022년말 기준 6조1506억원이던 만기보유금융자산을 당기손익-공정가치측정금융자산과 기타포괄손익-공정가치측정금융자산으로 나누었고 공정가치를 재측정했다. 이에 해당 자산 가치는 4조6989억원으로 감소했다.

흥국화재는 국내 손보사 중 만기보유금융자산 비중이 가장 높은 보험사다. 2022년 기준 해당 자산 비중이 44%로 국내 손보사 평균 18%를 훨씬 웃돌았다. 반면 매도가능금융자산 비중은 20%로 평균치 26%보다 낮았다.

흥국화재는 고금리 시기 지급여력비율(RBC비율) 유지를 위해 만기보유금융자산의 비중을 높여왔다. 만기보유금융자산은 매도가능금융자산과 달리 자산 가치를 원가로 평가하기 때문에 금리 변동에 영향을 받지 않기 때문이다. 2020년말 33% 비중이던 만기보유금융자산(4조4297억원)은 2년 사이에 44%(6조1506억원)로 증가했다.

만기보유금융자산의 평가손실을 인식하자 2023년말 기타포괄손익-공정가치측정금융상품평가손실은 7855억원을 기록했다. 2022년말 매도가능금융자산평가손실은 1557억원이었으나 IFRS17 도입으로 손실 규모가 커졌다.

이에 기타포괄손익누계액 전체 규모도 2022년말 -2260억원에서 2023년말 3276억원 증가에 그쳤다. 부채 항목의 보험계약자산(부채)를 자본항목으로 분류하며 1조원 가량의 부채가 자본으로 재분류 됐지만 효과는 미미했다.

보험계약자산(부채)순금융손익 항목 계정이 추가되면서 1조679억원을 인식했다. IFRS17 도입 이후 보험계약부채에 대한 시가평가가 도입되면서 평가 기준을 나눠 보험계약자산(부채)순금융손익과 재보험계약자산(부채)순금융손익, 보험수리적손익 등 계정이 자본항목에 추가됐다.

자산 재분류로 자본총계는 2022년말 7200억원에서 2023년말 1조3607억원으로 증가했다. 부채총계는 13조2460억원에서 10조6709억원으로 감소했다. 그러나 전체 자산은 1년 사이 13조9661억원에서 12조316억원으로 줄었다.

◇경과조치 적용 전후 격차 100%p 이상…자본 확충 부담 지속

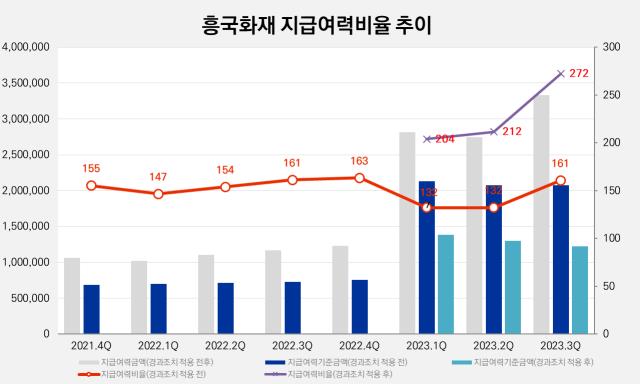

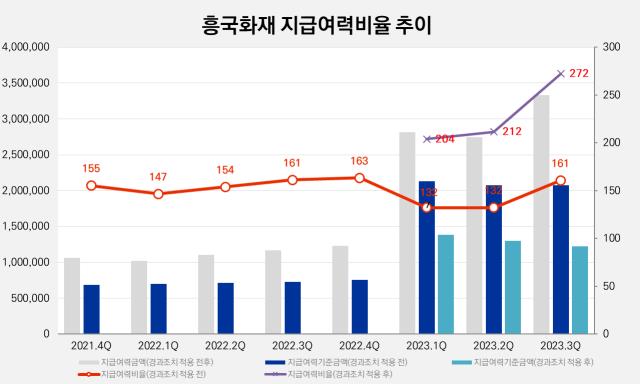

흥국화재는 그간 만기보유증권 분류를 늘리고 자본성 증권을 발행하며 지급여력비율(RBC비율)을 관리해 왔다. 흥국화재의 RBC비율은 2020년 162%, 2021년 155%, 2022년 163%로 당국의 권고 수준을 간신히 상회했다.

경과조치를 적용하며 흥국화재의 2023년 3분기 킥스 비율은 272%를 기록했다. 그러나 시간이 갈수록 보험, 시장 위험액 등을 인식하면서 자본 확충 부담이 커질 것으로 보인다. 흥국화재의 경과조치 적용 전 킥스비율은 지난해 3분기 161%로 전년 동기와 동일한 수준이다. 상반기까지 132%를 기록하다 29%포인트 상승했다.

흥국화재가 기발행한 자본성 증권 규모는 지난해말 기준 5268억원으로 신종자본증권이 2120억원, 후순위채권이 3148억원이다. 이중 3월 1000억원 후순위채 콜옵션 만기가 도래하자 해당 금액을 상환했지만 차환은 이루어지지 않았다. 이에 가용자본 하락 부담은 커질 것으로 보인다.

신지급여력제도(K-ICS) 도입 전 흥국화재의 지급여력비율은 당국의 권고수준을 간신히 웃돌았다. 경과조치 적용으로 숨을 돌렸으나 경과조치 미적용시 킥스 비율은 160%대로 제자리걸음이다. 지난 3월 1000억원 후순위채를 상환하며 자본 확충 부담은 지속될 전망이다.

◇자산 44% 시가평가…부채 재분류에도 자본 증대 효과 미미

IFRS17 도입 후 흥국화재는 만기보유금융자산을 시가평가와 함께 재분류하면서 1조4516억원의 손실을 인식했다. 2022년말 기준 6조1506억원이던 만기보유금융자산을 당기손익-공정가치측정금융자산과 기타포괄손익-공정가치측정금융자산으로 나누었고 공정가치를 재측정했다. 이에 해당 자산 가치는 4조6989억원으로 감소했다.

흥국화재는 국내 손보사 중 만기보유금융자산 비중이 가장 높은 보험사다. 2022년 기준 해당 자산 비중이 44%로 국내 손보사 평균 18%를 훨씬 웃돌았다. 반면 매도가능금융자산 비중은 20%로 평균치 26%보다 낮았다.

흥국화재는 고금리 시기 지급여력비율(RBC비율) 유지를 위해 만기보유금융자산의 비중을 높여왔다. 만기보유금융자산은 매도가능금융자산과 달리 자산 가치를 원가로 평가하기 때문에 금리 변동에 영향을 받지 않기 때문이다. 2020년말 33% 비중이던 만기보유금융자산(4조4297억원)은 2년 사이에 44%(6조1506억원)로 증가했다.

만기보유금융자산의 평가손실을 인식하자 2023년말 기타포괄손익-공정가치측정금융상품평가손실은 7855억원을 기록했다. 2022년말 매도가능금융자산평가손실은 1557억원이었으나 IFRS17 도입으로 손실 규모가 커졌다.

이에 기타포괄손익누계액 전체 규모도 2022년말 -2260억원에서 2023년말 3276억원 증가에 그쳤다. 부채 항목의 보험계약자산(부채)를 자본항목으로 분류하며 1조원 가량의 부채가 자본으로 재분류 됐지만 효과는 미미했다.

보험계약자산(부채)순금융손익 항목 계정이 추가되면서 1조679억원을 인식했다. IFRS17 도입 이후 보험계약부채에 대한 시가평가가 도입되면서 평가 기준을 나눠 보험계약자산(부채)순금융손익과 재보험계약자산(부채)순금융손익, 보험수리적손익 등 계정이 자본항목에 추가됐다.

자산 재분류로 자본총계는 2022년말 7200억원에서 2023년말 1조3607억원으로 증가했다. 부채총계는 13조2460억원에서 10조6709억원으로 감소했다. 그러나 전체 자산은 1년 사이 13조9661억원에서 12조316억원으로 줄었다.

◇경과조치 적용 전후 격차 100%p 이상…자본 확충 부담 지속

흥국화재는 그간 만기보유증권 분류를 늘리고 자본성 증권을 발행하며 지급여력비율(RBC비율)을 관리해 왔다. 흥국화재의 RBC비율은 2020년 162%, 2021년 155%, 2022년 163%로 당국의 권고 수준을 간신히 상회했다.

경과조치를 적용하며 흥국화재의 2023년 3분기 킥스 비율은 272%를 기록했다. 그러나 시간이 갈수록 보험, 시장 위험액 등을 인식하면서 자본 확충 부담이 커질 것으로 보인다. 흥국화재의 경과조치 적용 전 킥스비율은 지난해 3분기 161%로 전년 동기와 동일한 수준이다. 상반기까지 132%를 기록하다 29%포인트 상승했다.

흥국화재가 기발행한 자본성 증권 규모는 지난해말 기준 5268억원으로 신종자본증권이 2120억원, 후순위채권이 3148억원이다. 이중 3월 1000억원 후순위채 콜옵션 만기가 도래하자 해당 금액을 상환했지만 차환은 이루어지지 않았다. 이에 가용자본 하락 부담은 커질 것으로 보인다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >