'동박 바닥 지났다' 롯데에너지머티, 현금창출력 개선 기대

올해 영업활동현금흐름 마이너스 지속...연초 현금 9000억원서 절반 줄어

편집자주

기업의 안정성을 보는 잣대 중 가장 중요한 것 하나는 '현금'이다. 현금창출능력이 뛰어나고 현금흐름이 양호한 기업은 우량기업의 보증수표다. 더벨은 현금이란 키워드로 기업의 재무상황을 되짚어보는 코너를 마련했다.

올해 국내 배터리용 동박 업체들은 쉽지 않은 해를 보내고 있다. 국내 전기료 인상과 중국발 공급과잉, 구릿값 인하 등 여파로 예년 대비 수익성이 하락했다. 롯데에너지머티리얼즈는 올해 들어 영업활동으로 벌어들인 현금흐름이 마이너스(-)를 벗어나지 못하고 있다. 동시에 설비 증설을 위한 지출은 계속되면서 연초 대비 현금 보유고가 빠른 속도로 줄었다.

회사는 2028년까지 설비 신·증설에 3조4000억원 투자를 앞두고 있어 현금창출력 회복이 급선무다. 롯데에너지머티리얼즈는 지난 3분기가 '바닥'이었다며 4분기 터닝포인트를 예고했다. 말레이시아 생산 법인 실적, 북미와 유럽 시장의 동박 수급 개선 등이 관전 포인트다.

◇올들어 영업활동현금흐름 마이너스(-) 지속...업황 둔화 여파

롯데에너지머티리얼즈의 올해 3분기 분기보고서에 따르면 지난 9월 말까지 회사의 영업활동현금흐름은 -741억원이었다. 영업활동현금흐름이 마이너스(-)를 기록한 건 최근 4개 연도 만에 처음이다. 2019년 말과 2020년 말 영업활동현금흐름은 480억~490억원, 2021년 말과 2022년 말에는 288억~298억원을 기록하는 등 매년 '남는 장사'를 한 것과 대조적이다.

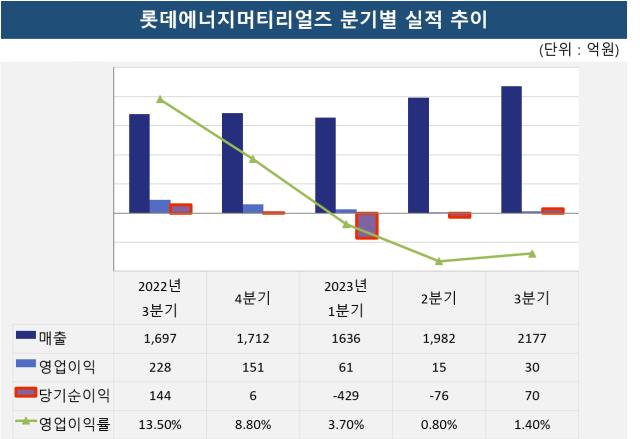

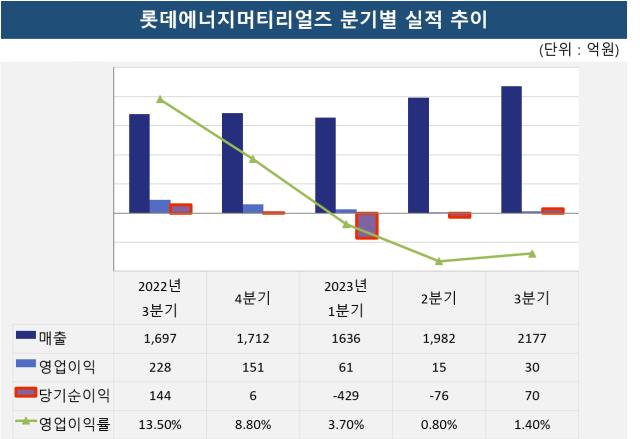

올들어 영업활동현금흐름이 원활치 못했던 배경에는 동박 업황 부진에 따른 실적 악화가 있다. 항목별로 살펴보면, 2023년 3분기까지 당기순손실 435억원을 기록한 것이 뼈아팠다. 롯데에너지머티리얼즈는 2020년 말 당기순이익이 427억원, 2021년 632억원, 2022년 490억원을 기록했다.

그러나 2023년이 시작되자 고객사가 재고조정에 나서면서 동박 판매량이 줄었다. 중국발 동박 공급과잉이 주요 원인이었다. 여기에 국내 전기료 인상으로 국내 생산 공장의 고정비가 올라 수익성이 악화했다. 결국 회사는 1개 분기 만에 429억원의 순손실을 기록했다. 이후에도 업황이 좀처럼 반등하지 못하면서 2분기에도 76억원의 순손실을 기록했다. 3분기가 돼서야 당기순손익이 흑자(70억원)로 돌아섰다.

영업현금흐름 악화의 또 다른 요인은 운전자본의 증가다. 작년 3분기 말 기준 814억원 수준이던 운전자본은 올해 3분기 말 1307억원으로 160%나 늘었다. 793억원 규모의 매출채권 증가가 눈에 띈다. 매출채권은 제품을 판매하고 대금을 받지 못한 외상 매출이다. 수치가 클수록 그만큼 현금 유입이 지연됐다는 의미다.

투자할 곳이 산적한 롯데에너지머티리얼즈는 보유한 현금성자산들을 처분해 현금을 채웠다. 연초부터 지난 3분기 말까지 회사가 현금화한 유동·비유동금융자산 규모는 총 6937억원이다. 차입 규모도 작년 말 596억원에서 올해 3분기 말 2710억원로 늘렸다. 이에 3분기 초 2000억원 수준이던 현금 및 현금성자산은 실적 악화에도 되레 4620억원까지 늘었다. 다만 올해 초 현금 및 현금성자산(9244억원)과 비교해선 절반가량으로 줄었다.

◇2028년까지 투자비 3.4조원, 영업현금 창출로 1조원 투자 대응

롯데에너지머티리얼즈는 2028년까지 동박 생산능력을 24만톤까지 끌어올릴 계획이다. 현 생산능력(6만톤) 대비 4배가량 높은 수준이다. 생산능력은 북미와 유럽, 말레이시아 등 각지에서 키운다.

이에 따른 필요 재원은 3조4000억원 이상이다. 이 중 3000억원가량은 이미 말레이시아 5·6 공장 증설에 투입됐다. 회사는 남은 3조1000억원의 경우 영업활동으로 창출한 현금으로 1조원, 차입금으로 1조4000억원, 기보유한 현금 및 현금성자산 7000억원으로 대응한다는 방침이다. 부족분은 영업현금과 차입으로 충당한다. 투자 재원의 최소 30% 이상이 영업현금 기반인 만큼 현금창출력을 회복하는 것이 어느 때보다 중요한 상황이다.

롯데에너지머티리얼즈는 지난 3분기를 글로벌 동박 시장의 '바닥'으로 보고 있다. 4분기 이후 서서히 늘어나는 판매량 지표가 그 근거다. 투자업계는 북미와 유럽 시장의 동박 수급 개선, 롯데에너지머티리얼즈 말레이시아 법인의 판매량 증가가 수익성 개선의 핵심이 될 것으로 분석한다.

롯데에너지머티리얼즈는 현재 말레이시아에서 연산 4만톤 규모의 동박 생산공장을 가동하고 있다. 말레이시아는 국내 대비 60%가량 전기료가 낮아 현지 법인의 이익률은 국내 공장 대비 높다. 동박 제조 원가의 약 15%가 전기료다.

박인구 롯데에너지머티리얼즈 최고재무책임자(CFO)가 제시한 내년 상각전영업이익(EBITDA) 가이던스는 1500억원이다. 이는 지난 5년 사이에 가장 높은 수준이다. 올해 예상 EBITDA(900억원)보다 66% 높다. 고강도·고연신 기술을 집약한 하이엔드 동박을 내세워 북미·유럽 시장을 공략한다는 복안이다. 당장 내년 2분기 중 북미 완성차업체향 직납이 예정된 것으로 알려졌다.

회사는 2028년까지 설비 신·증설에 3조4000억원 투자를 앞두고 있어 현금창출력 회복이 급선무다. 롯데에너지머티리얼즈는 지난 3분기가 '바닥'이었다며 4분기 터닝포인트를 예고했다. 말레이시아 생산 법인 실적, 북미와 유럽 시장의 동박 수급 개선 등이 관전 포인트다.

◇올들어 영업활동현금흐름 마이너스(-) 지속...업황 둔화 여파

롯데에너지머티리얼즈의 올해 3분기 분기보고서에 따르면 지난 9월 말까지 회사의 영업활동현금흐름은 -741억원이었다. 영업활동현금흐름이 마이너스(-)를 기록한 건 최근 4개 연도 만에 처음이다. 2019년 말과 2020년 말 영업활동현금흐름은 480억~490억원, 2021년 말과 2022년 말에는 288억~298억원을 기록하는 등 매년 '남는 장사'를 한 것과 대조적이다.

올들어 영업활동현금흐름이 원활치 못했던 배경에는 동박 업황 부진에 따른 실적 악화가 있다. 항목별로 살펴보면, 2023년 3분기까지 당기순손실 435억원을 기록한 것이 뼈아팠다. 롯데에너지머티리얼즈는 2020년 말 당기순이익이 427억원, 2021년 632억원, 2022년 490억원을 기록했다.

그러나 2023년이 시작되자 고객사가 재고조정에 나서면서 동박 판매량이 줄었다. 중국발 동박 공급과잉이 주요 원인이었다. 여기에 국내 전기료 인상으로 국내 생산 공장의 고정비가 올라 수익성이 악화했다. 결국 회사는 1개 분기 만에 429억원의 순손실을 기록했다. 이후에도 업황이 좀처럼 반등하지 못하면서 2분기에도 76억원의 순손실을 기록했다. 3분기가 돼서야 당기순손익이 흑자(70억원)로 돌아섰다.

영업현금흐름 악화의 또 다른 요인은 운전자본의 증가다. 작년 3분기 말 기준 814억원 수준이던 운전자본은 올해 3분기 말 1307억원으로 160%나 늘었다. 793억원 규모의 매출채권 증가가 눈에 띈다. 매출채권은 제품을 판매하고 대금을 받지 못한 외상 매출이다. 수치가 클수록 그만큼 현금 유입이 지연됐다는 의미다.

투자할 곳이 산적한 롯데에너지머티리얼즈는 보유한 현금성자산들을 처분해 현금을 채웠다. 연초부터 지난 3분기 말까지 회사가 현금화한 유동·비유동금융자산 규모는 총 6937억원이다. 차입 규모도 작년 말 596억원에서 올해 3분기 말 2710억원로 늘렸다. 이에 3분기 초 2000억원 수준이던 현금 및 현금성자산은 실적 악화에도 되레 4620억원까지 늘었다. 다만 올해 초 현금 및 현금성자산(9244억원)과 비교해선 절반가량으로 줄었다.

◇2028년까지 투자비 3.4조원, 영업현금 창출로 1조원 투자 대응

롯데에너지머티리얼즈는 2028년까지 동박 생산능력을 24만톤까지 끌어올릴 계획이다. 현 생산능력(6만톤) 대비 4배가량 높은 수준이다. 생산능력은 북미와 유럽, 말레이시아 등 각지에서 키운다.

이에 따른 필요 재원은 3조4000억원 이상이다. 이 중 3000억원가량은 이미 말레이시아 5·6 공장 증설에 투입됐다. 회사는 남은 3조1000억원의 경우 영업활동으로 창출한 현금으로 1조원, 차입금으로 1조4000억원, 기보유한 현금 및 현금성자산 7000억원으로 대응한다는 방침이다. 부족분은 영업현금과 차입으로 충당한다. 투자 재원의 최소 30% 이상이 영업현금 기반인 만큼 현금창출력을 회복하는 것이 어느 때보다 중요한 상황이다.

롯데에너지머티리얼즈는 지난 3분기를 글로벌 동박 시장의 '바닥'으로 보고 있다. 4분기 이후 서서히 늘어나는 판매량 지표가 그 근거다. 투자업계는 북미와 유럽 시장의 동박 수급 개선, 롯데에너지머티리얼즈 말레이시아 법인의 판매량 증가가 수익성 개선의 핵심이 될 것으로 분석한다.

롯데에너지머티리얼즈는 현재 말레이시아에서 연산 4만톤 규모의 동박 생산공장을 가동하고 있다. 말레이시아는 국내 대비 60%가량 전기료가 낮아 현지 법인의 이익률은 국내 공장 대비 높다. 동박 제조 원가의 약 15%가 전기료다.

박인구 롯데에너지머티리얼즈 최고재무책임자(CFO)가 제시한 내년 상각전영업이익(EBITDA) 가이던스는 1500억원이다. 이는 지난 5년 사이에 가장 높은 수준이다. 올해 예상 EBITDA(900억원)보다 66% 높다. 고강도·고연신 기술을 집약한 하이엔드 동박을 내세워 북미·유럽 시장을 공략한다는 복안이다. 당장 내년 2분기 중 북미 완성차업체향 직납이 예정된 것으로 알려졌다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >