중국에서 '다른' 전략, 미국에선 '같은' 전략

[사업전략]②현대차는 '탈중국', 테슬라 '제1 생산기지'는 중국…'북미 투자 확대'는 동일

편집자주

'피어 프레셔(Peer Pressure)’란 사회적 동물이라면 벗어날 수 없는 무형의 압력이다. 무리마다 존재하는 암묵적 룰이 행위와 가치판단을 지배한다. 기업의 세계는 어떨까. 동일 업종 기업들은 보다 실리적 이유에서 비슷한 행동양식을 공유한다. 사업 양태가 대동소이하니 같은 매크로 이슈에 영향을 받고 고객 풀 역시 겹친다. 그러나 악마는 디테일에 있다. 태생부터 지배구조, 투자와 재무전략까지. 기업의 경쟁력을 가르는 차이를 THE CFO가 들여다본다.

중국과 미국(넓게는 북미)은 세계 최대 자동차 시장이다. 내연기관차와 전기차 구분할 것 없이 매년 가장 많은 자동차가 팔리는 지역으로 완성차 업체라면 결코 외면할 수 없다. 현대자동차와 테슬라에도 마찬가지다.

다만 양사는 중국에서 다른 전략을 펼치고 있다. 현대차는 중국 내 공장들을 연이어 매각하며 힘을 빼고 있지만 테슬라는 중국 상하이에서 가장 많은 자동차를 생산하고 있다. 미국에선 양사 모두 동일한 확장 전략을 취하고 있다. 인플레이션 감축법(IRA)라는 강력한 인센티브 정책이 영향을 미친 것으로 풀이된다.

◇현대차, 충칭공장 매각하며 구조조정 진행 중…테슬라 '캐파 1위 공장'은 상하이

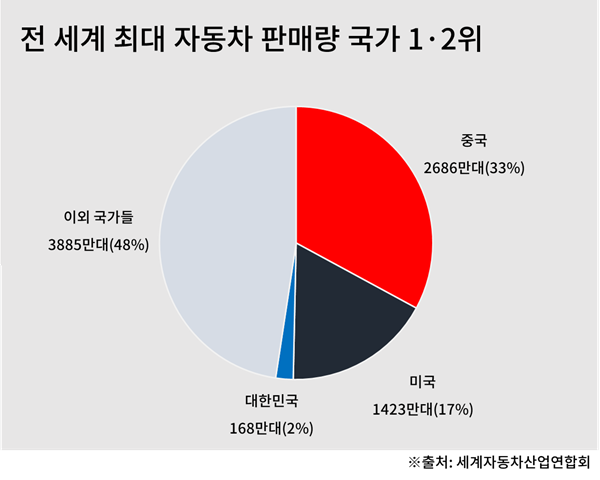

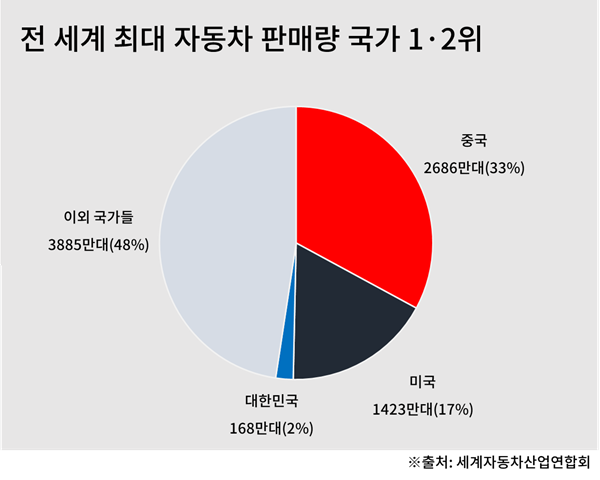

세계자동차산업연합회(OICA)에 따르면 중국과 미국이 전 세계 자동차 시장 1·2위(신차 판매량 기준)를 차지한다. 2022년 기준 중국은 약 2683만대를 판매하며 시장 점유율 33%, 미국은 약 1423만대를 판매하며 시장 점유율 17%를 기록했다. 참고로 같은 해 한국의 시장 점유율은 2%였다.

중국과 미국은 완성차 업체들에 가장 중요한 지역이다. 하지만 현대차는 올해 1월 베이징법인(BHMC)이 소유한 충칭공장을 매각하며 2021년 베이징1공장을 처분하며 개시한 구조조정 작업이 지속되고 있음을 알렸다. 과거 5개까지 늘었던 베이징법인 소유 공장은 3개로 줄었다.

한때 베이징법인은 현대차의 '효자' 해외법인이었다. 2015년에는 국내 본사에 9000억원 넘는 배당금을 지급할 정도로 수익성이 뛰어났다. 그러나 2016년 한·미 정부가 '고고도 미사일 방어체계(사드·THAAD)' 배치를 공식 발표하며 중국 내 반한 감정이 일고, 중국 로컬 완성차 업체들의 경쟁력이 향상되면서 베이징법인 실적은 급감했다.

과거 영광을 되찾기 위해 현대차는 현지 전략 차종을 포함해 중국 내 수요가 높은 친환경차를 내놓고 제네시스 출시까지 했지만 반등에 성공하지 못했다. 2017년부터 2023년까지 한 해(2018년)를 제외하면 베이징법인은 매년 영업적자를 기록했다. 그 결과 결국 구조조정에 착수했고 현대차는 중국의 대안으로 인도와 동남아 시장을 공략하고 있다.

테슬라는 현대차와 정반대 모습이다. 테슬라는 미국 캘리포니아와 텍사스, 중국 상하이, 독일 베를린에 생산시설을 운영하고 있다. 이 가운데 생산능력(Capacity)이 가장 뛰어난 곳이 2019년 말 준공된 중국 상하이 공장이다. 연산 규모가 95만대를 넘어선다. 전 세계 생산량의 40%를 책임진다. 인기 차종 1·2위를 차지하는 모델3과 Y를 생산한다.

중국 상하이 공장은 현재 증설 작업 중이다. 향후 생산능력이 200만대 이상이 될 것으로 보고 있다. 테슬라는 채용 인력에서부터 부품 수급까지 철저하게 현지화했다. 중국 1위 배터리 업체인 CATL의 주요 고객사가 테슬라 중국 상하이 공장이다. 상하이 공장 내에는 일론 머스크(테슬라 CEO)의 사진을 붙여놓고 일하는 직원들이 있을 정도로 로열티도 강하다.

더불어 테슬라는 또 다른 사업인 '에너지저장장치(ESS)'도 중국 상하이에서 생산할 계획이다. 올해 1분기 내 착공이 목표다. '메가 팩'으로 불리는 테슬라 에너지저장장치는 태양광 패널이나 풍력 터빈에서 발생하는 전기에너지를 저장한다. 미·중 무역갈등을 현지화 전략과 중국에서 만든 제품은 현지에서 소화한다는 전략으로 돌파하고 있다.

◇현대차는 조지아주, 테슬라는 네바다주에 전기차 공장 신·증설

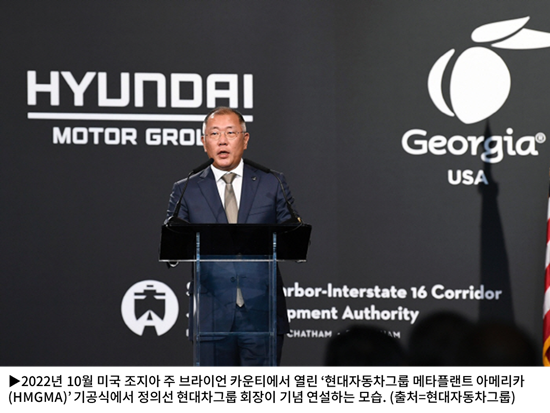

중국에서와 달리 미국에서는 현대차와 테슬라 모두 확장 전략을 취하고 있다. 현대차는 미국 조지아주에 '현대차그룹 메타플랜트 아메리카(HMGMA)'를 짓고 있다. 2022년 10월 착공식에 정의선 회장이 직접 참석하고 브라이언 켐프 조지아주지사를 포함한 미국 정관계 인사들이 대거 참석했을 만큼 큰 기대를 모으는 곳이다.

메타플랜트는 연간 30만대의 전기차를 생산할 수 있는 규모로 짓고 있다. 현대차와 제네시스, 기아의 전기차 모델을 2025년 상반기부터 양산할 계획이다. 메타플랜트를 포함한 현대차의 미국 현지 공장 3곳은 서로 차로 4~5시간 거리에 있기 때문에 부품 조달 등 공급망 측면에서 비용 절감 효과가 있을 것으로 예측된다.

이미 미국 캘리포니아와 텍사스에 대규모 생산시설을 갖고 있는 테슬라는 네바다주와 멕시코에 신규 공장을 지을 계획이다. 네바다에서는 신형 리튬이온배터리와 전기트럭인 '세미'를 생산할 예정이다. 현재 초도 생산 중이며 주행 테스트를 하고 있다. 멕시코 신규 공장은 누에보레온주와 협상을 진행하고 있다.

양사가 미국에서는 동일하게 확장 전략을 펼치는 건, 2022년 시행된 인플레이션 감축법(IRA) 때문이다. IRA는 미국과 캐나다, 멕시코 등 북미에서 최종 조립된 전기차만 보조금을 받을 수 있다는 내용을 담고 있다. 전기차에 탑재되는 배터리도 마찬가지다. 쉽게 말해 북미에서 전기차 부품을 조달해 전기차를 생산하라는 요구다.

미국에서 생산하는 전기차 규모만 100만대가 넘는 테슬라와 비교해 현대차의 IRA 대응은 다소 늦었다는 평가가 지배적이다. 그만큼 현지 생산시설 확충에 속도를 내야 할 뿐 아니라 그 전까지 보조금을 받지 못하는 데서 발생하는 인센티브 판매 비용 증가를 부담해야 한다. 상대적으로 낮은 현대차의 가격 경쟁력을 높여야 하기 때문이다.

현대차 측은 지난 25일 실적발표를 겸한 기업설명회에서 "지난해 IRA에 대응하기 위해서 전기차에 인센티브를 많이 쓰다보니 인센티브 레벨이 올라갔다"고 설명했다. 더불어 수익성 관리를 위해 올해는 싼타페와 투싼 등 내연기관차 판매에 더 집중할 계획이라고 알렸다.

다만 양사는 중국에서 다른 전략을 펼치고 있다. 현대차는 중국 내 공장들을 연이어 매각하며 힘을 빼고 있지만 테슬라는 중국 상하이에서 가장 많은 자동차를 생산하고 있다. 미국에선 양사 모두 동일한 확장 전략을 취하고 있다. 인플레이션 감축법(IRA)라는 강력한 인센티브 정책이 영향을 미친 것으로 풀이된다.

◇현대차, 충칭공장 매각하며 구조조정 진행 중…테슬라 '캐파 1위 공장'은 상하이

세계자동차산업연합회(OICA)에 따르면 중국과 미국이 전 세계 자동차 시장 1·2위(신차 판매량 기준)를 차지한다. 2022년 기준 중국은 약 2683만대를 판매하며 시장 점유율 33%, 미국은 약 1423만대를 판매하며 시장 점유율 17%를 기록했다. 참고로 같은 해 한국의 시장 점유율은 2%였다.

중국과 미국은 완성차 업체들에 가장 중요한 지역이다. 하지만 현대차는 올해 1월 베이징법인(BHMC)이 소유한 충칭공장을 매각하며 2021년 베이징1공장을 처분하며 개시한 구조조정 작업이 지속되고 있음을 알렸다. 과거 5개까지 늘었던 베이징법인 소유 공장은 3개로 줄었다.

한때 베이징법인은 현대차의 '효자' 해외법인이었다. 2015년에는 국내 본사에 9000억원 넘는 배당금을 지급할 정도로 수익성이 뛰어났다. 그러나 2016년 한·미 정부가 '고고도 미사일 방어체계(사드·THAAD)' 배치를 공식 발표하며 중국 내 반한 감정이 일고, 중국 로컬 완성차 업체들의 경쟁력이 향상되면서 베이징법인 실적은 급감했다.

과거 영광을 되찾기 위해 현대차는 현지 전략 차종을 포함해 중국 내 수요가 높은 친환경차를 내놓고 제네시스 출시까지 했지만 반등에 성공하지 못했다. 2017년부터 2023년까지 한 해(2018년)를 제외하면 베이징법인은 매년 영업적자를 기록했다. 그 결과 결국 구조조정에 착수했고 현대차는 중국의 대안으로 인도와 동남아 시장을 공략하고 있다.

테슬라는 현대차와 정반대 모습이다. 테슬라는 미국 캘리포니아와 텍사스, 중국 상하이, 독일 베를린에 생산시설을 운영하고 있다. 이 가운데 생산능력(Capacity)이 가장 뛰어난 곳이 2019년 말 준공된 중국 상하이 공장이다. 연산 규모가 95만대를 넘어선다. 전 세계 생산량의 40%를 책임진다. 인기 차종 1·2위를 차지하는 모델3과 Y를 생산한다.

중국 상하이 공장은 현재 증설 작업 중이다. 향후 생산능력이 200만대 이상이 될 것으로 보고 있다. 테슬라는 채용 인력에서부터 부품 수급까지 철저하게 현지화했다. 중국 1위 배터리 업체인 CATL의 주요 고객사가 테슬라 중국 상하이 공장이다. 상하이 공장 내에는 일론 머스크(테슬라 CEO)의 사진을 붙여놓고 일하는 직원들이 있을 정도로 로열티도 강하다.

더불어 테슬라는 또 다른 사업인 '에너지저장장치(ESS)'도 중국 상하이에서 생산할 계획이다. 올해 1분기 내 착공이 목표다. '메가 팩'으로 불리는 테슬라 에너지저장장치는 태양광 패널이나 풍력 터빈에서 발생하는 전기에너지를 저장한다. 미·중 무역갈등을 현지화 전략과 중국에서 만든 제품은 현지에서 소화한다는 전략으로 돌파하고 있다.

◇현대차는 조지아주, 테슬라는 네바다주에 전기차 공장 신·증설

중국에서와 달리 미국에서는 현대차와 테슬라 모두 확장 전략을 취하고 있다. 현대차는 미국 조지아주에 '현대차그룹 메타플랜트 아메리카(HMGMA)'를 짓고 있다. 2022년 10월 착공식에 정의선 회장이 직접 참석하고 브라이언 켐프 조지아주지사를 포함한 미국 정관계 인사들이 대거 참석했을 만큼 큰 기대를 모으는 곳이다.

메타플랜트는 연간 30만대의 전기차를 생산할 수 있는 규모로 짓고 있다. 현대차와 제네시스, 기아의 전기차 모델을 2025년 상반기부터 양산할 계획이다. 메타플랜트를 포함한 현대차의 미국 현지 공장 3곳은 서로 차로 4~5시간 거리에 있기 때문에 부품 조달 등 공급망 측면에서 비용 절감 효과가 있을 것으로 예측된다.

이미 미국 캘리포니아와 텍사스에 대규모 생산시설을 갖고 있는 테슬라는 네바다주와 멕시코에 신규 공장을 지을 계획이다. 네바다에서는 신형 리튬이온배터리와 전기트럭인 '세미'를 생산할 예정이다. 현재 초도 생산 중이며 주행 테스트를 하고 있다. 멕시코 신규 공장은 누에보레온주와 협상을 진행하고 있다.

양사가 미국에서는 동일하게 확장 전략을 펼치는 건, 2022년 시행된 인플레이션 감축법(IRA) 때문이다. IRA는 미국과 캐나다, 멕시코 등 북미에서 최종 조립된 전기차만 보조금을 받을 수 있다는 내용을 담고 있다. 전기차에 탑재되는 배터리도 마찬가지다. 쉽게 말해 북미에서 전기차 부품을 조달해 전기차를 생산하라는 요구다.

미국에서 생산하는 전기차 규모만 100만대가 넘는 테슬라와 비교해 현대차의 IRA 대응은 다소 늦었다는 평가가 지배적이다. 그만큼 현지 생산시설 확충에 속도를 내야 할 뿐 아니라 그 전까지 보조금을 받지 못하는 데서 발생하는 인센티브 판매 비용 증가를 부담해야 한다. 상대적으로 낮은 현대차의 가격 경쟁력을 높여야 하기 때문이다.

현대차 측은 지난 25일 실적발표를 겸한 기업설명회에서 "지난해 IRA에 대응하기 위해서 전기차에 인센티브를 많이 쓰다보니 인센티브 레벨이 올라갔다"고 설명했다. 더불어 수익성 관리를 위해 올해는 싼타페와 투싼 등 내연기관차 판매에 더 집중할 계획이라고 알렸다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >