원가율 93% 육박한 현대건설, 수익성 악화 위기

영업이익률 1.4%p 하락, 선별 수주·리스크 관리 절실

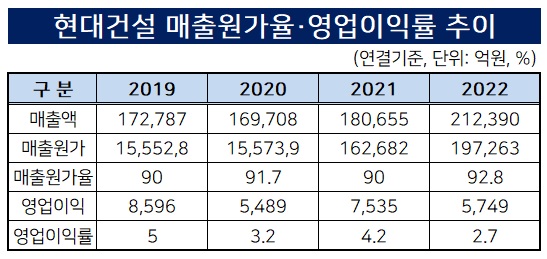

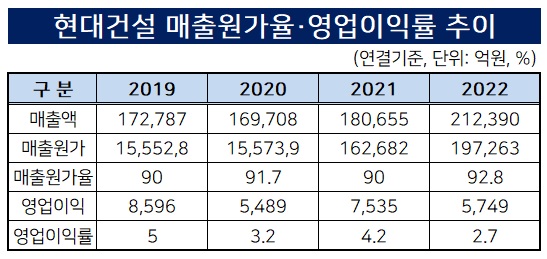

현대건설의 매출원가율이 지난해 추가 상승해 92.8%까지 뛰어올랐다. 원가율이 코로나 여파와 우크라이나 전쟁에 따른 인플레이션, 공급망 악화로 인해 임계점에 다다랐다는 지적이 제기된다.

5일 업계에 따르며 현대건설은 지난해 연결 기준 매출원가율 92%를 기록했다. 매출액이 21조2300억원 가운데 매출원가가 19조7000억원 이상 차지하면서 이익을 깎아먹었다.

현대건설의 원가율은 5년 만에 최대 수준이다. 2017년 원가율 89.4%를 마지막으로 2019년 90% 초반대로 진입한 후 일정한 수준을 유지했다. 코로나로 인해 글로벌 공급망이 악화된 상황에서도 원가율을 방어했지만 지난해 원자재값 추가 상승의 여파를 견디지 못한 것으로 풀이된다.

매출원가 상승 여파로 영업이익은 지난해 5749억원으로 전년 대비 24% 가량 줄었다. 지난해 1분기 말 4.1%였던 영업이익률은 매분기 감소한 끝에 4분기 말 1.2%까지 추락했다. 실질지배력을 행사하는 종속회사인 현대엔지니어링의 원가율도 1년새 4%p 오른 95%를 기록하며 수익성이 더욱 악화됐다.

2021년 전고점을 갱신한 원자재값은 지난해 15% 가량 추가 상승했다. 톤당 봉강류 가격은 지난해 101만원으로 전년 대비 17% 늘었다. 강판류는 114만8000원으로 16% 상승했다. 건설용으로 쓰이는 레미콘과 시멘트는 각 7만7200원, 8만1250원으로 전년 대비 17%, 20%씩 늘었다.

현대건설은 한동안 공급망 악화에도 현대제철과 현대스틸산업 등 관계사로부터 원자재를 매입해 원가율을 방어했다. 범현대가로 분류되는 현대리바트와 현대엘리베이터, KCC와의 계약을 통해 매입처를 다각화했다. 매입 규모가 큰 만큼 구매자의 바게닝 효과를 활용한 셈이다.

업계에선 현대건설이 당분간 높은 원가율을 유지할 것으로 예상했다. KB증권과 이베스트투자증권, 현대차증권 등은 올해 현대건설의 원가율은 평균 92%로 예상했고 2024년부터 91% 후반대로 하락할 것이라고 전망했다.

KB증권의 1분기 컨세서스는 매출액 5조4000억원과 영업이익 1507억원이다. 매출액은 전년 동기 대비 31.4% 상승하나 영업이익은 12.1% 감소할 전망이다. 사업부문별 국내외 고른 매출 증가세가 예상되지만 원자재 가격 상승에 따른 국내 원가율 부담이 지속된다는 점에서 부진한 실적이 전망된다.

현대건설은 원가율을 관리하기 위해 수주 잔고를 바탕으로 선별적 수주를 추진하고 리스크 관리 돌입할 전망이다. 누적 수주 잔고는 창사 이래 최대 규모인 90조283억원으로 약 4년 3개월치 일감에 해당한다.

미착공 PF의 상당 부분은 준자체사업인 CJ 가양동과 남산 힐튼 호텔 부지 등으로 이뤄졌다. 이들 사업이 분양을 시작하면 수익성은 일부 개선될 전망이다. 현대엔지니어링이 실적 회복과 해외 수주 여부를 이뤄낼 경우 재무구조는 더욱 탄탄해질 것으로 보인다.

국내 마진의 경우 주택 매출 비중이 증가하면서 매출 성장으로 인한 개선세가 예상된다. 에스오일 샤힌 프로젝트가 매출로 인식되면 주택 부문의 원가부담을 일정 부분 상쇄할 전망이다.

5일 업계에 따르며 현대건설은 지난해 연결 기준 매출원가율 92%를 기록했다. 매출액이 21조2300억원 가운데 매출원가가 19조7000억원 이상 차지하면서 이익을 깎아먹었다.

현대건설의 원가율은 5년 만에 최대 수준이다. 2017년 원가율 89.4%를 마지막으로 2019년 90% 초반대로 진입한 후 일정한 수준을 유지했다. 코로나로 인해 글로벌 공급망이 악화된 상황에서도 원가율을 방어했지만 지난해 원자재값 추가 상승의 여파를 견디지 못한 것으로 풀이된다.

매출원가 상승 여파로 영업이익은 지난해 5749억원으로 전년 대비 24% 가량 줄었다. 지난해 1분기 말 4.1%였던 영업이익률은 매분기 감소한 끝에 4분기 말 1.2%까지 추락했다. 실질지배력을 행사하는 종속회사인 현대엔지니어링의 원가율도 1년새 4%p 오른 95%를 기록하며 수익성이 더욱 악화됐다.

2021년 전고점을 갱신한 원자재값은 지난해 15% 가량 추가 상승했다. 톤당 봉강류 가격은 지난해 101만원으로 전년 대비 17% 늘었다. 강판류는 114만8000원으로 16% 상승했다. 건설용으로 쓰이는 레미콘과 시멘트는 각 7만7200원, 8만1250원으로 전년 대비 17%, 20%씩 늘었다.

현대건설은 한동안 공급망 악화에도 현대제철과 현대스틸산업 등 관계사로부터 원자재를 매입해 원가율을 방어했다. 범현대가로 분류되는 현대리바트와 현대엘리베이터, KCC와의 계약을 통해 매입처를 다각화했다. 매입 규모가 큰 만큼 구매자의 바게닝 효과를 활용한 셈이다.

업계에선 현대건설이 당분간 높은 원가율을 유지할 것으로 예상했다. KB증권과 이베스트투자증권, 현대차증권 등은 올해 현대건설의 원가율은 평균 92%로 예상했고 2024년부터 91% 후반대로 하락할 것이라고 전망했다.

KB증권의 1분기 컨세서스는 매출액 5조4000억원과 영업이익 1507억원이다. 매출액은 전년 동기 대비 31.4% 상승하나 영업이익은 12.1% 감소할 전망이다. 사업부문별 국내외 고른 매출 증가세가 예상되지만 원자재 가격 상승에 따른 국내 원가율 부담이 지속된다는 점에서 부진한 실적이 전망된다.

현대건설은 원가율을 관리하기 위해 수주 잔고를 바탕으로 선별적 수주를 추진하고 리스크 관리 돌입할 전망이다. 누적 수주 잔고는 창사 이래 최대 규모인 90조283억원으로 약 4년 3개월치 일감에 해당한다.

미착공 PF의 상당 부분은 준자체사업인 CJ 가양동과 남산 힐튼 호텔 부지 등으로 이뤄졌다. 이들 사업이 분양을 시작하면 수익성은 일부 개선될 전망이다. 현대엔지니어링이 실적 회복과 해외 수주 여부를 이뤄낼 경우 재무구조는 더욱 탄탄해질 것으로 보인다.

국내 마진의 경우 주택 매출 비중이 증가하면서 매출 성장으로 인한 개선세가 예상된다. 에스오일 샤힌 프로젝트가 매출로 인식되면 주택 부문의 원가부담을 일정 부분 상쇄할 전망이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >