두나무, 코인 따라 들쑥날쑥…불안정한 영업현금 창출력

③가상자산 업황 따라 변동 심해, 예수금 포함 탓 '현금창출력'도 가려져

편집자주

비상장사는 공개하는 재무정보가 제한적임에도 필요로 하는 곳은 있다. 고객사나 협력사, 금융기관 등 이해관계자들이 거래를 위한 참고지표로 삼는다. 숨은 원석을 찾아 투자하려는 기관투자가에겐 필수적이다. THE CFO가 주요 비상장사의 재무현황을 조명한다.

두나무는 가상자산 거래, 중고명품 중개, 전문투자, 대체불가능토큰(NFT) 콘텐츠 등 각종 사업을 영위하고 있지만 수익의 대부분은 가상자산거래소(업비트)에서 나온다. 때문에 가상자산 업황에 따라 영업현금이 들쭉날쭉하다. 더구나 예수금이 현금흐름으로 잡혀 진정한 현금창출력도 알아보기 어렵다.

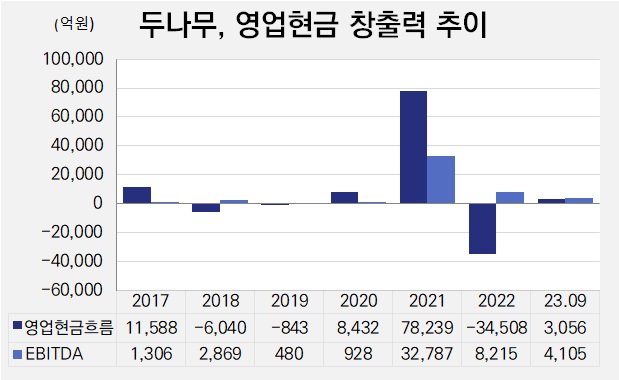

두나무의 연도별 영업현금흐름을 보면 2017년 1조1587억원을 기록했다가 2018년 마이너스(-)6040억원으로 음전환 됐다. 2021년에는 7조8239억원으로 역대급 수준을 냈다가 이듬해인 2022년에는 -3조4508억원으로 사상 최대 순유출을 기록했다.

영업현금흐름 추이가 들쭉날쭉하다. 이는 가상자산 거래 수수료가 매출의 97% 수준이라 코인시황에 따라 수익이 왔다갔다하기 때문이다. 비트코인을 비롯해 가상자산의 가격이 뛰고 시장이 뜨거워지면 거래량과 횟수가 증가, 시장이 냉각될 경우 거래가 줄면서 수익이 감소하는 구조다.

게다가 두나무의 영업현금흐름에는 예수금 증감이 반영된다. 고객들이 가상자산 거래를 위해 업비트에 맡겨놓은 돈이다. 은행의 예수금과 비슷한 개념이다. 고객 돈이기 때문에 재무제표상 부채이지만 영업현금흐름에 포함되고 있다. 이는 금융회사와 유사하다.

재무구조상으로는 금융사와 비슷하나 두나무 같은 가상자산거래소는 공정거래위원회로부터 금융업으로 인정받지 못하고 있다. 상호출자제한기업집단으로 지정됐다가 1년 만에 다시 해제된 것도 가상자산 업황에 따라 고객 예수금 증감 폭이 커지면서 자산규모가 들쭉날쭉한 탓이다.

이에 따라 두나무의 영업현금 창출력을 알려면 캐시플로에서 예수금 증감을 제외한 수치로 봐야 한다. 두나무의 작년 9월 말 기준 영업현금흐름은 3055억원인데 예수부채 증가가 725억원이다. 영업현금 순유입(+) 규모는 2700억원 정도로 유추된다는 의미다.

역대급 영업현금흐름을 기록했던 2021년의 경우 7조8239억원 가운데 4조8603억원이 예수부채 증가로 유입된 현금이다. 실제 영업현금 창출력은 3조원 정도인 셈이다. 2022년도 영업현금흐름은 3조4508억원 순유출(-)이데 그 중 2조9468억원이 예수부채 감소다. 가상자산 시황이 안 좋아지자 고객들이 돈을 빼서 나갔다는 뜻이다.

상각전영업이익(EBITDA)으로 보면 그나마 변동폭이 덜하다. 2017년에 1305억원이었다가 이듬해 코인 붐이 뜨던 2018년에는 2869억원으로 뛰었다. 가상자산 최대 호황기였던 2021년에는 3조2787억원을 찍었다가 다음해인 2022년에 8215억원으로 급감했다. 추이는 영업현금흐름과 비슷하다.

두나무가 이종사업 투자를 통해 영토를 넓히는 것도 이런 차원에서다. 자회사인 바이버를 통해 중고명품시계 거래 플랫폼을 출시하고 니치마켓 시장에 손을 댔다. 또 투자전문자회사 두나무앤파트너스를 통해 인공지능(AI), 데이터, 바이오테크 등의 스타트업 발굴에 힘쓰고 있다. 그럼에도 여전히 메인 수익처는 가상자산 거래 중개다. 아직 신사업의 수익성이 확보되지 않은 탓이다.

두나무의 연도별 영업현금흐름을 보면 2017년 1조1587억원을 기록했다가 2018년 마이너스(-)6040억원으로 음전환 됐다. 2021년에는 7조8239억원으로 역대급 수준을 냈다가 이듬해인 2022년에는 -3조4508억원으로 사상 최대 순유출을 기록했다.

영업현금흐름 추이가 들쭉날쭉하다. 이는 가상자산 거래 수수료가 매출의 97% 수준이라 코인시황에 따라 수익이 왔다갔다하기 때문이다. 비트코인을 비롯해 가상자산의 가격이 뛰고 시장이 뜨거워지면 거래량과 횟수가 증가, 시장이 냉각될 경우 거래가 줄면서 수익이 감소하는 구조다.

게다가 두나무의 영업현금흐름에는 예수금 증감이 반영된다. 고객들이 가상자산 거래를 위해 업비트에 맡겨놓은 돈이다. 은행의 예수금과 비슷한 개념이다. 고객 돈이기 때문에 재무제표상 부채이지만 영업현금흐름에 포함되고 있다. 이는 금융회사와 유사하다.

재무구조상으로는 금융사와 비슷하나 두나무 같은 가상자산거래소는 공정거래위원회로부터 금융업으로 인정받지 못하고 있다. 상호출자제한기업집단으로 지정됐다가 1년 만에 다시 해제된 것도 가상자산 업황에 따라 고객 예수금 증감 폭이 커지면서 자산규모가 들쭉날쭉한 탓이다.

이에 따라 두나무의 영업현금 창출력을 알려면 캐시플로에서 예수금 증감을 제외한 수치로 봐야 한다. 두나무의 작년 9월 말 기준 영업현금흐름은 3055억원인데 예수부채 증가가 725억원이다. 영업현금 순유입(+) 규모는 2700억원 정도로 유추된다는 의미다.

역대급 영업현금흐름을 기록했던 2021년의 경우 7조8239억원 가운데 4조8603억원이 예수부채 증가로 유입된 현금이다. 실제 영업현금 창출력은 3조원 정도인 셈이다. 2022년도 영업현금흐름은 3조4508억원 순유출(-)이데 그 중 2조9468억원이 예수부채 감소다. 가상자산 시황이 안 좋아지자 고객들이 돈을 빼서 나갔다는 뜻이다.

상각전영업이익(EBITDA)으로 보면 그나마 변동폭이 덜하다. 2017년에 1305억원이었다가 이듬해 코인 붐이 뜨던 2018년에는 2869억원으로 뛰었다. 가상자산 최대 호황기였던 2021년에는 3조2787억원을 찍었다가 다음해인 2022년에 8215억원으로 급감했다. 추이는 영업현금흐름과 비슷하다.

두나무가 이종사업 투자를 통해 영토를 넓히는 것도 이런 차원에서다. 자회사인 바이버를 통해 중고명품시계 거래 플랫폼을 출시하고 니치마켓 시장에 손을 댔다. 또 투자전문자회사 두나무앤파트너스를 통해 인공지능(AI), 데이터, 바이오테크 등의 스타트업 발굴에 힘쓰고 있다. 그럼에도 여전히 메인 수익처는 가상자산 거래 중개다. 아직 신사업의 수익성이 확보되지 않은 탓이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >