'동남아 진격' 애경케미칼, 불어난 차입해소 숙제

생산라인 확충에 전력 기울여, 외부 조달잔액 3000억 육박

편집자주

기업의 재무건전성을 종합적으로 살펴보려면 레버리지 지표와 커버리지 지표를 함께 봐야 한다. 전자는 '빚의 규모와 질'을 보여준다. 자산에서 부채와 자본이 차지하는 비중을 비롯해 부채 내 차입금의 비중과 형태 등이 나타난다. 후자는 '빚을 갚을 능력'을 보여준다. 영업활동으로 창출한 현금을 통해 이자와 원금을 상환할 능력이 있는지 확인할 수 있다. THE CFO가 레버리지 지표와 커버리지 지표를 통해 기업의 재무 상황을 진단한다.

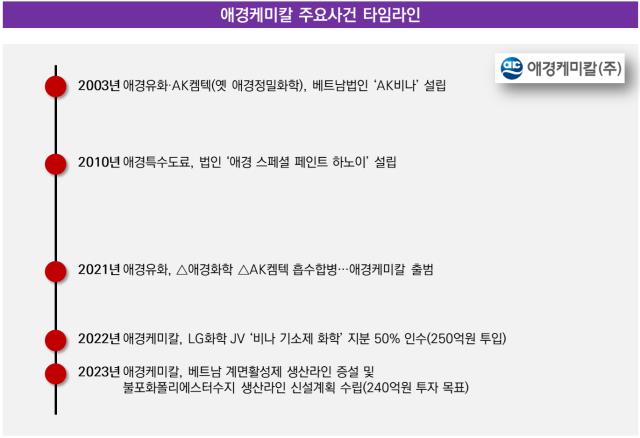

애경케미칼이 아세안(ASEAN) 시장을 개척한지 올해로 20주년을 맞았다. 회사 전신인 애경유화와 AK켐텍에서 베트남 법인을 설립한 이래 그동안 현지 공장 건립, 기업 인수 등을 전개해왔다.

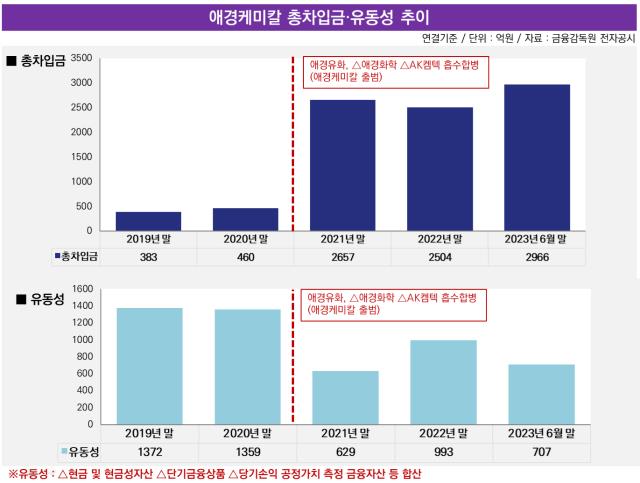

동남아로 진격하는 애경케미칼은 계면활성제, 복합수지 등의 제품 연간 양산량을 늘리는 목표를 설정하고 생산라인 확충에 공을 들이고 있다. 투자금 조달과 맞물려 재무적 부담을 해소하는 숙제가 떠오르는 모양새다. 2021년 계열사 합병을 계기로 400억원에서 2500억원까지 불어난 차입금은 올들어 3000억원에 육박하는 상황이기 때문이다.

◇계면활성제 생산, 스마트폰 도료 '투트랙' 생산

애경케미칼은 2021년에 애경유화가 애경화학과 AK켐텍을 흡수 합병하면서 출범한 기업이다. 아세안(ASEAN) 권역에 처음 발을 내디딘 건 2003년으로 거슬러 올라간다. 당시 애경그룹 경영진은 내수 중심의 사업 포트폴리오를 해외로 넓히는 필요성을 인식했다. 국내와 견줘 생산비 절감이 용이한 동남아를 적격지로 판단했다.

AK켐텍과 애경유화의 공동 출자에 힘입어 베트남 남동부 동나이(Dong Nai) 지방에 법인 'AK비나'를 론칭하는 수순으로 이어졌다. AK비나는 현지에 공장을 세우고 합성수지와 특수 페인트 양산에 나섰다. 올해 상반기 말 기준으로 애경케미칼이 AK비나를 겨냥해 누적 출자한 금액은 140억원이다.

손자회사인 '애경 스페셜 페인트 하노이' 역시 베트남에서 사업을 수행 중이다. 계열사인 애경특수도료에서 149억원을 출자해 지분 일체를 보유하고 있다. 2010년에 설립한 애경 스페셜 페인트 하노이는 스마트폰 케이스에 적용하는 플라스틱 도료를 만드는데 잔뼈가 굵다. 북부 박닌(Bac Ninh) 지역에 삼성전자 생산시설이 자리잡은 만큼 인접한 부품 협력사들에 납품하는데 방점을 찍었다.

3사 합병을 기점으로 애경케미칼은 동남아 생산능력(CAPEX) 증강 기조에 한층 가속도를 내는 모양새다. 지난해 9월에 '비나 가소제 화학(Vina Plasticizers Chemical Company)' 지분 50%를 250억원을 투입해 인수하기로 계약을 체결한 사례가 대표적이다. LG화학이 베트남 석유화학 업체와 손잡고 1995년에 설립한 조인트벤처(JV)였다.

여세를 몰아 올해는 240억원을 들여 계면활성제 생산 라인을 추가 증설하는 계획도 세웠다. 2024년까지 연간 양산 물량을 1만6000톤에서 3만9000톤으로 늘리는 목표를 수립했다. 불포화폴리에스터수지(UPR) 생산 라인도 새로 조성해 2025년부터 생산에 돌입하는 밑그림을 그렸다.

◇차입금 상환 여력 역부족, 이익률 저하 추세 '돌파구' 필요

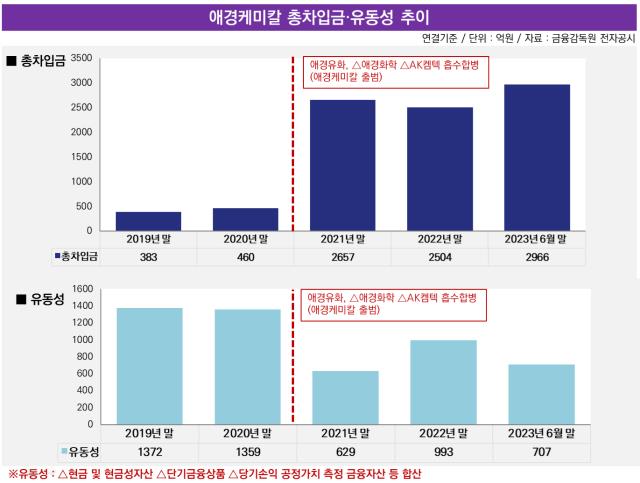

애경케미칼은 생산 교두보를 구축하는 취지에서 필요한 실탄은 외부에서 조달하면서 감당했다. 연결 기준 총차입금 규모가 방증한다. 계열 3사 합병을 기점으로 외부에서 끌어다 쓴 실탄 규모는 2020년 말 460억원에서 2021년 말 2657억원으로 5배 넘게 불어났다.

계열사 합병 이후에도 차입금 잔액은 2022년 말 2504억원, 올해 6월 말 2966억원 등으로 늘어는 흐름을 시현했다. 2년여 전과 견줘보면 11.6% 넘게 불어난 규모다. 반면 애경케미칼의 가용 유동성은 같은 기간 줄어들었다. 2020년 말 1359억원이었으나 2023년 상반기 말에는 707억원으로 4년새 48%나 감소했다.

최근 추세를 감안하면 애경케미칼은 자체적인 사업을 토대로 유동성을 축적하기 여의치 않은 상황이다. 악조건에 처한 현금창출력이 방증한다. 영업활동현금흐름(NCF)이 2021년 말 195억원 유출, 지난해 말 1370억원 유입, 올해 6월 말 121억원 유출 등으로 부침을 거듭했다. 자본적 지출과 배당 지급분을 제한 잉여현금흐름(FCF) 역시 플러스와 마이너스 숫자를 반복했다.

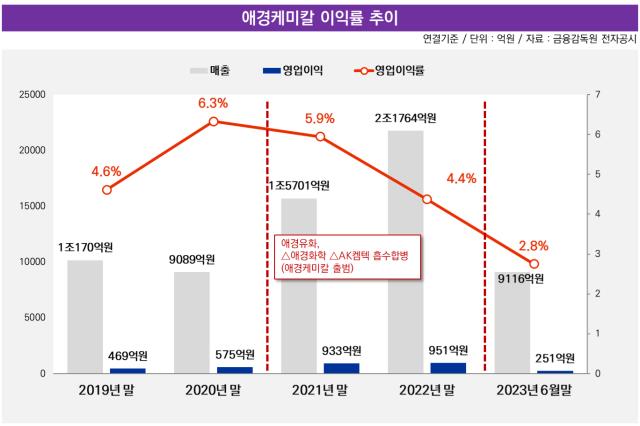

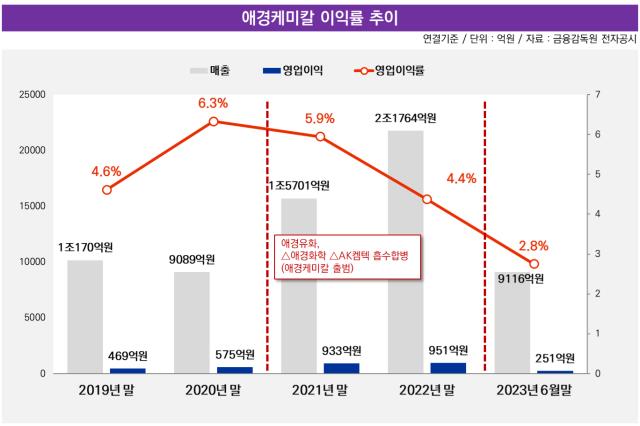

수익성 지표 역시 낮아지는 추세를 시현하기 때문에 본업으로 현금 여력을 보강하기 어려운 실정이다. 연결기준 영업이익률은 2019년 말 4.6%에서 2020년 말 6.3%로 상승했으나 이후 하향하는 흐름을 드러냈다. 올해 상반기 말 기준으로 이익률은 2.8%로 집계됐다. 이익률 우상향을 추동하는 숙제가 외부 자금 조달에 따른 부담을 완화하는 과업과 맞닿아 있는 셈이다.

동남아로 진격하는 애경케미칼은 계면활성제, 복합수지 등의 제품 연간 양산량을 늘리는 목표를 설정하고 생산라인 확충에 공을 들이고 있다. 투자금 조달과 맞물려 재무적 부담을 해소하는 숙제가 떠오르는 모양새다. 2021년 계열사 합병을 계기로 400억원에서 2500억원까지 불어난 차입금은 올들어 3000억원에 육박하는 상황이기 때문이다.

◇계면활성제 생산, 스마트폰 도료 '투트랙' 생산

애경케미칼은 2021년에 애경유화가 애경화학과 AK켐텍을 흡수 합병하면서 출범한 기업이다. 아세안(ASEAN) 권역에 처음 발을 내디딘 건 2003년으로 거슬러 올라간다. 당시 애경그룹 경영진은 내수 중심의 사업 포트폴리오를 해외로 넓히는 필요성을 인식했다. 국내와 견줘 생산비 절감이 용이한 동남아를 적격지로 판단했다.

AK켐텍과 애경유화의 공동 출자에 힘입어 베트남 남동부 동나이(Dong Nai) 지방에 법인 'AK비나'를 론칭하는 수순으로 이어졌다. AK비나는 현지에 공장을 세우고 합성수지와 특수 페인트 양산에 나섰다. 올해 상반기 말 기준으로 애경케미칼이 AK비나를 겨냥해 누적 출자한 금액은 140억원이다.

손자회사인 '애경 스페셜 페인트 하노이' 역시 베트남에서 사업을 수행 중이다. 계열사인 애경특수도료에서 149억원을 출자해 지분 일체를 보유하고 있다. 2010년에 설립한 애경 스페셜 페인트 하노이는 스마트폰 케이스에 적용하는 플라스틱 도료를 만드는데 잔뼈가 굵다. 북부 박닌(Bac Ninh) 지역에 삼성전자 생산시설이 자리잡은 만큼 인접한 부품 협력사들에 납품하는데 방점을 찍었다.

3사 합병을 기점으로 애경케미칼은 동남아 생산능력(CAPEX) 증강 기조에 한층 가속도를 내는 모양새다. 지난해 9월에 '비나 가소제 화학(Vina Plasticizers Chemical Company)' 지분 50%를 250억원을 투입해 인수하기로 계약을 체결한 사례가 대표적이다. LG화학이 베트남 석유화학 업체와 손잡고 1995년에 설립한 조인트벤처(JV)였다.

여세를 몰아 올해는 240억원을 들여 계면활성제 생산 라인을 추가 증설하는 계획도 세웠다. 2024년까지 연간 양산 물량을 1만6000톤에서 3만9000톤으로 늘리는 목표를 수립했다. 불포화폴리에스터수지(UPR) 생산 라인도 새로 조성해 2025년부터 생산에 돌입하는 밑그림을 그렸다.

◇차입금 상환 여력 역부족, 이익률 저하 추세 '돌파구' 필요

애경케미칼은 생산 교두보를 구축하는 취지에서 필요한 실탄은 외부에서 조달하면서 감당했다. 연결 기준 총차입금 규모가 방증한다. 계열 3사 합병을 기점으로 외부에서 끌어다 쓴 실탄 규모는 2020년 말 460억원에서 2021년 말 2657억원으로 5배 넘게 불어났다.

계열사 합병 이후에도 차입금 잔액은 2022년 말 2504억원, 올해 6월 말 2966억원 등으로 늘어는 흐름을 시현했다. 2년여 전과 견줘보면 11.6% 넘게 불어난 규모다. 반면 애경케미칼의 가용 유동성은 같은 기간 줄어들었다. 2020년 말 1359억원이었으나 2023년 상반기 말에는 707억원으로 4년새 48%나 감소했다.

최근 추세를 감안하면 애경케미칼은 자체적인 사업을 토대로 유동성을 축적하기 여의치 않은 상황이다. 악조건에 처한 현금창출력이 방증한다. 영업활동현금흐름(NCF)이 2021년 말 195억원 유출, 지난해 말 1370억원 유입, 올해 6월 말 121억원 유출 등으로 부침을 거듭했다. 자본적 지출과 배당 지급분을 제한 잉여현금흐름(FCF) 역시 플러스와 마이너스 숫자를 반복했다.

수익성 지표 역시 낮아지는 추세를 시현하기 때문에 본업으로 현금 여력을 보강하기 어려운 실정이다. 연결기준 영업이익률은 2019년 말 4.6%에서 2020년 말 6.3%로 상승했으나 이후 하향하는 흐름을 드러냈다. 올해 상반기 말 기준으로 이익률은 2.8%로 집계됐다. 이익률 우상향을 추동하는 숙제가 외부 자금 조달에 따른 부담을 완화하는 과업과 맞닿아 있는 셈이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >