일본 파트너 떠난 애경바이오팜, 현금창출력 고민

마루하니치로 향 매출 축소…시설자금 대출에 차입금 증가

편집자주

기업의 재무건전성을 종합적으로 살펴보려면 레버리지 지표와 커버리지 지표를 함께 봐야 한다. 전자는 '빚의 규모와 질'을 보여준다. 자산에서 부채와 자본이 차지하는 비중을 비롯해 부채 내 차입금의 비중과 형태 등이 나타난다. 후자는 '빚을 갚을 능력'을 보여준다. 영업활동으로 창출한 현금을 통해 이자와 원금을 상환할 능력이 있는지 확인할 수 있다. THE CFO가 레버리지 지표와 커버리지 지표를 통해 기업의 재무 상황을 진단한다.

애경케미칼은 2022년 9월 조인트벤처(JV) 파트너인 일본 마루하니치로가 보유하고 있던 애경바이오팜(옛 AK&MN바이오팜) 지분 40%를 사들였다. 홀로서기 사실상 첫 해였던 지난해 마루하니치로에 대한 매출액이 사라지는 등 영향으로 매출액과 영업이익이 동반 감소했다. 반면 시설자금대출을 새로 일으키면서 재무건전성 약화와 이자부담 증가를 떠안아야 했다.

오메가3 원료의약품(API) 제조업체인 애경바이오팜은 애초 애경케미칼(옛 애경유화)과 일본 식품업체 마루하니치로의 조인트벤처였다. 2022년 8월까지만 해도 애경케미칼과 마루하니치로가 지분 40%씩 보유했다. 2022년 9월 애경케미칼이 마루하니치로 보유분 전량을 97억원에 사들이면서 애경바이오팜 지분 80%를 보유하게 됐다.

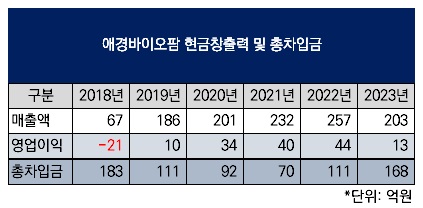

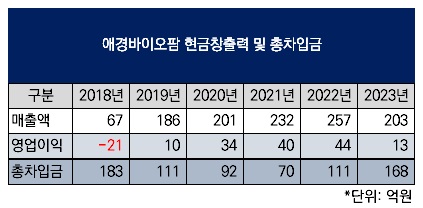

지난해 애경바이오팜의 홀로서기는 현금창출력에 영향을 미쳤다. 애경케미칼이 마루하니치로 보유분을 취득하기 직전인 2021년 애경바이오팜 전체 매출액은 232억원이었다. 이중 마루하니치로(76억원)와 애경케미칼(13억원) 등 특수관계자에 대한 매출액이 89억원이었다.

하지만 애경케미칼이 마루하니치로 보유분을 취득한 이후인 지난해는 마루하니치로에 대한 매출액이 67억원으로 감소했다. 애경케미칼에 대한 매출액도 6억원으로 줄었다. 이는 전체 매출액이 203억원으로 감소하는 한 가지 계기가 됐다. 여기에 제조원가 등 매출원가와 판관비를 유의미한 수준으로 줄이지 못하면서 현금흐름의 근간이 되는 영업이익이 지난해 13억원으로 감소했다. 2021년 40억원, 2022년 44억원에 비해 줄었다.

현금창출력 약화는 차입 증가를 부채질했다. 지난해말 총차입금은 168억원으로 불어났다. 영업이익 적자(-21억원)를 기록한 여파로 총차입금이 183억원까지 불어났던 2018년 이후 5년 만에 가장 높은 수준이다.

지난해말 기준 차입금 구성을 보면 총차입금 168억원 중 단기차입금이 108억원으로 높은 비중을 차지했으며 나머지는 장기차입금 60억원이었다. 하지만 2022년말과 비교해보면 단기차입금은 오히려 소폭 줄어든 반면 장기차입금은 큰폭 늘었다.

이는 지난해 신규 단기차입을 줄인 반면 장기차입금으로 분류되는 60억원 규모 시설자금 대출을 새로 일으켰기 때문이다. 이 때문에 차입금의존도는 2022년말 28.0%에서 지난해말 35.6%로 상승했지만 단기차입금의존도는 같은 기간 28.0%에서 22.9%로 하락했다.

애경바이오팜은 차입금 조달을 위해 다양한 자산을 담보로 제공하고 있다. 2012년 8월 90억원 규모 유상증자 이래로 추가 유상증자는 없었다. 모회사인 애경케미칼이 대여금을 제공하고 있지도 않다. 애경케미칼이 지난해말 기준 대여금을 제공하고 있는 사례는 AK플라자(옛 AK S&D)에 대한 500억원뿐이다.

수출입은행으로부터의 3억원 규모 수출성장자금대출(단기차입금)에 39억원(담보설정액 기준) 규모 재고자산이 담보로 제공됐다. 산업은행으로부터의 30억원 규모 운영자금대출(단기차입금)과 60억원 규모 시설자금대출(장기차입금)에는 252억원 규모 공장 건물과 설비가 담보로 제공됐다. 산업은행으로부터의 대출약정 한도는 210억원이다.

차입금이 불어나면서 지난해말 부채총계는 235억원으로 늘었다. 여기에 당기순이익이 5억원에 그친 영향으로 자본총계는 237억원으로 증가하는 데 그쳤다. 이 때문에 부채비율은 2022년말 74.2%에서 99.0%으로 상승했다.

차입금 증가에 따른 이자비용 증가도 풀어야 할 과제다. 2022년 3억원이었던 이자비용은 지난해 8억원으로 늘었다. 반면 영업이익이 13억원으로 줄어들면서 이자비용 감내능력을 보여주는 이자보상배율(영업이익/이자비용)이 2022년 13.0배에서 지난해 1.7배까지 추락했다. 영업이익의 절반 이상을 이자비용 충당에 써야 한다는 의미다. 이자보상배율은 낮을수록 이자비용 감내능력이 떨어진다.

오메가3 원료의약품(API) 제조업체인 애경바이오팜은 애초 애경케미칼(옛 애경유화)과 일본 식품업체 마루하니치로의 조인트벤처였다. 2022년 8월까지만 해도 애경케미칼과 마루하니치로가 지분 40%씩 보유했다. 2022년 9월 애경케미칼이 마루하니치로 보유분 전량을 97억원에 사들이면서 애경바이오팜 지분 80%를 보유하게 됐다.

지난해 애경바이오팜의 홀로서기는 현금창출력에 영향을 미쳤다. 애경케미칼이 마루하니치로 보유분을 취득하기 직전인 2021년 애경바이오팜 전체 매출액은 232억원이었다. 이중 마루하니치로(76억원)와 애경케미칼(13억원) 등 특수관계자에 대한 매출액이 89억원이었다.

하지만 애경케미칼이 마루하니치로 보유분을 취득한 이후인 지난해는 마루하니치로에 대한 매출액이 67억원으로 감소했다. 애경케미칼에 대한 매출액도 6억원으로 줄었다. 이는 전체 매출액이 203억원으로 감소하는 한 가지 계기가 됐다. 여기에 제조원가 등 매출원가와 판관비를 유의미한 수준으로 줄이지 못하면서 현금흐름의 근간이 되는 영업이익이 지난해 13억원으로 감소했다. 2021년 40억원, 2022년 44억원에 비해 줄었다.

현금창출력 약화는 차입 증가를 부채질했다. 지난해말 총차입금은 168억원으로 불어났다. 영업이익 적자(-21억원)를 기록한 여파로 총차입금이 183억원까지 불어났던 2018년 이후 5년 만에 가장 높은 수준이다.

지난해말 기준 차입금 구성을 보면 총차입금 168억원 중 단기차입금이 108억원으로 높은 비중을 차지했으며 나머지는 장기차입금 60억원이었다. 하지만 2022년말과 비교해보면 단기차입금은 오히려 소폭 줄어든 반면 장기차입금은 큰폭 늘었다.

이는 지난해 신규 단기차입을 줄인 반면 장기차입금으로 분류되는 60억원 규모 시설자금 대출을 새로 일으켰기 때문이다. 이 때문에 차입금의존도는 2022년말 28.0%에서 지난해말 35.6%로 상승했지만 단기차입금의존도는 같은 기간 28.0%에서 22.9%로 하락했다.

애경바이오팜은 차입금 조달을 위해 다양한 자산을 담보로 제공하고 있다. 2012년 8월 90억원 규모 유상증자 이래로 추가 유상증자는 없었다. 모회사인 애경케미칼이 대여금을 제공하고 있지도 않다. 애경케미칼이 지난해말 기준 대여금을 제공하고 있는 사례는 AK플라자(옛 AK S&D)에 대한 500억원뿐이다.

수출입은행으로부터의 3억원 규모 수출성장자금대출(단기차입금)에 39억원(담보설정액 기준) 규모 재고자산이 담보로 제공됐다. 산업은행으로부터의 30억원 규모 운영자금대출(단기차입금)과 60억원 규모 시설자금대출(장기차입금)에는 252억원 규모 공장 건물과 설비가 담보로 제공됐다. 산업은행으로부터의 대출약정 한도는 210억원이다.

차입금이 불어나면서 지난해말 부채총계는 235억원으로 늘었다. 여기에 당기순이익이 5억원에 그친 영향으로 자본총계는 237억원으로 증가하는 데 그쳤다. 이 때문에 부채비율은 2022년말 74.2%에서 99.0%으로 상승했다.

차입금 증가에 따른 이자비용 증가도 풀어야 할 과제다. 2022년 3억원이었던 이자비용은 지난해 8억원으로 늘었다. 반면 영업이익이 13억원으로 줄어들면서 이자비용 감내능력을 보여주는 이자보상배율(영업이익/이자비용)이 2022년 13.0배에서 지난해 1.7배까지 추락했다. 영업이익의 절반 이상을 이자비용 충당에 써야 한다는 의미다. 이자보상배율은 낮을수록 이자비용 감내능력이 떨어진다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >