KT스카이라이프, HCN 인수 얻은 것과 잃은 것

⑧HCN 가입자 바탕 매출 증가…영업권 추가손상 여부 주목

편집자주

사업부는 기업을, 기업은 기업집단을 이룬다. 기업집단의 규모가 커질수록 영위하는 사업의 영역도 넓어진다. 기업집단 내 계열사들의 관계와 재무적 연관성도 보다 복잡해진다. THE CFO는 기업집단의 지주사를 비롯해 주요 계열사들을 재무적으로 분석하고, 각 기업집단의 재무 키맨들을 조명한다.

KT스카이라이프는 유료방송 경쟁력 강화를 위해 2021년 종합유선방송사업자(SO) HCN 경영권 인수에 5000억원이 넘는 자금을 투입했다. HCN이 확보한 가입자를 바탕으로 연결 기준 매출액이 크게 증가했으며 인수를 위해 일으켰던 차입금도 순차적으로 상환하고 있다.

다만 유선방송시장의 비우호적인 영업환경에 따라 HCN 인수로 발생한 2500억원이 넘는 영업권에 대해 지난해 240억원의 손상차손을 인식했다. 향후 추가 상각이 발생할 경우 실적에도 부정적인 영향을 미칠 수 있다.

◇KT스카이라이프 경쟁력 강화책 HCN 인수…5151억 투입

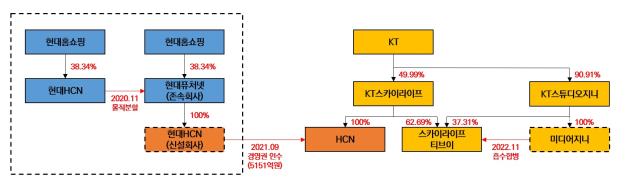

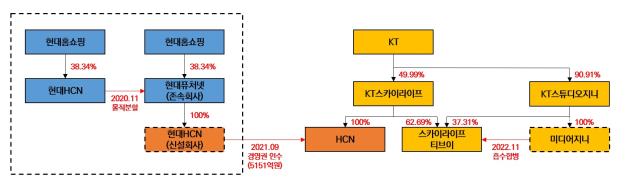

KT스카이라이프는 KT의 위성방송서비스 자회사다. 2001년 1월 설립 당시 한국방송공사(KBS)와 문화방송(MBC) 등 다수 방송업자와 공동출자해 KT는 최대주주이면서도 지분율이 15%에 불과했지만 잇따른 유상증자로 현재 지분율 49.99%에 이르렀다.

방송시장은 크게 지상파방송(KBS·MBC·SBS)과 유료방송 시장으로 구분할 수 있는데 유료방송시장은 다시 종합유선방송, 위성방송, IPTV 시장으로 나뉜다. KT는 KT스카이라이프를 출범시켜 위성방송서비스를 시작했고 이후 2009년 1월 IPTV 서비스에도 자체적으로 진출하면서 유료방송 시장에서 보폭을 넓혔다.

하지만 유료방송시장을 IPTV가 주도하면서 위성방송서비스는 경쟁력이 하락하고 있었다. 위성이동멀티미디어사업자인 SK텔링크가 2012년 8월 서비스를 종료하면서 KT스카이라이프는 유일한 위성방송사업자로 남았지만 결합상품 가입자 감소와 가입자당 평균수익(ARPU) 정체에 직면해야 했다.

KT그룹이 KT스카이라이프 경쟁력 강화를 위해 선택한 방법이 종합유선방송서비스를 붙여 덩치를 키우는 것이다. KT스카이라이프는 2021년 9월 종합유선방송사업자(SO) HCN 지분 100% 인수에 5151억원을 쏟아부었다.

HCN의 모태는 현대홈쇼핑 자회사(지분율 38.34%) 현대HCN이다. 당시 현대HCN은 사업재편을 추진하고 있었다. 2020년 10월 SKC로부터 SK바이오랜드 경영권 지분 27.94%를 1153억원에 인수하면서 화장품 원료 제조사업에 진출한 것이 대표적이다. 현대HCN은 종합유선방송 사업 매각을 위해 2020년 11월 방송·통신사업부문을 물적분할해 현대HCN을 신설하고 디지털 사이니지·기업메시징 사업은 존속시켜 현대퓨처넷으로 탈바꿈했다.

KT스카이라이프가 인수한 것이 신설회사 현대HCN이다. 당시 현대백화점그룹은 현대HCN과 함께 현대퓨처넷의 또다른 자회사인 방송채널사용사업자(PP) 현대미디어를 패키지딜로 매각했다. 현대미디어 지분 100%는 KT의 또다른 자회사 KT스튜디오지니가 308억원에 사갔다. 미디어지니로 간판을 바꿔 단 현대미디어는 지난해 11월 KT스카이라이프의 방송채널사용사업(PP) 자회사 스카이라이프티브이에 흡수합병됐다.

◇HCN 가입자 바탕 매출 증가…영업권 추가손상 여부 주목

HCN 인수 효과는 즉시 나타났다. 먼저 KT그룹은 IPTV(KT)-위성방송(KT스카이라이프)-종합유선방송(HCN)의 유형별 유료방송 사업을 계열 내에 모두 확보하면서 비통신부문 경쟁력을 강화하게 됐다. 비통신부문 강화는 구현모 전 KT 대표이사 사장 때 주창돼 김영섭 KT 대표이사 사장까지 계승되고 있는 KT 핵심 사업전략이다.

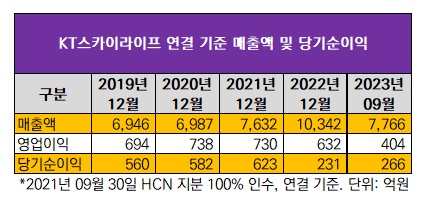

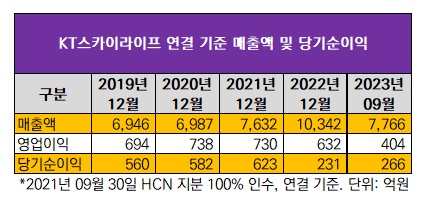

여기에 HCN이 지난해 별도 기준 2494억원의 매출액을 달성하면서 KT스카이라이프의 연결 기준 매출액이 1조342억원으로 크게 뛰었다. KT스카이라이프 2022년 사업보고서에 따르면 지난해 상반기 기준 HCN 가입자(6개월 평균 단말장치·단자 기준)는 127만명으로 전체 SO 시장 점유율 9.9%를 기록, LG헬로비전(29.2%), SK브로드밴드(케이블방송·22.2%), 딜라이브(15.6%) 등에 이어 상위 5위에 올라있다.

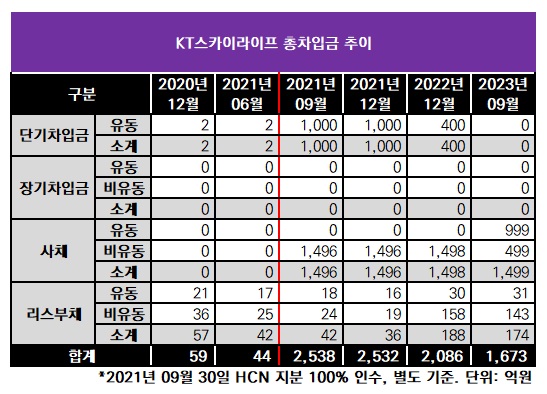

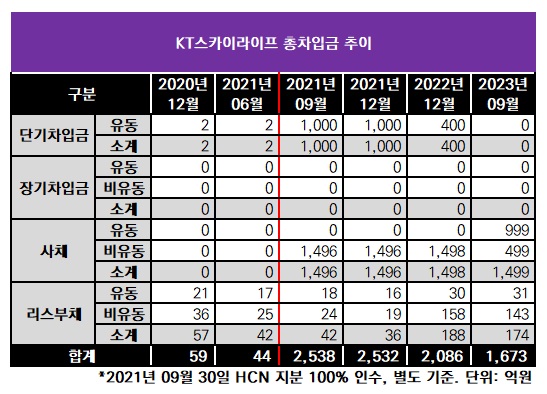

다만 KT스카이라이프는 HCN을 인수하면서 실질적인 무차입경영을 끝냈다. KT스카이라이프는 HCN 인수 직전인 2021년 2분기말까지만 해도 총차입금(리스부채 포함)은 단기차입금 2억원과 리스부채(유동·비유동 합산) 42억원을 포함한 44억원에 불과했다. 리스부채를 반영하더라도 차입금의존도는 0.5%에 불과해 실질적인 무차입경영을 이어왔다.

하지만 HCN 인수를 위해 1000억원 규모 기업어음(CP)과 합산 1500억원 규모 공모채를 발행했다. 공모채는 3년물 1000억원과 5년물 500억원으로 조달했다. HCN 지분 인수에 5151억원의 거금이 소요된 탓이다. 이 때문에 HCN 인수 직후인 2021년 3분기말 총차입금이 2538억원(리스부채 42억원 포함)으로 급증하면서 차입금의존도도 22.8%로 뛰어올랐다.

다만 KT스카이라이프는 양호한 현금창출력을 바탕으로 총차입금을 줄여나가고 있다. 올해 3분기말 기준 총차입금은 공모채(유동·비유동 합산) 1499억원과 리스부채 174억원을 포함한 1673억원으로 감소했다. 올해 들어 기업어음을 모두 상환한 덕분이다. 이 때문에 차입금의존도도 14.6%로 하락한 상태다.

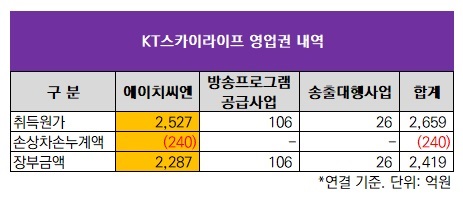

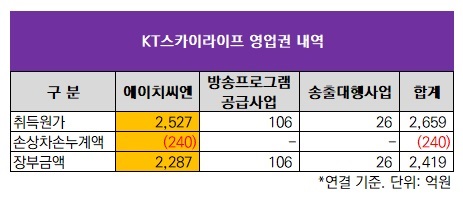

KT스카이라이프는 HCN 지분 인수에 따른 이전대가 5151억원 중 2527억원을 영업권으로 분류했다. 이전대가와 순자산 공정가치(2624억원)의 차이를 영업권으로 인식한 것이다. 영업권은 연결 기준 무형자산에 포함된다.

KT스카이라이프는 지난해 HCN 영업권에 대해 240억원의 손상차손을 인식했다. 유선방송시장의 비우호적인 영업환경을 감안한 결정이었다. 영업권 손상차손은 기타비용으로 분류된다. 이 때문에 지난해 연결 기준 당기순이익이 231억원으로 줄어드는 결정적인 원인이 됐다.

HCN 영업권으로 여전히 2287억원이 반영돼있다. 올해는 3분기까지 영업권에 대해 추가적인 손상차손을 인식하지 않았다. 다만 향후 영업권이 추가 상각된다면 실적에 부정적일 수 있다.

다만 유선방송시장의 비우호적인 영업환경에 따라 HCN 인수로 발생한 2500억원이 넘는 영업권에 대해 지난해 240억원의 손상차손을 인식했다. 향후 추가 상각이 발생할 경우 실적에도 부정적인 영향을 미칠 수 있다.

◇KT스카이라이프 경쟁력 강화책 HCN 인수…5151억 투입

KT스카이라이프는 KT의 위성방송서비스 자회사다. 2001년 1월 설립 당시 한국방송공사(KBS)와 문화방송(MBC) 등 다수 방송업자와 공동출자해 KT는 최대주주이면서도 지분율이 15%에 불과했지만 잇따른 유상증자로 현재 지분율 49.99%에 이르렀다.

방송시장은 크게 지상파방송(KBS·MBC·SBS)과 유료방송 시장으로 구분할 수 있는데 유료방송시장은 다시 종합유선방송, 위성방송, IPTV 시장으로 나뉜다. KT는 KT스카이라이프를 출범시켜 위성방송서비스를 시작했고 이후 2009년 1월 IPTV 서비스에도 자체적으로 진출하면서 유료방송 시장에서 보폭을 넓혔다.

하지만 유료방송시장을 IPTV가 주도하면서 위성방송서비스는 경쟁력이 하락하고 있었다. 위성이동멀티미디어사업자인 SK텔링크가 2012년 8월 서비스를 종료하면서 KT스카이라이프는 유일한 위성방송사업자로 남았지만 결합상품 가입자 감소와 가입자당 평균수익(ARPU) 정체에 직면해야 했다.

KT그룹이 KT스카이라이프 경쟁력 강화를 위해 선택한 방법이 종합유선방송서비스를 붙여 덩치를 키우는 것이다. KT스카이라이프는 2021년 9월 종합유선방송사업자(SO) HCN 지분 100% 인수에 5151억원을 쏟아부었다.

HCN의 모태는 현대홈쇼핑 자회사(지분율 38.34%) 현대HCN이다. 당시 현대HCN은 사업재편을 추진하고 있었다. 2020년 10월 SKC로부터 SK바이오랜드 경영권 지분 27.94%를 1153억원에 인수하면서 화장품 원료 제조사업에 진출한 것이 대표적이다. 현대HCN은 종합유선방송 사업 매각을 위해 2020년 11월 방송·통신사업부문을 물적분할해 현대HCN을 신설하고 디지털 사이니지·기업메시징 사업은 존속시켜 현대퓨처넷으로 탈바꿈했다.

KT스카이라이프가 인수한 것이 신설회사 현대HCN이다. 당시 현대백화점그룹은 현대HCN과 함께 현대퓨처넷의 또다른 자회사인 방송채널사용사업자(PP) 현대미디어를 패키지딜로 매각했다. 현대미디어 지분 100%는 KT의 또다른 자회사 KT스튜디오지니가 308억원에 사갔다. 미디어지니로 간판을 바꿔 단 현대미디어는 지난해 11월 KT스카이라이프의 방송채널사용사업(PP) 자회사 스카이라이프티브이에 흡수합병됐다.

◇HCN 가입자 바탕 매출 증가…영업권 추가손상 여부 주목

HCN 인수 효과는 즉시 나타났다. 먼저 KT그룹은 IPTV(KT)-위성방송(KT스카이라이프)-종합유선방송(HCN)의 유형별 유료방송 사업을 계열 내에 모두 확보하면서 비통신부문 경쟁력을 강화하게 됐다. 비통신부문 강화는 구현모 전 KT 대표이사 사장 때 주창돼 김영섭 KT 대표이사 사장까지 계승되고 있는 KT 핵심 사업전략이다.

여기에 HCN이 지난해 별도 기준 2494억원의 매출액을 달성하면서 KT스카이라이프의 연결 기준 매출액이 1조342억원으로 크게 뛰었다. KT스카이라이프 2022년 사업보고서에 따르면 지난해 상반기 기준 HCN 가입자(6개월 평균 단말장치·단자 기준)는 127만명으로 전체 SO 시장 점유율 9.9%를 기록, LG헬로비전(29.2%), SK브로드밴드(케이블방송·22.2%), 딜라이브(15.6%) 등에 이어 상위 5위에 올라있다.

다만 KT스카이라이프는 HCN을 인수하면서 실질적인 무차입경영을 끝냈다. KT스카이라이프는 HCN 인수 직전인 2021년 2분기말까지만 해도 총차입금(리스부채 포함)은 단기차입금 2억원과 리스부채(유동·비유동 합산) 42억원을 포함한 44억원에 불과했다. 리스부채를 반영하더라도 차입금의존도는 0.5%에 불과해 실질적인 무차입경영을 이어왔다.

하지만 HCN 인수를 위해 1000억원 규모 기업어음(CP)과 합산 1500억원 규모 공모채를 발행했다. 공모채는 3년물 1000억원과 5년물 500억원으로 조달했다. HCN 지분 인수에 5151억원의 거금이 소요된 탓이다. 이 때문에 HCN 인수 직후인 2021년 3분기말 총차입금이 2538억원(리스부채 42억원 포함)으로 급증하면서 차입금의존도도 22.8%로 뛰어올랐다.

다만 KT스카이라이프는 양호한 현금창출력을 바탕으로 총차입금을 줄여나가고 있다. 올해 3분기말 기준 총차입금은 공모채(유동·비유동 합산) 1499억원과 리스부채 174억원을 포함한 1673억원으로 감소했다. 올해 들어 기업어음을 모두 상환한 덕분이다. 이 때문에 차입금의존도도 14.6%로 하락한 상태다.

KT스카이라이프는 HCN 지분 인수에 따른 이전대가 5151억원 중 2527억원을 영업권으로 분류했다. 이전대가와 순자산 공정가치(2624억원)의 차이를 영업권으로 인식한 것이다. 영업권은 연결 기준 무형자산에 포함된다.

KT스카이라이프는 지난해 HCN 영업권에 대해 240억원의 손상차손을 인식했다. 유선방송시장의 비우호적인 영업환경을 감안한 결정이었다. 영업권 손상차손은 기타비용으로 분류된다. 이 때문에 지난해 연결 기준 당기순이익이 231억원으로 줄어드는 결정적인 원인이 됐다.

HCN 영업권으로 여전히 2287억원이 반영돼있다. 올해는 3분기까지 영업권에 대해 추가적인 손상차손을 인식하지 않았다. 다만 향후 영업권이 추가 상각된다면 실적에 부정적일 수 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >