'투자지표 꼴찌' 아세아시멘트, 저평가 해소할 수 있을까

①PER·PBR 시멘트 업계 최하위, 주주환원 확대로 기업가치 제고 시동

편집자주

바야흐로 '주주 전성시대'가 열렸다. 지금까지 투자 규모가 작은 소액주주를 소위 '개미'로 불렀지만 지금은 상황이 180도 달라졌다. 이들은 기업 경영에 크고 작은 영향력을 행사하기 시작했다. 기업들은 기업공개(IR), 배당 강화, 자사주 활용 등 주주가치를 높이기 위한 정책에 힘주고 있다. 더벨이 기업의 주주 친화력(friendship)을 분석해봤다.

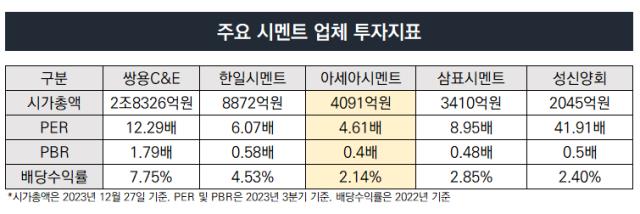

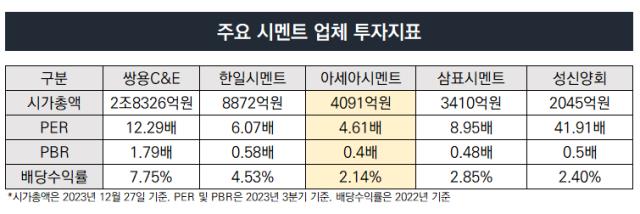

아세아시멘트는 국내 3위 시멘트 업체다. 연간 매출은 물론 시가총액, 자산규모 등 다양한 방면에서 쌍용C&E, 한일시멘트 다음에 위치해있다. 하지만 기업에 대한 시장의 평가를 살펴볼 수 있는 주가순자산비율(PBR)·주가수익비율(PER) 등 투자지표에서는 시멘트 업계에서 꼴찌를 달리고 있는 모습이다.

시멘트 사업 자체가 시장에서 선호도가 그리 높지는 않다. 다른 시멘트 기업들도 기업가치 저평가에 시달리고 있기는 마찬가지지만 아세아시멘트에 대한 평가가 가장 박한 것도 사실이다. 시장에서는 아세아시멘트가 이제껏 보여온 소극적인 주주환원 정책이 기업가치 제고를 가로막는 요인이라고 보곤 했다. 아세아시멘트가 최근 주주환원 정책을 발표한 것도 이런 배경에서였다.

◇사업 경쟁력 확보했지만 이어진 저평가

기업가치 제고의 가장 기본이 되는 사안은 아무래도 기업이 갖춘 경쟁력이다. 시멘트 업계에서 아세아시멘트의 경쟁력은 결코 뒤떨어지는 편이 아니다. 2018년 한라시멘트를 인수하며 규모의 경제를 갖춘 이후 19% 수준의 시장점유율로 3위를 공고히 했다. 특히 내륙에만 공장을 보유했던 아세아시멘트가 연안 소재의 옥계공장을 보유한 한라시멘트를 소유하게 되며 수출 용이성을 갖추게 됐다.

순환연료 대체율도 2021년 기준 아세아시멘트 44.8%, 한라시멘트 22.1% 수준이었다. 같은 시기 쌍용C&E의 대체율이 39%, 한일시멘트가 34.3%로 나타났다. 한라시멘트의 대체율이 낮기는 하지만 아세아시멘트 자체만 보면 순환연료 대체 사업이 선두기업보다 빠른 속도로 진행되고 있다. 수익성도 높은 편이다. 지난해 기준 쌍용C&E와 한일시멘트의 영업이익률이 각각 9.7%, 7.9%였는데 아세아시멘트는 11.3%의 영업이익률을 기록하며 높은 수익성을 보였다.

이처럼 탄탄한 사업 기반을 갖췄음에도 시장에서 평가하는 아세아시멘트의 기업가치는 냉정했다. 아세아시멘트의 PER은 올 3분기 기준 4.6배로 동종업계 평균 PER(10.7배)을 하회하는 수준을 넘어 주요 시멘트 업체 중 가장 낮았다. PBR 역시 0.4배에 불과했다.

시장에서는 아세아시멘트의 주주환원 정책을 기업가치를 끌어내린 주요 원인이라고 진단해왔다. 배당을 살펴보면 아세아시멘트의 소극성이 극명하게 드러난다. 지난해 아세아시멘트의 연결 배당성향은 13.8%로 나타났다. 같은 기간 쌍용C&E의 배당성향은 173%, 한일시멘트의 배당성향은 51%, 삼표시멘트의 배당성향은 32%였다.

미비한 주주환원 정책과 기업가치 저평가가 이어지고 있는 아세아시멘트의 상황은 자산운용사들이 펼치는 행동주의의 명분이 되기 쉽다. 실제 VIP자산운용은 2021년 9월 아세아시멘트의 지분 5% 이상을 취득하고 주식 보유목적을 '일반투자'라고 밝혔다. 경영권에 영향력을 행사하지 않는 단순투자와 달리 일반투자는 경영권에 영향을 미치지 않는 선에서 주주권을 행사할 수 있는 단계로 인식된다. VIP자산운용은 주주환원 확대를 꾸준히 요구해 왔다.

◇주주환원 확대, 저평가 극복 열쇠?

VIP자산운용이 행동주의를 벌이기 시작하며 아세아시멘트는 배당금을 확대하고 액면분할을 실시하는 등 주주환원을 점진적으로 확대해 왔다. 여기에 더해 아세아시멘트는 최근 처음으로 주주환원 정책을 발표했다.

올해와 내년 사업연도까지 적용되는 정책으로 별도 재무제표 기준 비경상 이익을 제외한 당기순이익의 40% 이상을 주주환원 재원으로 활용하겠다고 밝혔다. 구체적으로는 △중간배당으로 주당 30원 이상 지급 △결산배당 실시 △2023년 120억원 규모 자사주 매입, 2024년 100억원 규모 자사주 매입 △매입한 자사주 전량 소각 등의 내용이 담겼다.

아세아시멘트가 적극적인 주주환원으로 저평가 상태를 벗어날지 주목된다. 동종업계 1위인 쌍용C&E의 경우 PER은 12.3배, PBR은 1.8배로 계산됐다. 시멘트 업계뿐만 아니라 우리나라 증시에 상장된 기업들 평균보다 지표가 높은 수준으로 나타났다. 지난해 기준 코스피 200 기업의 PER은 11.3배, PBR은 0.9배에 불과했다.

시멘트 업계에서는 쌍용C&E가 몸값을 높일 수 있었던 이유가 선진적인 주주환원 정책에 있었다고 보고 있다. 실제 쌍용C&E의 기업가치가 변곡점을 맞은 시점은 사모펀드(PEF) 운용사 한앤컴퍼니(한앤코)에 인수된 이후다. 2016년 쌍용C&E를 인수한 한앤코는 이듬해인 2017년 분기배당을 도입했다. 또 이익잉여금으로 전환된 자본준비금을 배당재원으로 이용하는 방식을 통해 실질배당수익률을 높였다. 이런 방식을 통해 쌍용C&E는 매년 연결 당기순이익의 100%를 훌쩍 상회하는 금액을 배당금으로 지급하고 있다.

또 2020년에는 주주가치 제고 목적으로 300억원 규모의 자사주 매입을 실시했다. 올들어서도 200억원 규모의 자사주 매입 및 소각을 진행하는 등 주주환원에 적극적으로 나서왔다.

관련업계 관계자는 "아세아시멘트는 우리나라 시멘트 업체 중 3위 수준의 생산량 및 점유율에도 불구하고 오랜기간 저평가를 받아왔다"며 "저평가의 주요 원인인 주주환원이 개선되는 추세인 만큼 앞으로 기업가치 재평가를 기대해 볼만 할 것"이라고 관측했다.

시멘트 사업 자체가 시장에서 선호도가 그리 높지는 않다. 다른 시멘트 기업들도 기업가치 저평가에 시달리고 있기는 마찬가지지만 아세아시멘트에 대한 평가가 가장 박한 것도 사실이다. 시장에서는 아세아시멘트가 이제껏 보여온 소극적인 주주환원 정책이 기업가치 제고를 가로막는 요인이라고 보곤 했다. 아세아시멘트가 최근 주주환원 정책을 발표한 것도 이런 배경에서였다.

◇사업 경쟁력 확보했지만 이어진 저평가

기업가치 제고의 가장 기본이 되는 사안은 아무래도 기업이 갖춘 경쟁력이다. 시멘트 업계에서 아세아시멘트의 경쟁력은 결코 뒤떨어지는 편이 아니다. 2018년 한라시멘트를 인수하며 규모의 경제를 갖춘 이후 19% 수준의 시장점유율로 3위를 공고히 했다. 특히 내륙에만 공장을 보유했던 아세아시멘트가 연안 소재의 옥계공장을 보유한 한라시멘트를 소유하게 되며 수출 용이성을 갖추게 됐다.

순환연료 대체율도 2021년 기준 아세아시멘트 44.8%, 한라시멘트 22.1% 수준이었다. 같은 시기 쌍용C&E의 대체율이 39%, 한일시멘트가 34.3%로 나타났다. 한라시멘트의 대체율이 낮기는 하지만 아세아시멘트 자체만 보면 순환연료 대체 사업이 선두기업보다 빠른 속도로 진행되고 있다. 수익성도 높은 편이다. 지난해 기준 쌍용C&E와 한일시멘트의 영업이익률이 각각 9.7%, 7.9%였는데 아세아시멘트는 11.3%의 영업이익률을 기록하며 높은 수익성을 보였다.

이처럼 탄탄한 사업 기반을 갖췄음에도 시장에서 평가하는 아세아시멘트의 기업가치는 냉정했다. 아세아시멘트의 PER은 올 3분기 기준 4.6배로 동종업계 평균 PER(10.7배)을 하회하는 수준을 넘어 주요 시멘트 업체 중 가장 낮았다. PBR 역시 0.4배에 불과했다.

시장에서는 아세아시멘트의 주주환원 정책을 기업가치를 끌어내린 주요 원인이라고 진단해왔다. 배당을 살펴보면 아세아시멘트의 소극성이 극명하게 드러난다. 지난해 아세아시멘트의 연결 배당성향은 13.8%로 나타났다. 같은 기간 쌍용C&E의 배당성향은 173%, 한일시멘트의 배당성향은 51%, 삼표시멘트의 배당성향은 32%였다.

미비한 주주환원 정책과 기업가치 저평가가 이어지고 있는 아세아시멘트의 상황은 자산운용사들이 펼치는 행동주의의 명분이 되기 쉽다. 실제 VIP자산운용은 2021년 9월 아세아시멘트의 지분 5% 이상을 취득하고 주식 보유목적을 '일반투자'라고 밝혔다. 경영권에 영향력을 행사하지 않는 단순투자와 달리 일반투자는 경영권에 영향을 미치지 않는 선에서 주주권을 행사할 수 있는 단계로 인식된다. VIP자산운용은 주주환원 확대를 꾸준히 요구해 왔다.

◇주주환원 확대, 저평가 극복 열쇠?

VIP자산운용이 행동주의를 벌이기 시작하며 아세아시멘트는 배당금을 확대하고 액면분할을 실시하는 등 주주환원을 점진적으로 확대해 왔다. 여기에 더해 아세아시멘트는 최근 처음으로 주주환원 정책을 발표했다.

올해와 내년 사업연도까지 적용되는 정책으로 별도 재무제표 기준 비경상 이익을 제외한 당기순이익의 40% 이상을 주주환원 재원으로 활용하겠다고 밝혔다. 구체적으로는 △중간배당으로 주당 30원 이상 지급 △결산배당 실시 △2023년 120억원 규모 자사주 매입, 2024년 100억원 규모 자사주 매입 △매입한 자사주 전량 소각 등의 내용이 담겼다.

아세아시멘트가 적극적인 주주환원으로 저평가 상태를 벗어날지 주목된다. 동종업계 1위인 쌍용C&E의 경우 PER은 12.3배, PBR은 1.8배로 계산됐다. 시멘트 업계뿐만 아니라 우리나라 증시에 상장된 기업들 평균보다 지표가 높은 수준으로 나타났다. 지난해 기준 코스피 200 기업의 PER은 11.3배, PBR은 0.9배에 불과했다.

시멘트 업계에서는 쌍용C&E가 몸값을 높일 수 있었던 이유가 선진적인 주주환원 정책에 있었다고 보고 있다. 실제 쌍용C&E의 기업가치가 변곡점을 맞은 시점은 사모펀드(PEF) 운용사 한앤컴퍼니(한앤코)에 인수된 이후다. 2016년 쌍용C&E를 인수한 한앤코는 이듬해인 2017년 분기배당을 도입했다. 또 이익잉여금으로 전환된 자본준비금을 배당재원으로 이용하는 방식을 통해 실질배당수익률을 높였다. 이런 방식을 통해 쌍용C&E는 매년 연결 당기순이익의 100%를 훌쩍 상회하는 금액을 배당금으로 지급하고 있다.

또 2020년에는 주주가치 제고 목적으로 300억원 규모의 자사주 매입을 실시했다. 올들어서도 200억원 규모의 자사주 매입 및 소각을 진행하는 등 주주환원에 적극적으로 나서왔다.

관련업계 관계자는 "아세아시멘트는 우리나라 시멘트 업체 중 3위 수준의 생산량 및 점유율에도 불구하고 오랜기간 저평가를 받아왔다"며 "저평가의 주요 원인인 주주환원이 개선되는 추세인 만큼 앞으로 기업가치 재평가를 기대해 볼만 할 것"이라고 관측했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >