'알짜' 더블유씨피, 업계 강자로 발돋움

[분리막]②SKIET 매출 절반 수준 달성, 우수한 수익성 기반 '성장 가도'

편집자주

광풍이 몰아쳤던 2020년대 초반을 지나고 국내 배터리 사업은 새로운 국면에 접어들었다. 유럽, 미국 등에서 전기차 수요가 감소하고 이에 배터리 관련 기업들의 수익 전망이 전보다 어두워졌다. 손익의 악화는 부정적이지만 '이보 전진'을 위한 성장통일 수도 있다. THE CFO는 2024년 현재 한국 배터리 밸류체인에 속한 기업들의 재무 현주소와 향후 과제를 짚는다.

더블유씨피(WCP)는 2016년 설립된 리튬이온전지배터리 분리막(LiBS) 제조 기업이다. 국내 분리막 업계의 '대장' 기업으로는 SK아이이테크놀로지(SKIET)가 꼽히지만, WCP도 SKIET 못지 않은 성장세를 보이고 있다.

◇대표는 한국인, 생산도 국내…최대주주는 일본계

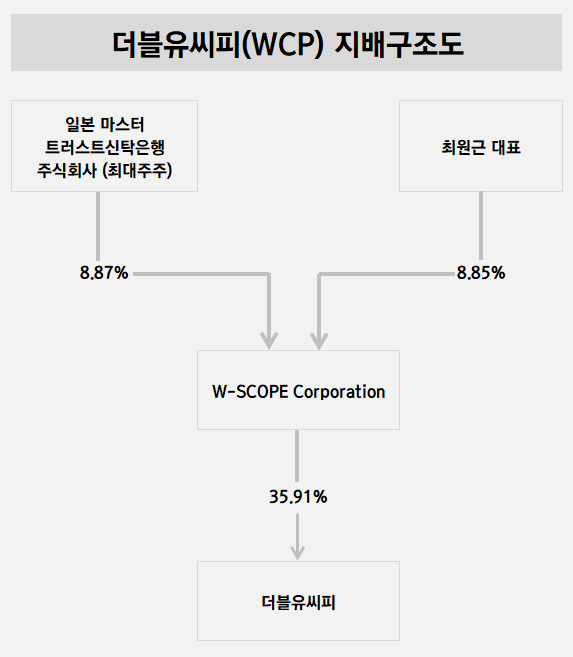

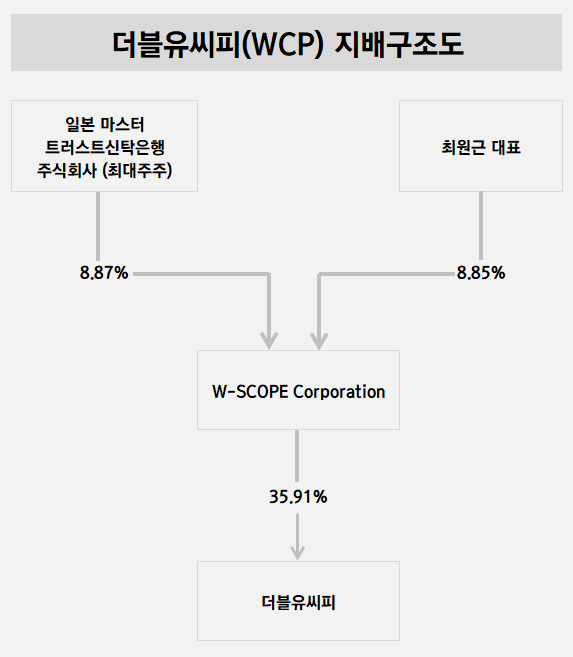

WCP는 국내 충청북도 충주시에 생산 공장을 두고 있는 법인이지만, 지배구조도를 보면 얼핏 일본계 기업으로 보이기도 한다. WCP의 최대주주는 도쿄 증시에 상장된 기업인 '더블유스코프코퍼레이션(W-SCOPE Corporation, W-SCOPE)'으로 작년 말 기준 지분율은 35.91%다. 2016년 10월 W-SCOPE의 100% 자회사로 설립된 WCP는 2022년 기업공개(IPO)를 통해 국내 코스닥 시장에 상장됐다.

WCP의 대표이사는 최원근 대표다. 최 대표는 1990년 성균관대 전자공학과를 졸업하고 삼성전자에 입사했다. 이후 2005년 일본에 W-SCOPE를 창업했다. 최 대표가 국내가 아닌 일본에 회사를 세운 이유는 국내에서 투자를 받지 못했기 때문이라고 알려진다. 그러다 일본계 캐피탈에서 일본 증시 상장을 조건으로 투자를 유치해 현재의 지배구조의 틀이 만들어졌다.

현재 W-SCOPE의 주주 구성은 복잡하다. 최대주주는 일본 마스터 트러스트신탁은행 주식회사로 지분율은 8.87%다. 최원근 대표도 최대주주에 못지 않은 지분율인 8.85%의 지분을 들고 있다.

WCP는 2016년 10월 법인 설립 이후 당해 말 외국인투자기업으로 등록됐다. 이후 2017년 1월 충주 공장 건설을 착공하고 2019년 생산1~4라인에서 양산을 개시했다. 2021년 10월 생산라인을 6개까지 늘렸다. 작년 말 기준 연간 생산능력은 8억2000만m²로 SKIET(15억3000만m²)의 절반 수준이다.

◇SKIET의 매출 절반 수준, 우수한 수익성

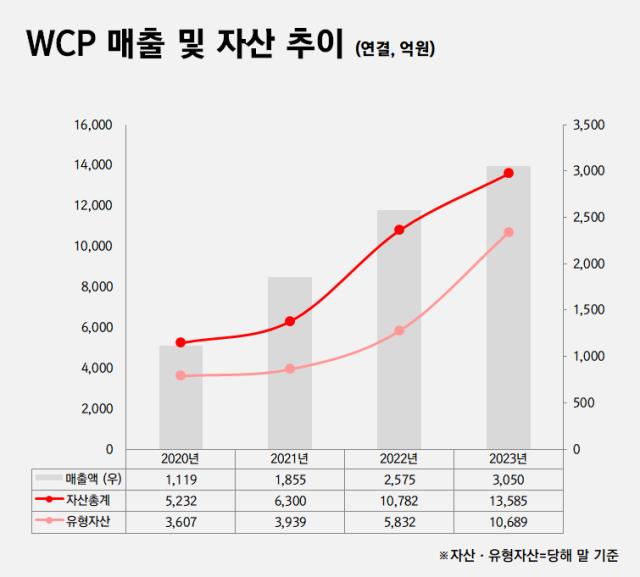

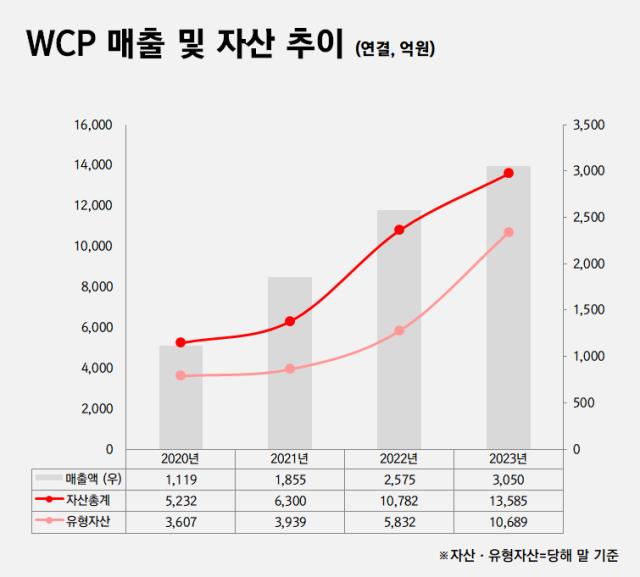

작년 WCP의 연결 기준 매출은 3050억원을 기록했다. 2020년 1119억원, 2021년 1855억원, 2022년 2575억원을 기록한 후 4년 연속 매출 증가세를 보이고 있다. 작년 WCP의 매출은 SKIET의 작년 매출은 6496억원의 약 47% 수준이다.

자산총계도 빠른 속도로 늘어나고 있다. 작년 말 연결 기준 WCP의 자산총계는 1조3585억원이다. 2022년 말 1조782억원 대비 1년 만에 자산이 약 26% 늘어났다. 2020년 말과 2021년 말의 자산총계는 각각 5232억원, 6300억원이었다. 2020년 말과 비교하면 회사의 규모가 3배 이상 커졌다.

자산 증식은 대부분 분리막 생산을 위한 생산 설비를 구축하면서 이뤄졌다. 작년 말 WCP의 유형자산은 1조689억원으로 2022년 말 5832억원 대비 83% 늘어났다. 유형자산이 늘어난 금액 중 가장 많은 부분을 차지하는 것은 헝가리 공장 등 국내·외 생산설비를 포함한 건설중인 자산(4469억원)이다.

WCP는 글로벌 탑 티어의 이차전지 셀 제조사를 고객사로 두고 매년 안정적인 수익과 현금흐름을 창출하고 있다.

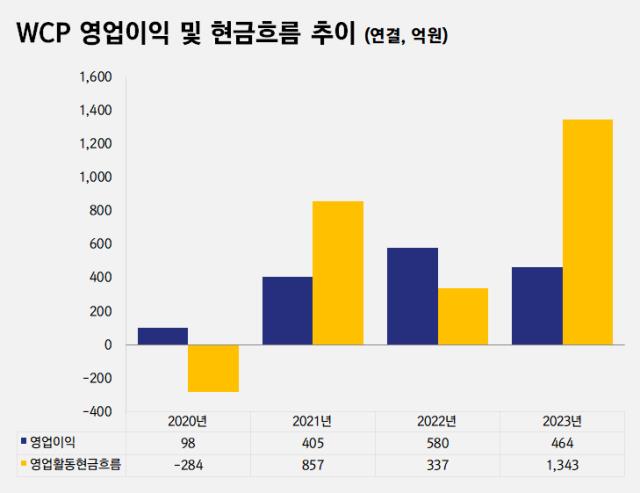

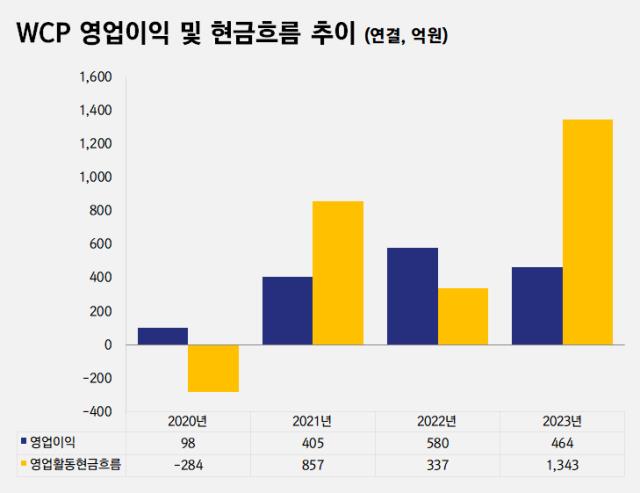

작년과 2022년 WCP의 영업이익은 각각 464억원, 580억원이었다. 영업이익률은 각각 15.2%, 22.5%다. 장치산업 특성 상 매출 증가를 통해 높은 이익률을 뽑아냈다. 이차전지 시장 성장 과정에서 분리막 수요가 증가한 것이 가장 컸다.

성장중인 기업이지만 운전자본 부담도 그렇게 크지 않다. 2021년부터 작년까지 WCP는 3년 연속 영업활동현금흐름을 창출해냈다. 2021년에는 857억원, 2022년과 작년에는 337억원, 1343억원을 기록했다.

◇FI 투자 유치, IPO로 재무부담 '뚝'…시설투자 지속

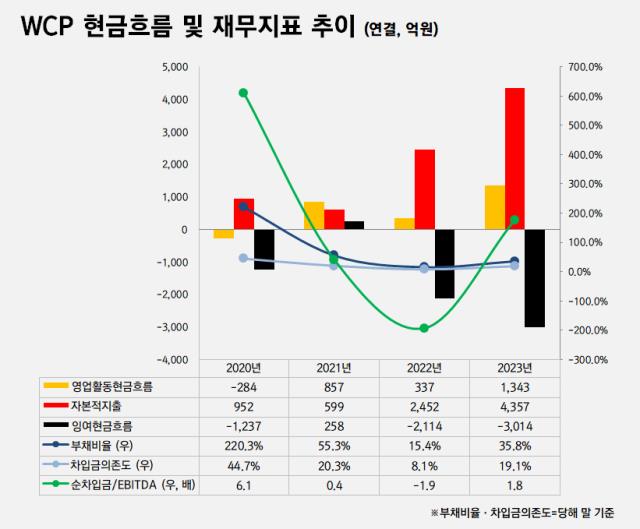

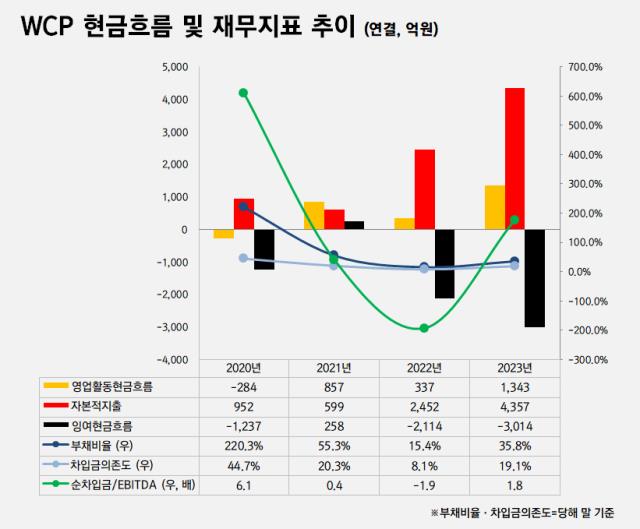

WCP의 재무 부담이 가장 가중됐던 시기는 2020년 말이다. 당시 WCP의 부채비율은 220%, 차입금의존도는 44.7%까지 상승했었다. 순차입금/상각전영업이익(EBITDA)은 6.1배까지 치솟았다.

그러나 이듬해부터 재무적 투자자(FI)들의 투자 러시가 이어졌다. 산업은행 출신 노광근 대표가 이끌고 있는 노앤파트너스가 2019년 말 WCP의 전환사채(CB) 1490억원을 인수한 것이 대표적이다. 이후 산업은행 등 각종 금융권들의 투자가 이뤄지며 2021년 말 부채비율은 1년 만에 55%대로 '뚝' 떨어졌다.

이후 2022년 기업공개(IPO)를 통해 4320억원의 공모자금을 끌어모으면서 한 번 더 자본이 확충됐다. 2022년도 한창 시설투자에 나섰을 때라 한해 CAPEX 취득액이 2451억원을 기록했지만 당해 말 부채비율과 차입금의존도는 각각 15.4%, 8.1%로 떨어졌다.

다만 작년 말에는 재무 온도가 서서히 뜨거워지고 있다. WCP는 작년 말 연결 기준 부채비율과 차입금의존도로 각각 35.8%, 19.1%를 기록했다. 순차입금/EBITDA는 1.8배로 차입 대비 현금창출력이 우수한 상태다.

◇대표는 한국인, 생산도 국내…최대주주는 일본계

WCP는 국내 충청북도 충주시에 생산 공장을 두고 있는 법인이지만, 지배구조도를 보면 얼핏 일본계 기업으로 보이기도 한다. WCP의 최대주주는 도쿄 증시에 상장된 기업인 '더블유스코프코퍼레이션(W-SCOPE Corporation, W-SCOPE)'으로 작년 말 기준 지분율은 35.91%다. 2016년 10월 W-SCOPE의 100% 자회사로 설립된 WCP는 2022년 기업공개(IPO)를 통해 국내 코스닥 시장에 상장됐다.

WCP의 대표이사는 최원근 대표다. 최 대표는 1990년 성균관대 전자공학과를 졸업하고 삼성전자에 입사했다. 이후 2005년 일본에 W-SCOPE를 창업했다. 최 대표가 국내가 아닌 일본에 회사를 세운 이유는 국내에서 투자를 받지 못했기 때문이라고 알려진다. 그러다 일본계 캐피탈에서 일본 증시 상장을 조건으로 투자를 유치해 현재의 지배구조의 틀이 만들어졌다.

현재 W-SCOPE의 주주 구성은 복잡하다. 최대주주는 일본 마스터 트러스트신탁은행 주식회사로 지분율은 8.87%다. 최원근 대표도 최대주주에 못지 않은 지분율인 8.85%의 지분을 들고 있다.

WCP는 2016년 10월 법인 설립 이후 당해 말 외국인투자기업으로 등록됐다. 이후 2017년 1월 충주 공장 건설을 착공하고 2019년 생산1~4라인에서 양산을 개시했다. 2021년 10월 생산라인을 6개까지 늘렸다. 작년 말 기준 연간 생산능력은 8억2000만m²로 SKIET(15억3000만m²)의 절반 수준이다.

◇SKIET의 매출 절반 수준, 우수한 수익성

작년 WCP의 연결 기준 매출은 3050억원을 기록했다. 2020년 1119억원, 2021년 1855억원, 2022년 2575억원을 기록한 후 4년 연속 매출 증가세를 보이고 있다. 작년 WCP의 매출은 SKIET의 작년 매출은 6496억원의 약 47% 수준이다.

자산총계도 빠른 속도로 늘어나고 있다. 작년 말 연결 기준 WCP의 자산총계는 1조3585억원이다. 2022년 말 1조782억원 대비 1년 만에 자산이 약 26% 늘어났다. 2020년 말과 2021년 말의 자산총계는 각각 5232억원, 6300억원이었다. 2020년 말과 비교하면 회사의 규모가 3배 이상 커졌다.

자산 증식은 대부분 분리막 생산을 위한 생산 설비를 구축하면서 이뤄졌다. 작년 말 WCP의 유형자산은 1조689억원으로 2022년 말 5832억원 대비 83% 늘어났다. 유형자산이 늘어난 금액 중 가장 많은 부분을 차지하는 것은 헝가리 공장 등 국내·외 생산설비를 포함한 건설중인 자산(4469억원)이다.

WCP는 글로벌 탑 티어의 이차전지 셀 제조사를 고객사로 두고 매년 안정적인 수익과 현금흐름을 창출하고 있다.

작년과 2022년 WCP의 영업이익은 각각 464억원, 580억원이었다. 영업이익률은 각각 15.2%, 22.5%다. 장치산업 특성 상 매출 증가를 통해 높은 이익률을 뽑아냈다. 이차전지 시장 성장 과정에서 분리막 수요가 증가한 것이 가장 컸다.

성장중인 기업이지만 운전자본 부담도 그렇게 크지 않다. 2021년부터 작년까지 WCP는 3년 연속 영업활동현금흐름을 창출해냈다. 2021년에는 857억원, 2022년과 작년에는 337억원, 1343억원을 기록했다.

◇FI 투자 유치, IPO로 재무부담 '뚝'…시설투자 지속

WCP의 재무 부담이 가장 가중됐던 시기는 2020년 말이다. 당시 WCP의 부채비율은 220%, 차입금의존도는 44.7%까지 상승했었다. 순차입금/상각전영업이익(EBITDA)은 6.1배까지 치솟았다.

그러나 이듬해부터 재무적 투자자(FI)들의 투자 러시가 이어졌다. 산업은행 출신 노광근 대표가 이끌고 있는 노앤파트너스가 2019년 말 WCP의 전환사채(CB) 1490억원을 인수한 것이 대표적이다. 이후 산업은행 등 각종 금융권들의 투자가 이뤄지며 2021년 말 부채비율은 1년 만에 55%대로 '뚝' 떨어졌다.

이후 2022년 기업공개(IPO)를 통해 4320억원의 공모자금을 끌어모으면서 한 번 더 자본이 확충됐다. 2022년도 한창 시설투자에 나섰을 때라 한해 CAPEX 취득액이 2451억원을 기록했지만 당해 말 부채비율과 차입금의존도는 각각 15.4%, 8.1%로 떨어졌다.

다만 작년 말에는 재무 온도가 서서히 뜨거워지고 있다. WCP는 작년 말 연결 기준 부채비율과 차입금의존도로 각각 35.8%, 19.1%를 기록했다. 순차입금/EBITDA는 1.8배로 차입 대비 현금창출력이 우수한 상태다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

시리즈 모아 보기

K-배터리 파이낸스 분석

- 양극재

- 1엘앤에프, 운전자본관리 필요성↑…CFO의 묘수는

- 2업계 부진 속 선방한 에코프로비엠, 배경에 '삼성SDI'

- 3'ROE -0.64%', 에코프로비엠 부채 조달 새로운 고민

- 4'원가관리 혈안' 포스코퓨처엠, 현금 4조 홀딩스 뒷배

- 5코스모신소재, 나홀로 '평가손실 0원'…ROE 업계 최고

- 6LG화학, 재무라인 노하우로 양극재 수익성 '선방'

- 7양극재 5사 한 눈에 비교해보니, 엘앤에프 '적신호'

- 음극재

- 8재무 잠재력 넘치는 한솔케미칼, 보수적 기조 틀 깰까

- 9'음극재 투자' 엠케이전자, 아쉬운 기초체력

- 10애경케미칼, 업황 부진 실감…차입부담 수면 위로

- 11음극재 기업 재무지표 한 눈에 보니, 한솔케미칼 '우수'

- 12'4월 상업 생산' SKMG14, 지주사 자금력에 쏠리는 눈

- 13대주전자재료, CAPEX 비중 70% 돌파…이자부담 '심화'

- 전지박

- 14SK넥실리스, 자회사 증자에 재무 체력 '흔들'

- 15SK넥실리스, 전방위 조달 필요성…SKC 증자 가능성은

- 16운전자본·증자·매각…솔루스첨단소재 조달 '고군분투'

- 17'재무체력 우수' 롯데EM, 배터리 캐즘 극복 청신호

- 18롯데 전지박 큰그림 속 조용히 힘 키우는 '롯데정밀화학'

- 19후발 주자 케이잼의 든든한 버팀목 '고려아연'

- 20'롯데·SK·솔루스' 재무 한눈에 보니…CAPA가 실적 갈라