'원가관리 혈안' 포스코퓨처엠, 현금 4조 홀딩스 뒷배

[양극재]④매출총이익률 10%→5%대 , 전통 사업군 덕 ROE·ROIC 음전환 모면

편집자주

광풍이 몰아쳤던 2020년대 초반을 지나고 국내 배터리 사업은 새로운 국면에 접어들었다. 유럽, 미국 등에서 전기차 수요가 감소하고 이에 배터리 관련 기업들의 수익 전망이 전보다 어두워졌다. 손익의 악화는 부정적이지만 '이보 전진'을 위한 성장통일 수도 있다. THE CFO는 2024년 현재 한국 배터리 밸류체인에 속한 기업들의 재무 현주소와 향후 과제를 짚는다.

포스코퓨처엠도 작년 리튬가격 급락에 따른 평가손실이라는 양극재 업계의 고민을 함께 떠안았다. 다만 내화물과 라임·화성 제품 등 기존 사업들의 꾸준한 이익을 발판으로 영업이익률과 자기자본이익률(ROE), 투하자본이익률(ROIC) 등 주요 재무성과 측면에서 '마이너스' 지표를 면했다.

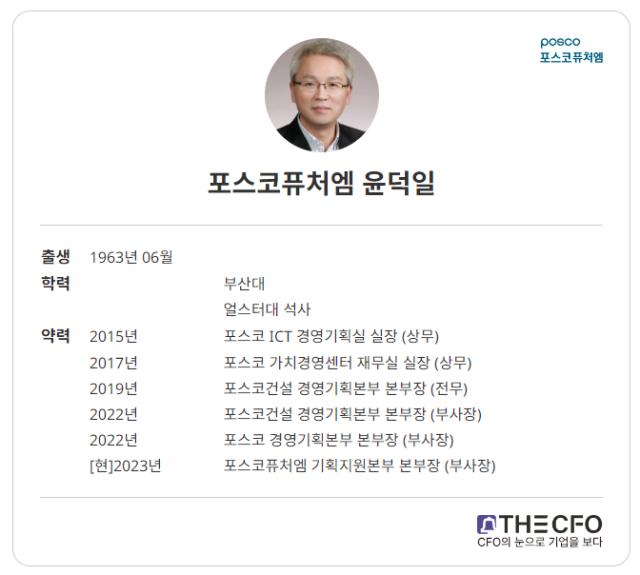

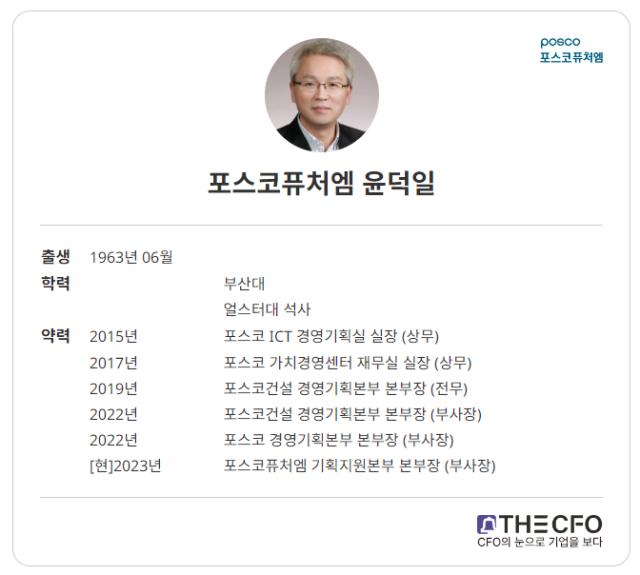

근본적으로는 양극재 사업은 올해 원가 관리를 통한 수익성 개선을 이루는 것이 필수적이다. 최고재무책임자(CFO)를 비롯해 CFO 산하 구매 부서의 역할이 상당할 것으로 보인다.

여기에 포스코퓨처엠은 기타 양극재 업체와 마찬가지로 매년 상당한 자본적지출(CAPEX)로 재무지표가 일부 악화하고 있다. 다만 포스코퓨처엠만의 확실한 차별점이 있다면 현금만 4조원 이상을 보유하고 있는 모회사가 있다는 점이다.

◇원가 중 약 8할이 '원재료', 원료 저가 조달 관건

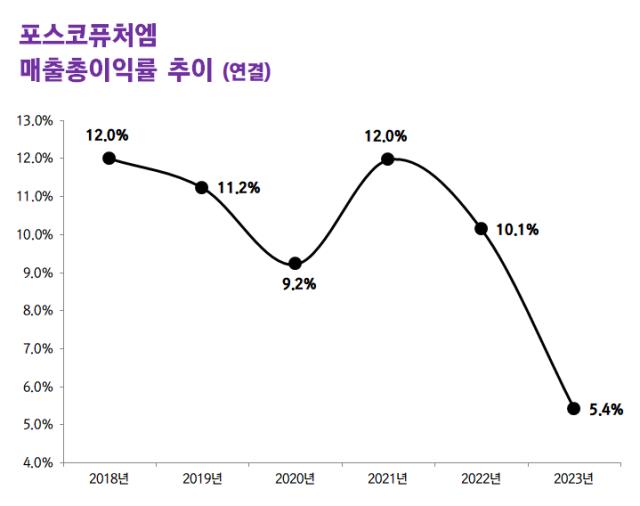

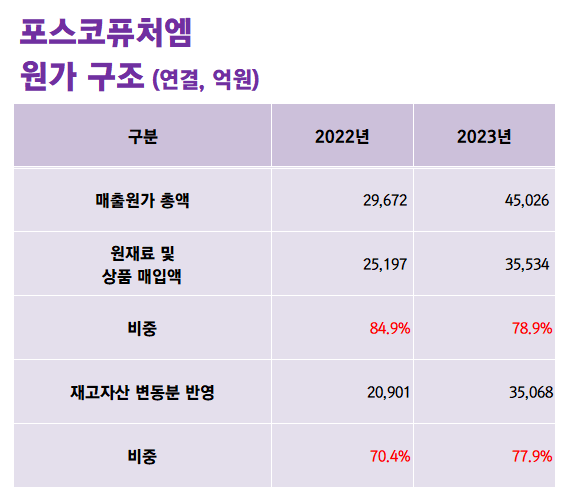

21일 사업보고서에 따르면 포스코퓨처엠은 작년 연결 매출 4조7599억원, 매출원가 4조5026억원으로 매출총이익률 5.4%를 기록했다. 2021년 12%, 2022년 10.1%를 기록했던 것과 비교하면 작년 원가 부담이 상당했다는 것을 알 수 있다.

포스코퓨처엠은 제품 제조를 위해 원재료를 3~4개월 전에 조달한다. 다만 양극재 판매가격은 선적 기준으로 정해지기 때문에 현재 기준 2개월 전 원료가가 판가로 확정된다. 1~2개월 사이에 원재료 가격이 하락해 판가가 하락하면 그만큼 평가손실이 잡히고 매출원가가 늘어 수익성이 저하된다.

실제 작년 포스코퓨처엠은 재고자산 9167억원 중 약 10%에 해당하는 914억원을 평가충당금으로 잡았다. 이 가운데 제품과 재공품에 잡힌 충당금 금액이 496억원, 348억원으로 가장 많았다. 전기 말 충당금 총액인 147억원과의 총액인 767억원이 평가손실액으로 매출원가에 반영됐다. 만약 평가손실이 없었다고 가정하면 포스코퓨처엠의 영업이익률은 기존 0.8%에서 2%대로 상승한다.

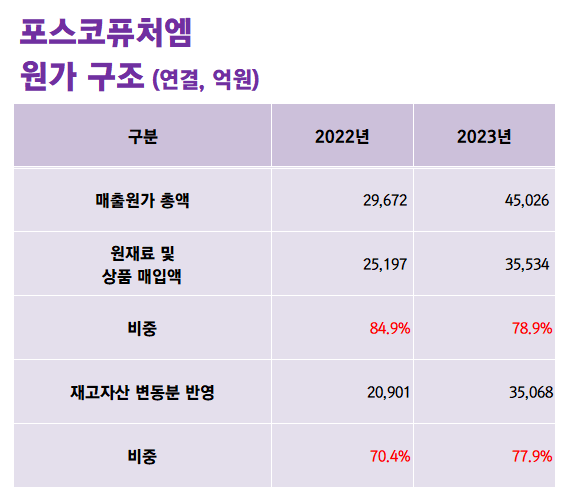

포스코퓨처엠을 비롯한 양극재 업체들은 매출원가의 절대적인 부분이 원재료 매입에서 발생한다. 작년 매출원가 중 3조5534억원이 원재료 매입에서 발생했다. 그 중 판매된 분량은 3조5068억원으로 전체 매출원가의 77.9%다. 2022년에는 이 수치가 70.4%였으나 작년에는 전체 원가에서 원재료비가 차지하는 비중이 더욱 상승했다.

이 밖에 감가상각비와 인건비 등 고정비 비중은 상당히 낮다. 작년 기준 전체 매출원가의 약 4.6% 수준이다. 사실상 양극재의 원료인 리튬과 니켈 등 원재료 매입 단가를 관리하는 것이 포스코퓨처엠 수익성에 핵심적 요소인 셈이다.

포스코퓨처엠은 작년 경영실적 발표회에서 수익성 개선 대응책으로 "원재료 시가가 판매 가격에 반영될 수 있도록 판매구조 리스크 최소화하기 위한 협의 진행 중"이라면서 "얼마나 저렴하게 원료를 조달할 수 있는지가 중요해 인덱스에 적용되는 가격 이하로 원료를 들고 오는 것이 주요 추진 전략"이라고 밝혔다.

포스코퓨처엠은 현재 대부분 원재료를 중국에서 들여오고 있다. 다만 포스코그룹 내에서 아르헨티나와 호주 등 자체 자원 채굴을 통해 타 소재사 대비 저가에 원료를 조달할 수 있는 창구를 만들고 있다.

◇전통 사업군 덕 재무지표 방어, 현금 4조 보유 모회사 '든든'

포스코퓨처엠은 다른 양극소재 기업과 마찬가지로 최근 대규모 투자를 거치며 재무지표가 일부 악화했다. 작년 말 연결 기준 부채비율과 순차입금비율은 각각 142.6%, 90.5%로 2022년 말 75%, 25.2% 대비 67.6%포인트, 65.3%포인트 높아졌다. 차입금의존도는 2022년 말 32%에서 작년 말 47.3%로 높아졌다.

작년 영업 실적 악화로 이자보상배율과 순차입금/EBITDA 등 커버리지 지표는 크게 악화했다. 작년 연결 이자보상배율은 0.7배, 순차입금/EBITDA는 13.6배를 기록했다. 2022년 말에는 두 수치가 각각 11.8배, 2.6배였다.

총자산회전율은 여전히 1배를 넘지 못하고 있다. 작년 연결 기준 총자산회전율은 약 0.9배다. 매출채권회수기간은 40.9일, 재고자산회전기간은 72.4일을 기록했다.

ROE와 ROIC는 각각 1.2%, 0.7%를 기록하며 0%를 간신히 넘겼다. 양극재 사업이 부진했지만 내화물과 라임, 화성 사업 등 기초소재 사업에서 476억원의 영업이익이 났다. 양극재 사업 대비 시장의 주목도는 떨어지지만 양극재 사업이 부진할 때 전통 사업이 전사 수익성의 방어막 역할을 할 수 있다는 점을 입증했다.

더불어 포스코퓨처엠에는 에코프로비엠과 엘앤에프 등 국내 유수의 양극재 업체들과 확실히 다른 차별점이 있다. 현금 보유량만 4조원이 넘는 모회사인 포스코홀딩스의 존재다. 작년 말 포스코홀딩스는 별도 기준 현금성자산으로 4조3177억원을 보유 중이다. 유사 시 포스코퓨처엠이 언제든 증자 카드를 꺼내도 지원 사격을 해줄 '총알'이 넉넉하다.

근본적으로는 양극재 사업은 올해 원가 관리를 통한 수익성 개선을 이루는 것이 필수적이다. 최고재무책임자(CFO)를 비롯해 CFO 산하 구매 부서의 역할이 상당할 것으로 보인다.

여기에 포스코퓨처엠은 기타 양극재 업체와 마찬가지로 매년 상당한 자본적지출(CAPEX)로 재무지표가 일부 악화하고 있다. 다만 포스코퓨처엠만의 확실한 차별점이 있다면 현금만 4조원 이상을 보유하고 있는 모회사가 있다는 점이다.

◇원가 중 약 8할이 '원재료', 원료 저가 조달 관건

21일 사업보고서에 따르면 포스코퓨처엠은 작년 연결 매출 4조7599억원, 매출원가 4조5026억원으로 매출총이익률 5.4%를 기록했다. 2021년 12%, 2022년 10.1%를 기록했던 것과 비교하면 작년 원가 부담이 상당했다는 것을 알 수 있다.

포스코퓨처엠은 제품 제조를 위해 원재료를 3~4개월 전에 조달한다. 다만 양극재 판매가격은 선적 기준으로 정해지기 때문에 현재 기준 2개월 전 원료가가 판가로 확정된다. 1~2개월 사이에 원재료 가격이 하락해 판가가 하락하면 그만큼 평가손실이 잡히고 매출원가가 늘어 수익성이 저하된다.

실제 작년 포스코퓨처엠은 재고자산 9167억원 중 약 10%에 해당하는 914억원을 평가충당금으로 잡았다. 이 가운데 제품과 재공품에 잡힌 충당금 금액이 496억원, 348억원으로 가장 많았다. 전기 말 충당금 총액인 147억원과의 총액인 767억원이 평가손실액으로 매출원가에 반영됐다. 만약 평가손실이 없었다고 가정하면 포스코퓨처엠의 영업이익률은 기존 0.8%에서 2%대로 상승한다.

포스코퓨처엠을 비롯한 양극재 업체들은 매출원가의 절대적인 부분이 원재료 매입에서 발생한다. 작년 매출원가 중 3조5534억원이 원재료 매입에서 발생했다. 그 중 판매된 분량은 3조5068억원으로 전체 매출원가의 77.9%다. 2022년에는 이 수치가 70.4%였으나 작년에는 전체 원가에서 원재료비가 차지하는 비중이 더욱 상승했다.

이 밖에 감가상각비와 인건비 등 고정비 비중은 상당히 낮다. 작년 기준 전체 매출원가의 약 4.6% 수준이다. 사실상 양극재의 원료인 리튬과 니켈 등 원재료 매입 단가를 관리하는 것이 포스코퓨처엠 수익성에 핵심적 요소인 셈이다.

포스코퓨처엠은 작년 경영실적 발표회에서 수익성 개선 대응책으로 "원재료 시가가 판매 가격에 반영될 수 있도록 판매구조 리스크 최소화하기 위한 협의 진행 중"이라면서 "얼마나 저렴하게 원료를 조달할 수 있는지가 중요해 인덱스에 적용되는 가격 이하로 원료를 들고 오는 것이 주요 추진 전략"이라고 밝혔다.

포스코퓨처엠은 현재 대부분 원재료를 중국에서 들여오고 있다. 다만 포스코그룹 내에서 아르헨티나와 호주 등 자체 자원 채굴을 통해 타 소재사 대비 저가에 원료를 조달할 수 있는 창구를 만들고 있다.

◇전통 사업군 덕 재무지표 방어, 현금 4조 보유 모회사 '든든'

포스코퓨처엠은 다른 양극소재 기업과 마찬가지로 최근 대규모 투자를 거치며 재무지표가 일부 악화했다. 작년 말 연결 기준 부채비율과 순차입금비율은 각각 142.6%, 90.5%로 2022년 말 75%, 25.2% 대비 67.6%포인트, 65.3%포인트 높아졌다. 차입금의존도는 2022년 말 32%에서 작년 말 47.3%로 높아졌다.

작년 영업 실적 악화로 이자보상배율과 순차입금/EBITDA 등 커버리지 지표는 크게 악화했다. 작년 연결 이자보상배율은 0.7배, 순차입금/EBITDA는 13.6배를 기록했다. 2022년 말에는 두 수치가 각각 11.8배, 2.6배였다.

총자산회전율은 여전히 1배를 넘지 못하고 있다. 작년 연결 기준 총자산회전율은 약 0.9배다. 매출채권회수기간은 40.9일, 재고자산회전기간은 72.4일을 기록했다.

ROE와 ROIC는 각각 1.2%, 0.7%를 기록하며 0%를 간신히 넘겼다. 양극재 사업이 부진했지만 내화물과 라임, 화성 사업 등 기초소재 사업에서 476억원의 영업이익이 났다. 양극재 사업 대비 시장의 주목도는 떨어지지만 양극재 사업이 부진할 때 전통 사업이 전사 수익성의 방어막 역할을 할 수 있다는 점을 입증했다.

더불어 포스코퓨처엠에는 에코프로비엠과 엘앤에프 등 국내 유수의 양극재 업체들과 확실히 다른 차별점이 있다. 현금 보유량만 4조원이 넘는 모회사인 포스코홀딩스의 존재다. 작년 말 포스코홀딩스는 별도 기준 현금성자산으로 4조3177억원을 보유 중이다. 유사 시 포스코퓨처엠이 언제든 증자 카드를 꺼내도 지원 사격을 해줄 '총알'이 넉넉하다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

시리즈 모아 보기

K-배터리 파이낸스 분석

- 양극재

- 1엘앤에프, 운전자본관리 필요성↑…CFO의 묘수는

- 2업계 부진 속 선방한 에코프로비엠, 배경에 '삼성SDI'

- 3'ROE -0.64%', 에코프로비엠 부채 조달 새로운 고민

- 4'원가관리 혈안' 포스코퓨처엠, 현금 4조 홀딩스 뒷배

- 5코스모신소재, 나홀로 '평가손실 0원'…ROE 업계 최고

- 6LG화학, 재무라인 노하우로 양극재 수익성 '선방'

- 7양극재 5사 한 눈에 비교해보니, 엘앤에프 '적신호'

- 음극재

- 8재무 잠재력 넘치는 한솔케미칼, 보수적 기조 틀 깰까

- 9'음극재 투자' 엠케이전자, 아쉬운 기초체력

- 10애경케미칼, 업황 부진 실감…차입부담 수면 위로

- 11음극재 기업 재무지표 한 눈에 보니, 한솔케미칼 '우수'

- 12'4월 상업 생산' SKMG14, 지주사 자금력에 쏠리는 눈

- 13대주전자재료, CAPEX 비중 70% 돌파…이자부담 '심화'

- 전지박

- 14SK넥실리스, 자회사 증자에 재무 체력 '흔들'

- 15SK넥실리스, 전방위 조달 필요성…SKC 증자 가능성은

- 16운전자본·증자·매각…솔루스첨단소재 조달 '고군분투'

- 17'재무체력 우수' 롯데EM, 배터리 캐즘 극복 청신호

- 18롯데 전지박 큰그림 속 조용히 힘 키우는 '롯데정밀화학'

- 19후발 주자 케이잼의 든든한 버팀목 '고려아연'

- 20'롯데·SK·솔루스' 재무 한눈에 보니…CAPA가 실적 갈라