구글 실탄 확보 철칙 '만기 길게', 네이버도 벤치마킹

[자금조달]⑤'최장 40년' 구글, '5년물' 네이버…상환부담 완화 노력

편집자주

‘피어 프레셔(Peer Pressure)’란 사회적 동물이라면 벗어날 수 없는 무형의 압력이다. 무리마다 존재하는 암묵적 룰이 행위와 가치판단을 지배한다. 기업의 세계는 어떨까. 동일업종 기업들은 보다 실리적 이유에서 비슷한 행동양식을 공유한다. 사업 양태가 대동소이하니 같은 매크로 이슈에 영향을 받고 고객 풀 역시 겹친다. 그러나 악마는 디테일에 있다. 태생부터 지배구조, 투자와 재무전략까지. 기업의 경쟁력을 가르는 차이를 THE CFO가 들여다본다.

기업이 경영하고 사업을 전개하려면 자금을 확보해야 한다. '글로벌 1위 검색엔진 사업자' 구글과 '한국 최대 포털 사업자' 네이버가 실탄을 조달하는 경향을 살피면 상환 만기를 길게 설정하는 대목이 눈길을 끈다.

구글은 회사채 만기를 3년부터 40년까지 폭넓게 설정했다. 네이버도 이를 벤치마킹해 5년물을 발행했다. 상환 부담을 완화하면서 자금 경색 등 재무 위기가 발생할 여지를 최소화하겠다는 취지가 반영됐다.

◇구글 '2000년대 유증→2010년대 회사채' 변화

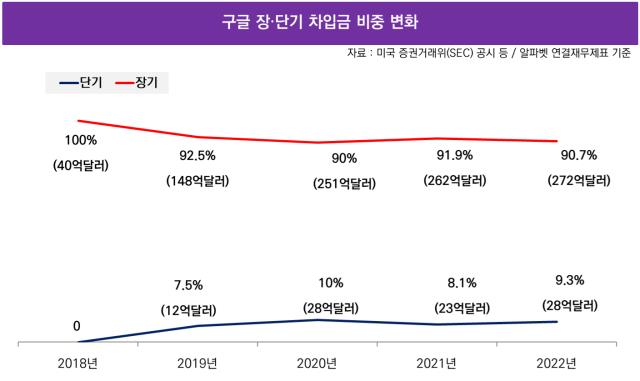

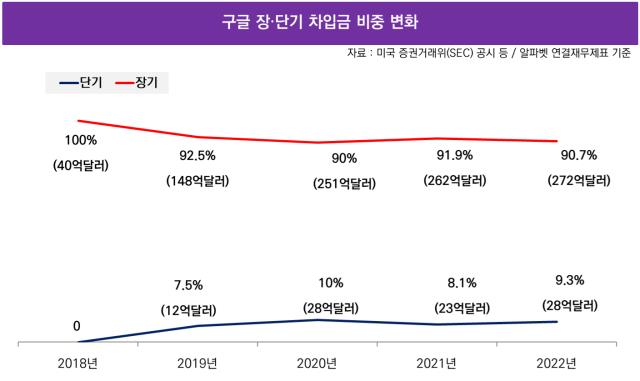

구글은 외부에 갚아야 할 자금 가운데 장기성 차입금이 차지하는 비중이 해마다 90%를 웃돌았다. 지난해 역시 전체의 90.7% 규모였다. 총차입금 299억7700만달러(37조9119억원) 가운데 상환 만기가 1년을 초과한 금액이 272억200만달러였다.

2000년대 구글은 '유상증자'로 실탄을 마련하는 데 주력했다. 2004년 나스닥에 상장한 대목과 맞물렸다. 기업공개(IPO)를 계기로 17억달러의 공모 자금을 확보한 만큼 신주 발행 방식으로 현금을 얻는 데 매력을 느꼈다.

특히 인터넷 검색엔진 운영사 야후와 경쟁하는 국면이었기 때문에 경영진은 사세 확장에 필요한 자금을 조달할 필요성을 인식했다. 2005년 9월에 1420만주를 발행해 42억달러를 챙겼고, 2006년 상반기에는 530만주를 추가로 찍어내 20억달러를 확보했다. 이렇게 확보한 자금은 동영상 공유 플랫폼 '유튜브'를 인수하고 스마트폰 운영체제 '안드로이드'를 선보이는 자양분으로 작용했다.

2008년 패트릭 피체트 CFO가 취임하면서 구글의 조달 전략은 변화를 맞았다. 유상증자 실시를 둘러싼 부정적 인식이 대두됐기 때문이다. 주식 발행이 기존 주주의 지분율 희석으로 이어지는 만큼 주가에 악영향을 초래하는 일은 없어야 한다는 공감대가 형성됐다.

패트릭 피체트 수석부사장이 눈여겨본 수단은 '회사채'였다. 세계 금융위기 때 미국 연방준비제도 이사회가 양적완화 기조를 채택하면서 기준금리가 급격히 낮아졌기 때문이다. 마이크로소프트가 1973년 이후 처음으로 채권 시장에 문을 두드리는 등 동종업계 움직임도 영향을 끼쳤다. 여윳돈의 절반이 해외에 있었지만 국내로 가져오려면 미국 정부에 법인세를 내야 하는 제도적 요인도 한몫했다.

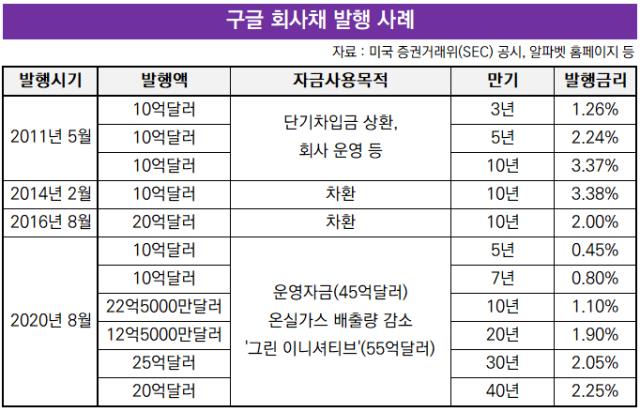

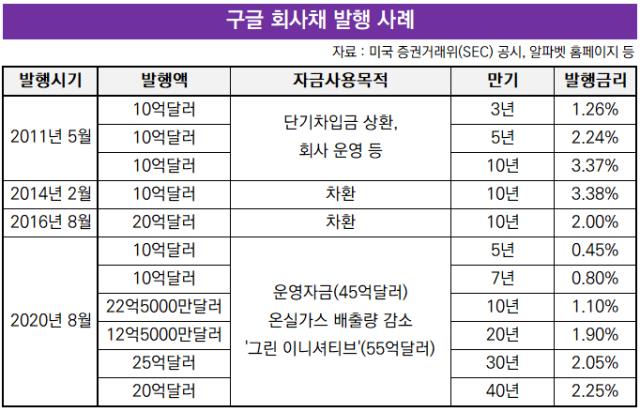

2011년에 30억달러의 회사채를 발행하면서 첫 발을 뗐다. △3년 △5년 △10년으로 10억달러씩 트렌치(만기 구조)를 설계했다. 2014년에는 10억달러 규모로 10년 만기 채권을 찍어내 기존 3년물을 차환했다.

현재 구글 재무를 총괄하는 루스 포랏 CFO는 코로나19 팬데믹으로 조성된 '제로(zero) 금리' 여건의 이점을 최대한 활용했다. 2020년 8월에 회사채를 100억달러나 찍어낸 사례가 대표적이다. 창사 이래 최대 규모로 과거와 달리 조달 비용을 절감할 수 있다는 판단이 발행에 주효했다.

당시 5년(10억달러)부터 40년(20억달러)까지 만기를 폭넓게 설정했다. 특히 5년물 이자율을 0.45%로 책정했는데, 미국 기업이 과거 발행한 회사채를 통틀어 가장 낮은 수준의 금리였다. 이때 마련한 자금 가운데 55억달러는 '탄소 중립' 트렌드 확산을 의식해 친환경 투자금으로 썼다. 데이터센터의 전력 소비량을 줄이고, 신재생에너지를 토대로 시설을 가동하는 데 활용했다.

◇네이버 외환 확보책 '유로본드·대출' 병행

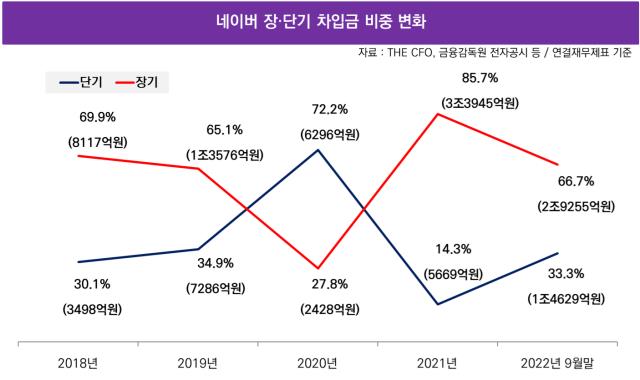

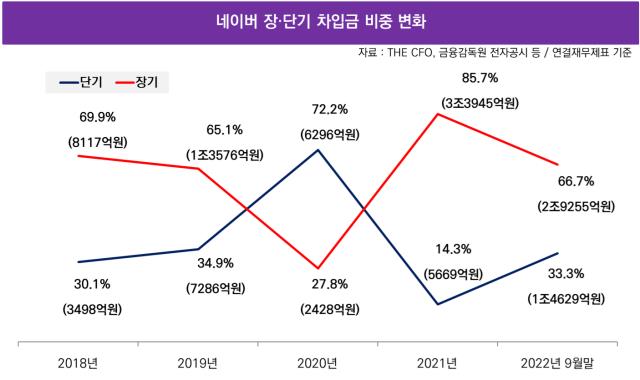

2022년 9월 말 연결 기준으로 네이버의 총차입금은 4조3884억원이다. 상환 만기가 도래하는 시점이 1년을 넘어가는 금액이 2조9255억원으로, 전체의 66.7%를 차지한다. 2018년 이래 연간 차입금 추이를 살피면, 2020년을 제외하고 해마다 장기성 차입금의 구성비가 상대적으로 더 높게 나타났다.

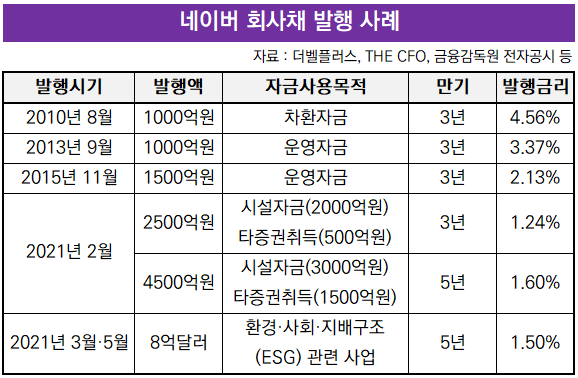

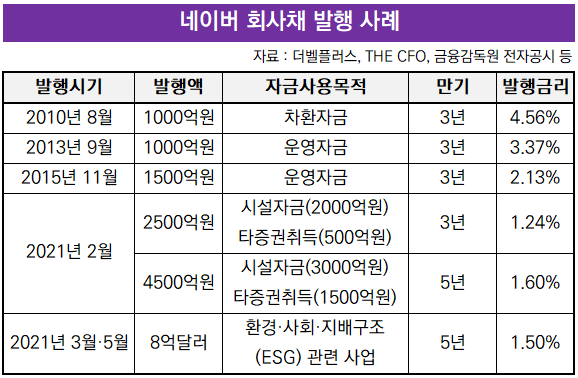

네이버도 구글과 마찬가지로 '초저금리' 시기에 거액을 확보하는 기조를 구사했다. 2021년 2월에 7000억원어치 공모채를 발행했다. 당시 책정한 금리는 1%대였다. 2013년(3.37%)과 2015년(2.13%)에 찍어낸 채권과 견줘보면 조달 비용이 낮아졌다. 회사채 트렌치도 3년물(2500억원)과 5년물(4500억원) 등 길게 구성했다.

대형 인수·합병(M&A)으로 사업 기반을 넓히는 방침을 채택한 만큼 자금 융통은 필수불가결한 과제였다. 특히 네이버는 내수 시장에 안주하지 않고 해외 진출에 공들였다. 웹소설 감상 플랫폼을 론칭한 북미 업체 '왓패드'를 인수하고, 스페인 현지 중고거래 앱 운영사 '왈라팝' 지분을 사들인 대목이 방증한다.

2021년에 CFO를 지냈던 박상진 네이버파이낸셜 대표는 외환 확보 방안도 모색했다. 네이버가 글로벌 시장으로 계속 진격하는 데 필요한 방안이라고 인식했다. 창사 이래 처음으로 한국물(korean paper) 발행에 도전하는 수순으로 이어졌다. 2021년 상반기에 유로본드 5년물을 찍어내 8억달러(1조원)를 조달하는 결실로 이어졌다.

네이버는 금융권 대출도 병행했다. △씨티은행 △미즈호은행 △스미토모미쓰이은행(SMBC) 등으로부터 엔화 자금을 빌린 대목이 눈길을 끈다. 2019년부터 계열사 라인이 일본의 온라인 포털 운영사 야후재팬과 경영 통합을 진행하면서 필요한 자금을 충당했기 때문이다. 이렇게 얻은 자금은 라인이 발행한 전환사채(CB)를 조기에 상환하고, 주식을 공개매수하는 데 썼다.

구글은 회사채 만기를 3년부터 40년까지 폭넓게 설정했다. 네이버도 이를 벤치마킹해 5년물을 발행했다. 상환 부담을 완화하면서 자금 경색 등 재무 위기가 발생할 여지를 최소화하겠다는 취지가 반영됐다.

◇구글 '2000년대 유증→2010년대 회사채' 변화

구글은 외부에 갚아야 할 자금 가운데 장기성 차입금이 차지하는 비중이 해마다 90%를 웃돌았다. 지난해 역시 전체의 90.7% 규모였다. 총차입금 299억7700만달러(37조9119억원) 가운데 상환 만기가 1년을 초과한 금액이 272억200만달러였다.

2000년대 구글은 '유상증자'로 실탄을 마련하는 데 주력했다. 2004년 나스닥에 상장한 대목과 맞물렸다. 기업공개(IPO)를 계기로 17억달러의 공모 자금을 확보한 만큼 신주 발행 방식으로 현금을 얻는 데 매력을 느꼈다.

특히 인터넷 검색엔진 운영사 야후와 경쟁하는 국면이었기 때문에 경영진은 사세 확장에 필요한 자금을 조달할 필요성을 인식했다. 2005년 9월에 1420만주를 발행해 42억달러를 챙겼고, 2006년 상반기에는 530만주를 추가로 찍어내 20억달러를 확보했다. 이렇게 확보한 자금은 동영상 공유 플랫폼 '유튜브'를 인수하고 스마트폰 운영체제 '안드로이드'를 선보이는 자양분으로 작용했다.

2008년 패트릭 피체트 CFO가 취임하면서 구글의 조달 전략은 변화를 맞았다. 유상증자 실시를 둘러싼 부정적 인식이 대두됐기 때문이다. 주식 발행이 기존 주주의 지분율 희석으로 이어지는 만큼 주가에 악영향을 초래하는 일은 없어야 한다는 공감대가 형성됐다.

패트릭 피체트 수석부사장이 눈여겨본 수단은 '회사채'였다. 세계 금융위기 때 미국 연방준비제도 이사회가 양적완화 기조를 채택하면서 기준금리가 급격히 낮아졌기 때문이다. 마이크로소프트가 1973년 이후 처음으로 채권 시장에 문을 두드리는 등 동종업계 움직임도 영향을 끼쳤다. 여윳돈의 절반이 해외에 있었지만 국내로 가져오려면 미국 정부에 법인세를 내야 하는 제도적 요인도 한몫했다.

2011년에 30억달러의 회사채를 발행하면서 첫 발을 뗐다. △3년 △5년 △10년으로 10억달러씩 트렌치(만기 구조)를 설계했다. 2014년에는 10억달러 규모로 10년 만기 채권을 찍어내 기존 3년물을 차환했다.

현재 구글 재무를 총괄하는 루스 포랏 CFO는 코로나19 팬데믹으로 조성된 '제로(zero) 금리' 여건의 이점을 최대한 활용했다. 2020년 8월에 회사채를 100억달러나 찍어낸 사례가 대표적이다. 창사 이래 최대 규모로 과거와 달리 조달 비용을 절감할 수 있다는 판단이 발행에 주효했다.

당시 5년(10억달러)부터 40년(20억달러)까지 만기를 폭넓게 설정했다. 특히 5년물 이자율을 0.45%로 책정했는데, 미국 기업이 과거 발행한 회사채를 통틀어 가장 낮은 수준의 금리였다. 이때 마련한 자금 가운데 55억달러는 '탄소 중립' 트렌드 확산을 의식해 친환경 투자금으로 썼다. 데이터센터의 전력 소비량을 줄이고, 신재생에너지를 토대로 시설을 가동하는 데 활용했다.

◇네이버 외환 확보책 '유로본드·대출' 병행

2022년 9월 말 연결 기준으로 네이버의 총차입금은 4조3884억원이다. 상환 만기가 도래하는 시점이 1년을 넘어가는 금액이 2조9255억원으로, 전체의 66.7%를 차지한다. 2018년 이래 연간 차입금 추이를 살피면, 2020년을 제외하고 해마다 장기성 차입금의 구성비가 상대적으로 더 높게 나타났다.

네이버도 구글과 마찬가지로 '초저금리' 시기에 거액을 확보하는 기조를 구사했다. 2021년 2월에 7000억원어치 공모채를 발행했다. 당시 책정한 금리는 1%대였다. 2013년(3.37%)과 2015년(2.13%)에 찍어낸 채권과 견줘보면 조달 비용이 낮아졌다. 회사채 트렌치도 3년물(2500억원)과 5년물(4500억원) 등 길게 구성했다.

대형 인수·합병(M&A)으로 사업 기반을 넓히는 방침을 채택한 만큼 자금 융통은 필수불가결한 과제였다. 특히 네이버는 내수 시장에 안주하지 않고 해외 진출에 공들였다. 웹소설 감상 플랫폼을 론칭한 북미 업체 '왓패드'를 인수하고, 스페인 현지 중고거래 앱 운영사 '왈라팝' 지분을 사들인 대목이 방증한다.

2021년에 CFO를 지냈던 박상진 네이버파이낸셜 대표는 외환 확보 방안도 모색했다. 네이버가 글로벌 시장으로 계속 진격하는 데 필요한 방안이라고 인식했다. 창사 이래 처음으로 한국물(korean paper) 발행에 도전하는 수순으로 이어졌다. 2021년 상반기에 유로본드 5년물을 찍어내 8억달러(1조원)를 조달하는 결실로 이어졌다.

네이버는 금융권 대출도 병행했다. △씨티은행 △미즈호은행 △스미토모미쓰이은행(SMBC) 등으로부터 엔화 자금을 빌린 대목이 눈길을 끈다. 2019년부터 계열사 라인이 일본의 온라인 포털 운영사 야후재팬과 경영 통합을 진행하면서 필요한 자금을 충당했기 때문이다. 이렇게 얻은 자금은 라인이 발행한 전환사채(CB)를 조기에 상환하고, 주식을 공개매수하는 데 썼다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >