핵심 5대 자회사 성적표서 리딩금융 갈렸다

[포트폴리오]③'은·카·금·생·캐' 고르게 성장한 신한…'은·증·손·카·생' 성장률 제각각 KB

편집자주

‘피어 프레셔(Peer Pressure)’란 사회적 동물이라면 벗어날 수 없는 무형의 압력이다. 무리마다 존재하는 암묵적 룰이 행위와 가치판단을 지배한다. 기업의 세계는 어떨까. 동일업종 기업들은 보다 실리적 이유에서 비슷한 행동양식을 공유한다. 사업 양태가 대동소이하니 같은 매크로 이슈에 영향을 받고 고객 풀 역시 겹친다. 그러나 악마는 디테일에 있다. 태생부터 지배구조, 투자와 재무전략까지. 기업의 경쟁력을 가르는 차이를 THE CFO가 들여다본다.

신한금융그룹과 KB금융그룹은 국내 금융지주사 가운데 포트폴리오 측면에서 가장 완성도가 높은 곳이다. 은행을 중심으로 비은행 자회사들을 두루 갖춰 금융업 전반에서 영향력을 넓혔다. 다른 금융지주사를 누르고 두 회사가 리딩금융 경쟁을 펼칠수 있는 원동력은 트폴리오 효과다.

두 금융지주사는 전체적으로 포트폴리오 측면에서 비슷한 모습을 보인다. 은행과 카드, 증권, 보험, 캐피탈 등 자회사가 지주사 전체를 지탱하는 핵심으로 육성돼 있다. 이외 저축은행, 신탁, 자산운용 등 군소 비은행 자회사를 통해 사업 시너지를 창출하는 모습이다.

그러나 자회사별 퍼포먼스 측면에서 전혀 다른 양상을 보인다. 은행업은 서로 1위를 다투며 비슷한 양상을 띈다. 그러나 카드, 증권, 보험, 캐피탈 등 비은행 자회사들은 서로간 강점을 가진 부분이 다르다. 비은행 자회사의 성장성과 시장 상황 등에 따라 두 금융지주사의 순위가 엎치락뒤치락 한다.

◇포트폴리오 완성도 높은 신한금융과 KB금융

KB금융과 신한금융의 포트폴리오 다각화는 현재 진행형이다. 두 금융지주사 모두 최근 몇 년 비은행 확대 경쟁에 뛰어들었다. 체급과 수익 등 측면에서 엇비슷한 두 지주사는 은행의 꾸준한 성장성과 함께 비은행 포트폴리오 다각화를 통해 매년 진검승부를 겨룬다.

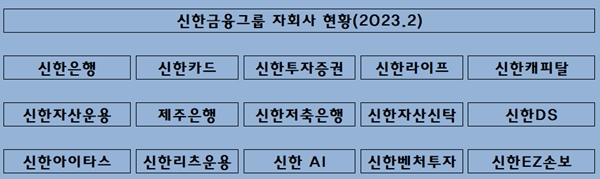

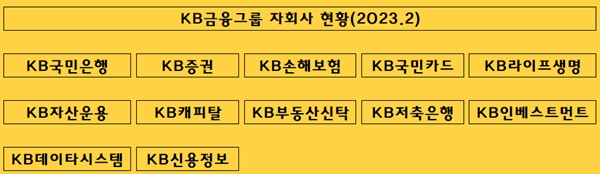

자회사 숫자에선 신한금융이 앞선다. 신한금융의 자회사 숫자는 15개로 KB금융 12개보다 4개 더 많다. 최근 몇 년 꾸준한 인수합병(M&A)에서 잇달아 비은행 자회사를 인수한 효과다. 단순한 M&A 횟수로만 보면 신한금융이 최근 5년 내 더 많은 M&A에 성공했다.

신한금융은 신한은행(은행업), 신한카드(카드업), 신한투자증권(증권업), 신한라이프(생명보험업), 신한캐피탈(캐피탈업), 신한자산운용(자산운용업), 제주은행(은행업), 신한저축은행(저축은행업), 신한자산신탁(신탁업), 신한DS(정보통신업), 신한아이타스(펀드수탁관리업), 신한리츠운용(부동산투자업), 신한AI(DT인공지능), 신한벤처투자(벤처투자업), 신한EZ손보(손해보험업) 등이 있다.

KB금융은 KB국민은행(은행업), KB증권(증권업), KB손보(손해보험업), KB국민카드(카드업), KB라이프생명(생명보험업), KB자산운용(자산운용업), KB캐피탈(캐피탈업), KB부동산신탁(신탁업), KB저축은행(저축은행업), KB인베스트먼트(금융투자업), KB데이터시스템(정보통신업), KB신용정보(추심대행업) 등 자회사를 거느린다.

금융업종별로 살펴보면 은행업에선 신한금융이 시중은행인 신한은행과 지방은행인 제주은행을 자회사로 두고 있다. KB금융은 시중은행인 KB국민은행을 보유하고 있다. 다만 전통적으로 국민은행의 자산규모 및 순이익이 더 컸다.

신한금융과 KB금융 모두 은행에 이어 카드, 증권, 캐피탈, 생보, 손보 등 비은행 핵신 자회사들을 고루 갖춰 포트폴리오 효과를 누리고 있다. 여기에 자산운용사와 신탁사, 저축은행, 벤처투자 등 군소 자회사도 두고 있다. 각 자회사들의 전산시스템 등을 대행하는 정보통신업 영위 자회사도 있다.

두 금융지주사간 포트폴리오 차원에서 다른 점은 그외 중소 규모 자회사들이다. 신한금융은 펀드수탁관리업과 부동산투자업, 디지털전환(DT) 인공지능 개발 등 분야에 자회사를 두고 신시장 개척에 나서고 있다. 반면 KB금융은 채권추심대행업 계열사를 둬 NPL 시장에 진입했다는 점이 다르다.

◇여전히 높은 은행 의존도…핵심 비은행서 성적표 엇갈려

KB금융과 신한금융 모두 은행을 중심으로 설립된 금융지주사인 만큼 은행 의존도가 높다. 비은행 자회사를 꾸준히 M&A 하거나 자체 설립해 꾸준히 증자하는 방식으로 체급을 키워왔다. 그러나 은행도 꾸준히 성장하면서 두 금융지주사 모두 여전히 은행 의존도가 높은 상황이다.

지난해 신한금융은 4조6423억원의 순이익을 기록했다. 이 가운데 은행부문 순이익 기여도는 61%로 집계됐다. 지난해 신한은행 3조450억원, 제주은행 228억원의 순이익을 각각 기록했다. 같은 기간 비은행부문 순이익 기여도는 39%로 집계됐다. 여전히 은행의 순이익 기여도가 높다.

KB금융도 비슷한 추이를 보인다. 지난해 순이익 4조4133억원을 기록한 가운데 은행부문 순이익 기여도는 68%에 달했다. 지난해 국민은행은 순이익 2조9960억원을 기록했다. 같은 기간 비은행부문 순이익 이겨도는 32%로 집계됐다. KB금융 역시 여전히 은행의 순이익 기도가 높다.

높은 은행 의존도는 지난해 신한금융과 KB금융간 리딩금융 경쟁에서 큰 영향을 끼쳤다. 신한은행이 순이익 측면에서 국민은행을 제치며 리딩뱅크로 도약했고 그 영향을 받아 신한금융이 KB금융을 넘어서 리딩금융 자리를 탈환했다. 두 금융지주사간 경쟁의 성패는 일차적으로 은행업에서 갈린 모습이다.

비은행부문에선 지난해 각축전 양상이 엿보였다. 두 금융지주사별로 서로 강점 있는 분야가 다르다. 신한금융은 ‘은·카·생·증·캐’라고 불리는 5대 핵심 자회사가 비은행부문을 주도한다. KB금융에선 ‘은·증·손·카·생’으로 불리는 5대 자회사가 핵심이다. 다만 주력 5대 자회사 실적에서도 지난해 신한금융이 근소하게 앞섰다.

신한금융에서 신한은행에 이어 가장 많은 순이익을 거둬들이는 곳은 신한카드다. 지난해 6414억원의 순이익을 기록하며 이름값을 했다. 2007년 합병 이후 단 한차례도 업계 1위를 놓친 적이 없다. 신한카드는 KB국민카드와 경쟁에서도 한번도 추월당한 적이 없어 신한금융의 리딩금융 가치를 높여온 자회사다.

최근 신한금융에서 몸값이 오르고 있는 비은행 자회사는 신한라이프다. 지난해 순이익 4636억원을 기록하며 비은행 자회사 가운데 2위로 올라섰다. 뒤를 이어 신한투자증권의 위상이 높다. 지난해 순이익 4125억원을 기록했다. 신한캐피탈은 지난해 3033억원의 순이익을 기록하며 꾸준히 성장하는 모습을 보였다.

KB금융 비은행 자회사 가운데서 가장 위상이 높았던 곳은 KB증권이다. 그러나 지난해 자본시장 위축 여파로 순이익이 크게 줄면서 위상이 다소 추락했다. 2021년 5943억원의 순이익을 올리며 호황기를 구가했지만 지난해 순이익은 2063억원으로 크게 줄었다.

KB증권은 신한투자증권과의 승부에서도 지난해 단순 순이익 규모에서 추월당했다. 다만 신한투자증권이 자산 매각 등 일회성이익 증가로 순이익이 크게 늘었던 만큼 진검승부는 올해가 될 전망이다. 2021년 실적을 기준으로 살펴보면 KB증권이 한발 앞서 있다는 평가다.

KB금융 비은행 자회사 가운데 지난해 호황기를 구가한 곳은 KB손보다. 지난해 5577억원의 순이익을 기록하며 최대 실적 기록을 갱신했다. 손보업계 빅5로 꼽히는 KB손보는 KB금융 편입 뒤 매년 성장세를 기록하고 있다. 신한금융의 신한EZ손보가 여전히 걸음마 수준인걸 감안하면 손보업계에선 KB금융의 압승이다.

KB생명과 통합된 푸르덴셜생명의 경우 KB금융으로 편입된 뒤 다소 실적 성정세가 주춤한 모습이다. 2021년 3362억원의 순이익을 기록했지만 지난해 2503억원으로 순이익이 감소했다.

신한금융이 오렌지라이프 인수 뒤 신한생명과 통합해 신한라이프를 출범시켜 안정화를 이룬데 비해 KB금융은 KB생명과 푸르덴셜생명간 합병 등 과정이 지연되면서 성장통을 겪는 모습이다.

두 금융지주사는 전체적으로 포트폴리오 측면에서 비슷한 모습을 보인다. 은행과 카드, 증권, 보험, 캐피탈 등 자회사가 지주사 전체를 지탱하는 핵심으로 육성돼 있다. 이외 저축은행, 신탁, 자산운용 등 군소 비은행 자회사를 통해 사업 시너지를 창출하는 모습이다.

그러나 자회사별 퍼포먼스 측면에서 전혀 다른 양상을 보인다. 은행업은 서로 1위를 다투며 비슷한 양상을 띈다. 그러나 카드, 증권, 보험, 캐피탈 등 비은행 자회사들은 서로간 강점을 가진 부분이 다르다. 비은행 자회사의 성장성과 시장 상황 등에 따라 두 금융지주사의 순위가 엎치락뒤치락 한다.

◇포트폴리오 완성도 높은 신한금융과 KB금융

KB금융과 신한금융의 포트폴리오 다각화는 현재 진행형이다. 두 금융지주사 모두 최근 몇 년 비은행 확대 경쟁에 뛰어들었다. 체급과 수익 등 측면에서 엇비슷한 두 지주사는 은행의 꾸준한 성장성과 함께 비은행 포트폴리오 다각화를 통해 매년 진검승부를 겨룬다.

자회사 숫자에선 신한금융이 앞선다. 신한금융의 자회사 숫자는 15개로 KB금융 12개보다 4개 더 많다. 최근 몇 년 꾸준한 인수합병(M&A)에서 잇달아 비은행 자회사를 인수한 효과다. 단순한 M&A 횟수로만 보면 신한금융이 최근 5년 내 더 많은 M&A에 성공했다.

신한금융은 신한은행(은행업), 신한카드(카드업), 신한투자증권(증권업), 신한라이프(생명보험업), 신한캐피탈(캐피탈업), 신한자산운용(자산운용업), 제주은행(은행업), 신한저축은행(저축은행업), 신한자산신탁(신탁업), 신한DS(정보통신업), 신한아이타스(펀드수탁관리업), 신한리츠운용(부동산투자업), 신한AI(DT인공지능), 신한벤처투자(벤처투자업), 신한EZ손보(손해보험업) 등이 있다.

KB금융은 KB국민은행(은행업), KB증권(증권업), KB손보(손해보험업), KB국민카드(카드업), KB라이프생명(생명보험업), KB자산운용(자산운용업), KB캐피탈(캐피탈업), KB부동산신탁(신탁업), KB저축은행(저축은행업), KB인베스트먼트(금융투자업), KB데이터시스템(정보통신업), KB신용정보(추심대행업) 등 자회사를 거느린다.

금융업종별로 살펴보면 은행업에선 신한금융이 시중은행인 신한은행과 지방은행인 제주은행을 자회사로 두고 있다. KB금융은 시중은행인 KB국민은행을 보유하고 있다. 다만 전통적으로 국민은행의 자산규모 및 순이익이 더 컸다.

신한금융과 KB금융 모두 은행에 이어 카드, 증권, 캐피탈, 생보, 손보 등 비은행 핵신 자회사들을 고루 갖춰 포트폴리오 효과를 누리고 있다. 여기에 자산운용사와 신탁사, 저축은행, 벤처투자 등 군소 자회사도 두고 있다. 각 자회사들의 전산시스템 등을 대행하는 정보통신업 영위 자회사도 있다.

두 금융지주사간 포트폴리오 차원에서 다른 점은 그외 중소 규모 자회사들이다. 신한금융은 펀드수탁관리업과 부동산투자업, 디지털전환(DT) 인공지능 개발 등 분야에 자회사를 두고 신시장 개척에 나서고 있다. 반면 KB금융은 채권추심대행업 계열사를 둬 NPL 시장에 진입했다는 점이 다르다.

◇여전히 높은 은행 의존도…핵심 비은행서 성적표 엇갈려

KB금융과 신한금융 모두 은행을 중심으로 설립된 금융지주사인 만큼 은행 의존도가 높다. 비은행 자회사를 꾸준히 M&A 하거나 자체 설립해 꾸준히 증자하는 방식으로 체급을 키워왔다. 그러나 은행도 꾸준히 성장하면서 두 금융지주사 모두 여전히 은행 의존도가 높은 상황이다.

지난해 신한금융은 4조6423억원의 순이익을 기록했다. 이 가운데 은행부문 순이익 기여도는 61%로 집계됐다. 지난해 신한은행 3조450억원, 제주은행 228억원의 순이익을 각각 기록했다. 같은 기간 비은행부문 순이익 기여도는 39%로 집계됐다. 여전히 은행의 순이익 기여도가 높다.

KB금융도 비슷한 추이를 보인다. 지난해 순이익 4조4133억원을 기록한 가운데 은행부문 순이익 기여도는 68%에 달했다. 지난해 국민은행은 순이익 2조9960억원을 기록했다. 같은 기간 비은행부문 순이익 이겨도는 32%로 집계됐다. KB금융 역시 여전히 은행의 순이익 기도가 높다.

높은 은행 의존도는 지난해 신한금융과 KB금융간 리딩금융 경쟁에서 큰 영향을 끼쳤다. 신한은행이 순이익 측면에서 국민은행을 제치며 리딩뱅크로 도약했고 그 영향을 받아 신한금융이 KB금융을 넘어서 리딩금융 자리를 탈환했다. 두 금융지주사간 경쟁의 성패는 일차적으로 은행업에서 갈린 모습이다.

비은행부문에선 지난해 각축전 양상이 엿보였다. 두 금융지주사별로 서로 강점 있는 분야가 다르다. 신한금융은 ‘은·카·생·증·캐’라고 불리는 5대 핵심 자회사가 비은행부문을 주도한다. KB금융에선 ‘은·증·손·카·생’으로 불리는 5대 자회사가 핵심이다. 다만 주력 5대 자회사 실적에서도 지난해 신한금융이 근소하게 앞섰다.

신한금융에서 신한은행에 이어 가장 많은 순이익을 거둬들이는 곳은 신한카드다. 지난해 6414억원의 순이익을 기록하며 이름값을 했다. 2007년 합병 이후 단 한차례도 업계 1위를 놓친 적이 없다. 신한카드는 KB국민카드와 경쟁에서도 한번도 추월당한 적이 없어 신한금융의 리딩금융 가치를 높여온 자회사다.

최근 신한금융에서 몸값이 오르고 있는 비은행 자회사는 신한라이프다. 지난해 순이익 4636억원을 기록하며 비은행 자회사 가운데 2위로 올라섰다. 뒤를 이어 신한투자증권의 위상이 높다. 지난해 순이익 4125억원을 기록했다. 신한캐피탈은 지난해 3033억원의 순이익을 기록하며 꾸준히 성장하는 모습을 보였다.

KB금융 비은행 자회사 가운데서 가장 위상이 높았던 곳은 KB증권이다. 그러나 지난해 자본시장 위축 여파로 순이익이 크게 줄면서 위상이 다소 추락했다. 2021년 5943억원의 순이익을 올리며 호황기를 구가했지만 지난해 순이익은 2063억원으로 크게 줄었다.

KB증권은 신한투자증권과의 승부에서도 지난해 단순 순이익 규모에서 추월당했다. 다만 신한투자증권이 자산 매각 등 일회성이익 증가로 순이익이 크게 늘었던 만큼 진검승부는 올해가 될 전망이다. 2021년 실적을 기준으로 살펴보면 KB증권이 한발 앞서 있다는 평가다.

KB금융 비은행 자회사 가운데 지난해 호황기를 구가한 곳은 KB손보다. 지난해 5577억원의 순이익을 기록하며 최대 실적 기록을 갱신했다. 손보업계 빅5로 꼽히는 KB손보는 KB금융 편입 뒤 매년 성장세를 기록하고 있다. 신한금융의 신한EZ손보가 여전히 걸음마 수준인걸 감안하면 손보업계에선 KB금융의 압승이다.

KB생명과 통합된 푸르덴셜생명의 경우 KB금융으로 편입된 뒤 다소 실적 성정세가 주춤한 모습이다. 2021년 3362억원의 순이익을 기록했지만 지난해 2503억원으로 순이익이 감소했다.

신한금융이 오렌지라이프 인수 뒤 신한생명과 통합해 신한라이프를 출범시켜 안정화를 이룬데 비해 KB금융은 KB생명과 푸르덴셜생명간 합병 등 과정이 지연되면서 성장통을 겪는 모습이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >